Liga Ekspertów: w maju tylko 3 portfele na minusie

Wbrew giełdowemu powiedzeniu, maj okazał się udany dla inwestujących na globalnych rynkach akcji, szczególnie w sektorze technologicznym. Ostatecznie większość funduszy inwestycyjnych wyszła na plus. A to wsparło wyniki portfeli prowadzonych w Lidze Ekspertów. Tylko 3 znalazły się w maju pod kreską.

[Aktualizacja z dnia 18 czerwca: portfel defensywny Pawła Reczulskiego został ponownie przeliczony. W efekcie zmianie uległo zestawienie stóp zwrotu]

W maju koniunktura dopisała inwestorom. Zyski przyniosły zarówno akcje, jak i niektóre obligacje. W sumie ok. 80 proc. krajowych i luksemburskich funduszy inwestycyjnych (w PLN) wypracowała dodatnie stopy zwrotu. To z kolei znalazło odzwierciedlenie w wynikach portfeli ofensywnych i defensywnych uczestników Ligi Ekspertów, budowanych właśnie z funduszy inwestycyjnych.

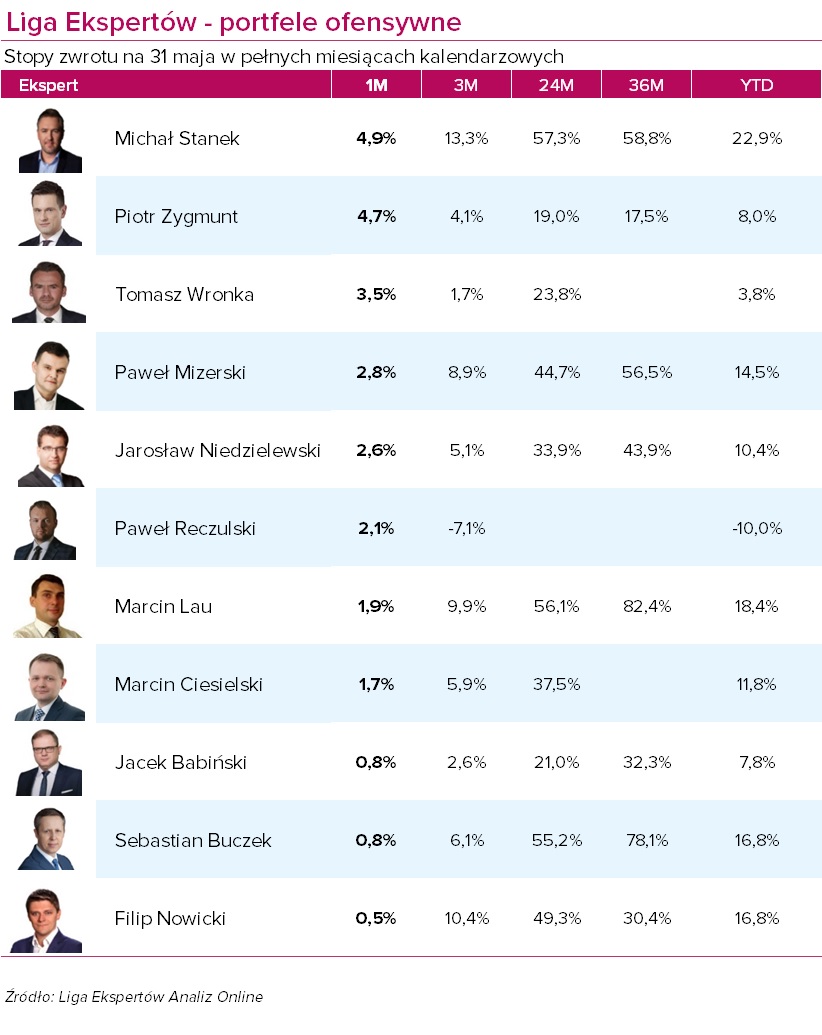

Najlepszą i najgorszą strategię agresywną (z większym udziałem funduszy akcji) dzieli w maju 4,4 pkt proc. Rozstrzał w wynikach strategii defensywnych (z większym udziałem funduszy dłużnych) sięga z kolei 1,5 pkt proc.

Na rynkach akcji zarobił każdy

Amerykański indeks S&P 500 wzrósł w maju o ponad 6 proc., a technologiczny Nasdaq o prawie 10 proc., notując najlepszy miesiąc od listopada 2023 r. Inwestorzy pozytywnie reagowali na deeskalację wojen handlowych i mocne wyniki finansowe, zwłaszcza spółek technologicznych. Popyt objął także inne sektory m.in. półprzewodniki, spółki turystyczne, motoryzacyjne i software. Giełdy europejskie również silnie zwyżkowały. Niemiecki DAX zyskał w maju 7 proc. (najlepiej od stycznia), a szeroki indeks Stoxx 600 wzrósł o 4 proc. W tym czasie japoński Nikkei 225 i hongkoński Hang Seng poszybowały o ponad 5 proc. Shanghai Composite wzrósł o nieco ponad 2 proc. Indeks szerokiego rynku WIG zyskał 2,8 proc. Polskim małym i średnim spółkom też koniunktura sprzyjała - mWIG40 i sWIG80 wzrosły - odpowiednio - 2,1 i 3,6 proc.

Zachowanie indeksów giełdowych znalazło odbicie w stopach zwrotu funduszy akcyjnych. Większość spośród analizowanych rozwiązań z tego segmentu znalazło się w maju nad kreską. W takim otoczeniu wszystkie portfele agresywne prowadzone w Lidze Ekspertów wypracowały zarobek, a najlepiej wypadł Michał Stanek z Q Value, którego strategia ofensywna zyskała 4,9 proc., dokładnie tyle samo, co w kwietniu. Licząc od początku roku ekspert zarobił już niemal 23 proc., co jest najlepszym wynikiem w tej wirtualnej rywalizacji. Taki rezultat jest efektem przede wszystkim inwestycji w fundusz Skarbiec Spółek Wzrostowych, który w ubiegłym miesiącu był najzyskowniejszą pozycją w portfelu tego eksperta - zarobił ponad 18 proc. (ma ponad 13 proc. udziału w aktywach). W portfelu aż 65 proc. zajmują fundusze akcji polskich, na czele z QUERCUS Agresywny (31 proc. portfela) - które również pozytywnie kontrybuowały do majowego wyniku, zyskując od 0,8 do 3,3 proc. Dodatkowe 7,5 proc. dorzucił też Schroder ISF Global Gold A (Acc) (PLN) (hedged).

Na drugim miejscu podium stanął Piotr Zygmunt z Esaliens TFI, który w maju zarobił 4,7 proc. To efekt inwestycji w 8 funduszy, z czego najwięcej (niemal 7 proc.) zyskał Esaliens Infrastruktury, który ma najmniejszy udział w portfelu agresywnym tego uczestnika (niecałe 5 proc.). Sporo, bo ponad 5 proc. zarobił też Esaliens Akcji Globalnych (9 proc. portfela). Pozostałe fundusze również pozytywnie kontrybuowały do wyniku. Portfel tego uczestnika jest solidnie zdywersyfikowany, ale największy udział mają polskie akcje (łącznie ok. 33 proc.). Licząc od stycznia strategia agresywna Piotra Zygmunta notuje 8 proc., i jest to wynik poniżej średniej (11 proc.).

Trzecie miejsce na podium zajął Tomasz Wronka z Michael / Ström Dom Maklerski, zyskując w maju 3,5 proc. W jego portfelu agresywnym również znajdziemy 8 funduszy, z których najlepiej wypadł wspomniany Skarbiec Spółek Wzrostowych (7 proc. portfela). Solidną, ponad 10-proc. stopę zwrotu przyniósł też Schroder ISF Global Energy Transition A1 (Acc) (PLN) (hedged). Ponad 8 proc. zarobił z kolei Franklin U.S. Opportunities Fund N (Acc) (PLN) (hedged). Pozostałe składniki portfela także przyniosły dodatnie stopy zwrotu, za wyjątkiem Fidelity Funds US Dollar Bond Fund A (Acc) (PLN) (hedged), który stracił 0,8 proc. Licząc od początku roku strategia ofensywna Tomasza Wronki zyskuje zaledwie 3,8 proc.

Na drugim biegunie wylądował w maju Filip Nowicki z SUPERFUND TFI, który zarobił zaledwie 0,5 proc. Licząc od początku roku jego strategia zarobiła niespełna 17 proc.

Najgorzej w ujęciu od początku roku wypada Paweł Reczulski z iX Asset Management (dawniej Niezależny Dom Maklerski), którego portfel agresywny traci 10 proc.

W maju rentowności 10-letnich obligacji USA wzrosła (ceny spadły) do 4,4 proc. 30-latki zakończyły miesiąc z rentownością ok. 4,9 proc. Szczególnie silny ruch nastąpił na krótkim końcu krzywej. Czynnikiem pchającym amerykańskie rentowności w górę były obawy o podaż obligacji skarbowych i rosnący deficyt budżetowy USA. Dodatkową presję na rynki obligacji wywierała Japonia, gdzie rentowności 30-letnich papierów skarbowych wspięły się na historyczne maksima, osiągając poziom około 3,2 proc. W centrum uwagi znalazły się zarówno obawy o kondycję finansów publicznych i rosnące zadłużenie, jak i coraz bardziej restrykcyjna polityka monetarna Banku Japonii. Sytuacja na amerykańskim i japońskim rynku długu przekładała się również na inne kraje, w tym Polskę, gdzie maj przyniósł ważny zwrot w polityce pieniężnej. Rada Polityki Pieniężnej ścięła stopy procentowe o 50 pb. Jednak globalny wzrost rentowności oraz lokalne czynniki spowodowały, że rentowności polskich obligacji 10-letnich również wzrosły do 5,39 proc.

Korekta na rynku długu wpłynęła na wyniki funduszy obligacji skarbowych średnio- i długoterminowych, które w maju w ujęciu średnim zanotowały straty. Fundusze obligacji USA straciły -0,1 proc., a fundusze dłużne polskie skarbowe (średnio- i długoterminowe) zanurkowały o -0,3 proc. Wciąż na plusie były natomiast fundusze dłużne polskie krótkoterminowe i krótkoterminowe uniwersalne (odpowiednio: +0,2 proc. i +0,3 proc.) oraz polskich obligacji korporacyjnych (+0,5 proc.). W sumie w całym segmencie produktów dłużnych polskich dodatnie stopy zwrotu zanotowało niespełna 60 proc. W całym segmencie krajowych funduszy dłużnych zagranicznych najlepiej wypadły te, które inwestują w dług korporacyjny.

W takich warunkach nie wszystkim uczestnikom Ligi Ekspertów udało się wypracować zyski w portfelach defensywnych. Najwięcej (+0,8 proc.) zarobili ex aequo Marcin Lau z Phinance i Paweł Reczulski z iX AM.

Kolejne miejsce podium należy do Pawła Mizerskiego z UNIQA TFI, który zyskał w maju 0,5 proc. W jego portfelu znajdziemy 7 funduszy (3 dłużne, stanowiące ponad 90 proc. aktywów, 3 akcyjne i 1 mieszany - wszystkie spod egidy Uniqa), spośród których najwięcej zarobił UNIQA Selective Equity (fundusz globalnych rynków rozwiniętych), a najmniej (po 0,2 proc.) zyskały fundusze dłużne, które stanowią trzon portfela - UNIQA Dłużny Uniwersalny Krótkoterminowy i UNIQA Globalny Dłużny Uniwersalny.

Najgorzej w maju wypadł Marcin Ciesielski z CERES Dom Inwestycyjny, który stracił 0,7 proc. To efekt inwestycji w 5 funduszy dłużnych, głównie polskich obligacji skarbowych długoterminowych, ale także globalnych ultradługoterminowych (Allianz Obligacji Ultra Długoterminowych). I to właśnie ten ostatni był najsłabszą pozycją w portfelu - zanurkował o -2,6 proc. Pozostałe składniki portfela także przyniosły straty (od -0,4 do -0,7 proc.), za wyjątkiem QUERCUS Akumulacji Kapitału, który zyskał w tym czasie 0,5 proc.

Licząc od początku roku najwięcej na portfelu defensywnym zarobił Filip Nowicki (+6,1 proc.). Najgorzej w takim ujęciu wypada Paweł Mizerski (+2,7 proc.).

Reklama

04.06.2025

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania