Aktywa funduszy inwestycyjnych (luty 2025)

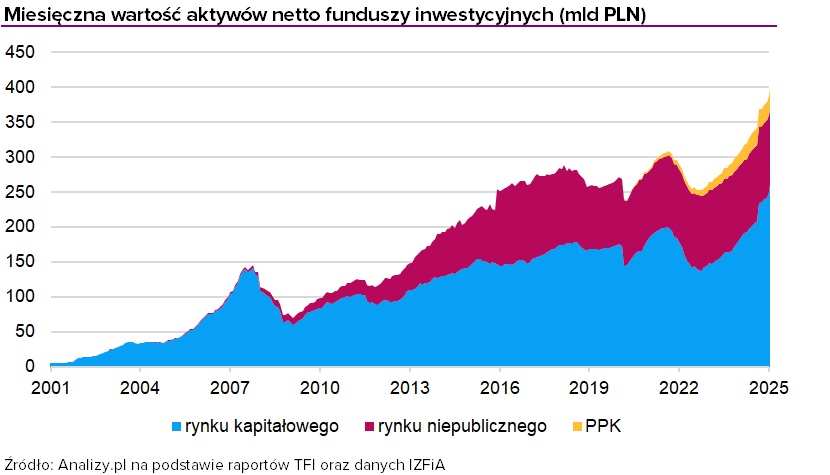

Za nami kolejny udany miesiąc w branży TFI. W lutym aktywa krajowych funduszy inwestycyjnych powiększyły się o ponad 5,5 mld zł (+1,4 proc. m/m) i sięgnęły 393,6 mld zł. To efekt zarówno dodatnich wyników sprzedażowych, jak i inwestycyjnych.

Aktywa krajowych funduszy inwestycyjnych rosną nieprzerwanie od dwóch lat. W lutym zwiększyły się o ponad 5,5 mld zł, osiągając na koniec miesiąca poziom 393,6 mld zł. Jeśli dotychczasowa dynamika się utrzyma, już wkrótce aktywa pod zarządzaniem TFI przekroczą psychologiczną granicę 400 mld zł.

Reklama

Przez ostatnie 24 miesiące łączny przyrost aktywów wyniósł 118 mld zł.

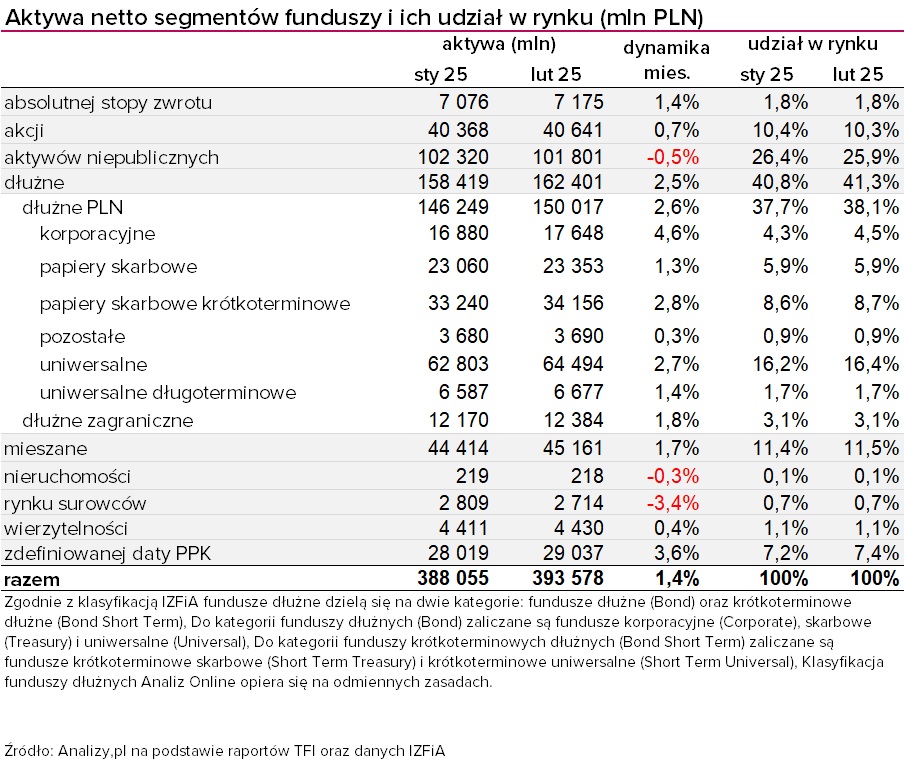

Lutowy wynik to efekt zarówno dodatnich wyników sprzedażowych, jak i inwestycyjnych. To był bowiem nerwowy, ale ostatecznie udany miesiąc dla inwestorów. Niemal 80 proc. funduszy inwestycyjnych zanotowała w lutym dodatnie stopy zwrotu. W całym segmencie produktów dłużnych (inwestujących w Polsce i za granicą), zaledwie 4 fundusze zanotowały straty, a powodem była siła złotego. Szacujemy, że wyniki zarządzania powiększyły w lutym stan aktywów krajowych funduszy łącznie aż o ok. 2,7 mld zł. Nieco wyższe były napływy. W lutym fundusze inwestycyjne pozyskały łącznie 3,1 mld zł nowego kapitału (w porównaniu do 3,7 mld zł w styczniu).

Luty sprzyjał inwestującym w fundusze dłużne. Rentowność amerykańskich 10-latek spadła do 4,2 proc., niemieckich do 2,41 proc., a polskich do 5,76 proc. Indeks IROS, obejmujący polskie obligacje skarbowe o stałym oprocentowaniu, wzrósł o 0,8 proc. Najwięcej w ujęciu średnim zarobiły fundusze papierów dłużnych polskich skarbowych długoterminowych (+1,1 proc.) oraz fundusze papierów dłużnych polskich długoterminowych uniwersalne (+1 proc.). W segmencie funduszy dłużnych polskich nie stracił nikt. Niezmiennie fundusze dłużne cieszą się też największą popularnością wśród polskich inwestorów. W lutym napłynęło do nich łącznie ponad 3 mld zł netto. W efekcie obu tych czynników (wyników zarządzania i sprzedażowych) wzrost aktywów w segmencie funduszy dłużnych sięgnął w lutym prawie 4 mld zł (+2,5 proc. m/m).

Koniunktura na GPW w pierwszej połowie lutego była wręcz szampańska. Indeksy pięły się w górę, bijąc rekordy wszech czasów, na fali optymizmu zagranicznych graczy związanego z potencjalnym zakończeniem wojny w Ukrainie. Nastroje popsuły się pod koniec miesiąca, co wiązać można m.in. z polityką handlową Donalda Trumpa. Ostatecznie jednak głównym indeksom udało się zakończyć luty na solidnych plusach. WIG zyskał 5,3 proc., WIG20 niemal 6 proc. a sWIG80 i mWIG40 zwyżkowały o - odpowiednio - 3,2 i 4,6 proc. Europejskie rynki akcji, mimo niepewnej sytuacji gospodarczej, także utrzymały dobrą passę. Nieprzewidywalność polityki administracji Trumpa nie sprzyjała natomiast nastrojom na Wall Street. To znalazło odbicie w wynikach funduszy akcji. Najwięcej zarobiły fundusze akcji polskich, najgorzej wypadły fundusze akcji amerykańskich. Mimo dobrych wyników w lutym inwestorzy wypłacili z funduszy akcji niemal -0,3 mld zł. Za ujemnym wynikiem stoi przewaga umorzeń z funduszy akcji polskich, z których największe odnotował fundusz dedykowany Allianz Akcyjny (-0,1 mld zł). Nieco lepiej wyglądała sprzedaż funduszy akcji zagranicznych, które odnotowały niewielką przewagę wpłat. W rezultacie w lutym aktywa funduszy akcyjnych wzrosły o niespełna 0,3 mld zł (+0,7 proc. m/m).

Wzrost aktywów w lutym zanotowały także fundusze mieszane, a więc takie, które inwestują zarówno w akcje, jak i obligacje. W ubiegłym miesiącu większość z nich zanotowała zyski, równocześnie klienci więcej środków do nich wpłacili niż wypłacili. W lutym napłynęło do ich portfeli 0,2 mld zł. W efekcie wartość ich aktywów wzrosła o ponad 0,7 mld zł (+1,7 proc. m/m).

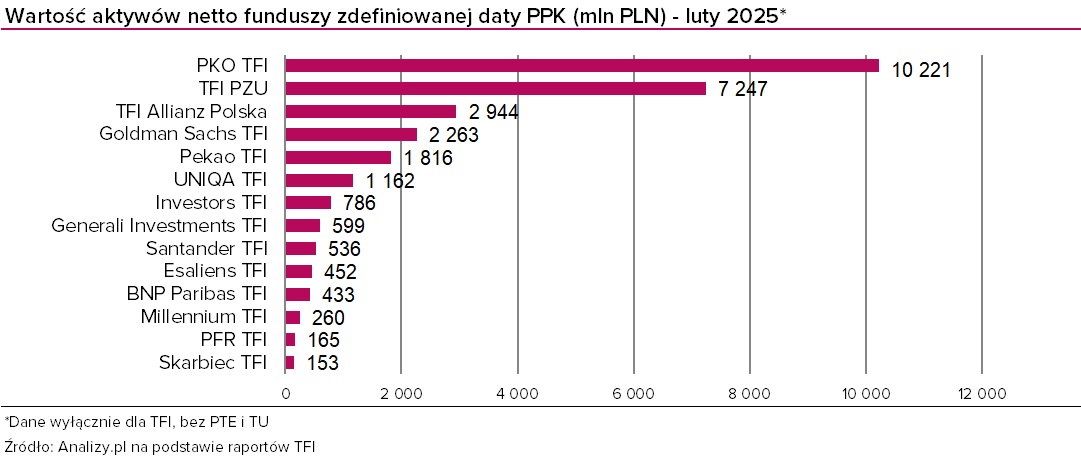

Solidny wzrost aktywów, bo łącznie o 1 mld zł (+3,6 proc. m/m), odnotowały w lutym fundusze zdefiniowanej daty PPK – systematycznie zasilane wpłatami pracowników i pracodawców.

Skromny wzrost aktywów (+98 mln zł) zanotowały także fundusze absolutnej stopy zwrotu, a spadek o podobnej wielkości (-95 mln zł) dotknął aktywów funduszy surowcowych. Spadek aktywów dotyczył z kolei funduszy aktywów niepublicznych (-0,5 mld zł).

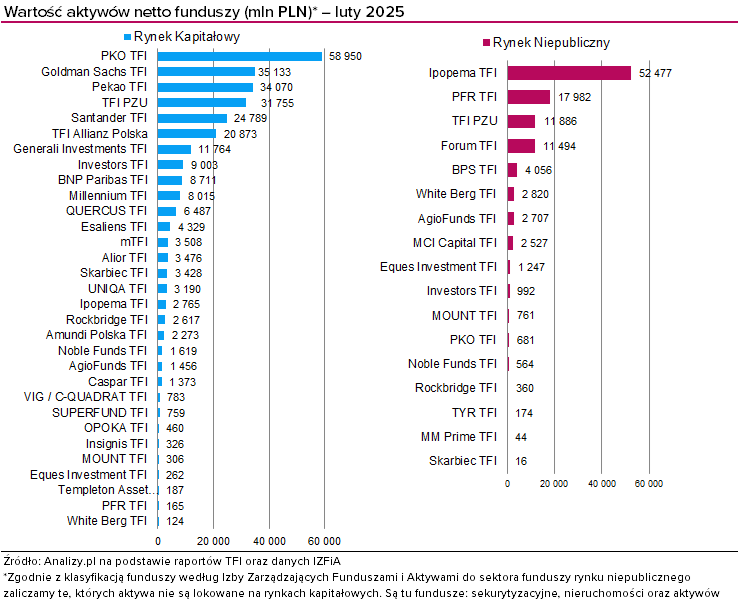

Niezmiennie najwięcej aktywów netto w segmencie rynku kapitałowego ma pod zarządzaniem PKO TFI (59 mld zł). Na drugim miejscu jest Goldman Sachs TFI, które posiada ponad 35,1 mld zł. Na rynku niepublicznym liderem pozostaje Ipopema TFI (52,5 mld zł).

W lutym największy przyrost aktywów w ujęciu nominalnym zanotowały: PKO TFI (+1,5 mld zł), Pekao TFI (+0,9 mld zł) i Goldman Sachs TFI (+0,7 mld zł). Spadek aktywów (po -0,2 mld zł) zanotowały m.in. MCI Capital TFI, AgioFunds TFI oraz Ipopema TFI.

Aktualizacja: 14.03.2025 korekta danych dla MCI Capital TFI

13.03.2025

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania