Liga Ekspertów - podsumowanie wyników w 2024 r.

To był emocjonujący, ale i udany rok. Szczególnie dla Filipa Nowickiego, który zdystansował rywali zarówno na portfelu defensywnym, jak i ofensywnym. Pomógł mu rajd złota i bitcoina.

Uczestnicy Ligi Ekspertów wchodzili w 2024 rok z umiarkowanym optymizmem. Wciąż liczyli na zyski z amerykańskich akcji, a jednym z najważniejszych tematów inwestycyjnym miała pozostać rewolucja AI. Zakładali też, że polski dług da funduszom zarobić na tyle dużo, aby te z powodzeniem mogły rywalizować z oprocentowaniem lokat. Spodziewali się też dobrego otoczenia dla złota, za czym przemawiało przede wszystkim oczekiwane rozpoczęcie cyklu obniżek stóp procentowych w USA. I większość tych założeń zrealizowała się. Złoto podrożało w dolarze aż o 27 proc., Nasdaq Composite poszedł w górę o niemal 30 proc., a S&P500 zyskał ponad 23 proc.

Reklama

Niemiecka giełda, mimo recesji w tamtejszej gospodarce, również rosła w dwucyfrowym tempie. Dość powiedzieć, że DAX wzrósł w 2024 r. o niemal 19 proc. Na tym tle polska giełda wypada blado. Hossa na GPW kwitła wprawdzie jeszcze w pierwszym półroczu, a w maju WIG sięgnął nawet rekordu wszech czasów. Ale w drugiej połowie roku tendencje te uległy odwróceniu, i to pomimo szampańskich nastrojów na Wall Street. W rezultacie cały 2024 r. indeks WIG zakończył na symboliczny plusie (+1,4 proc.).

Spora zmienność panowała na rynkach obligacji. Tuż po tym, jak Fed we wrześniu obniżył po raz pierwszy w tym cyklu stopy procentowe rentowności amerykańskiej 10-latki osiągnęły tegoroczne minimum w okolicach 3,6 proc. i od tego czasu systematycznie rosły, aby na koniec roku sięgnąć 4,6 proc. Powód? Zwycięstwo Donalda Trumpa wyborach prezydenckich, a tym samym potencjalne zmiany w polityce fiskalnej, znacząco zwiększyły poziom niepewności co do m.in. kształtowania się inflacji. To właśnie te obawy sprawiły, że inwestorzy zaczęli wymagać wyższej premii za długoterminowe obligacje. W Polsce obligacje o dłuższym terminie do wykupu też były pod presją, a rentowność 10-latki sięgnęła na koniec grudnia 5,9 proc.

Mimo to fundusze dłużne dały zarobić, choć zyski były zróżnicowane. Najwięcej zarobiły fundusze polskich obligacji korporacyjnych (średnio +7 proc.), oraz fundusze dłużne uniwersalne, inwestujące zarówno w dług korporacyjny, jak i dług skarbowy krótkoterminowy (średnio +6,3 proc.). W sumie ponad 700 spośród około 800 krajowych funduszy inwestycyjnych wypracowało w 2024 r. dodatnie stopy zwrotu. Brylowały zwłaszcza fundusze akcji amerykańskich, które w ujęciu średnim zarobiły aż 21,5 proc.

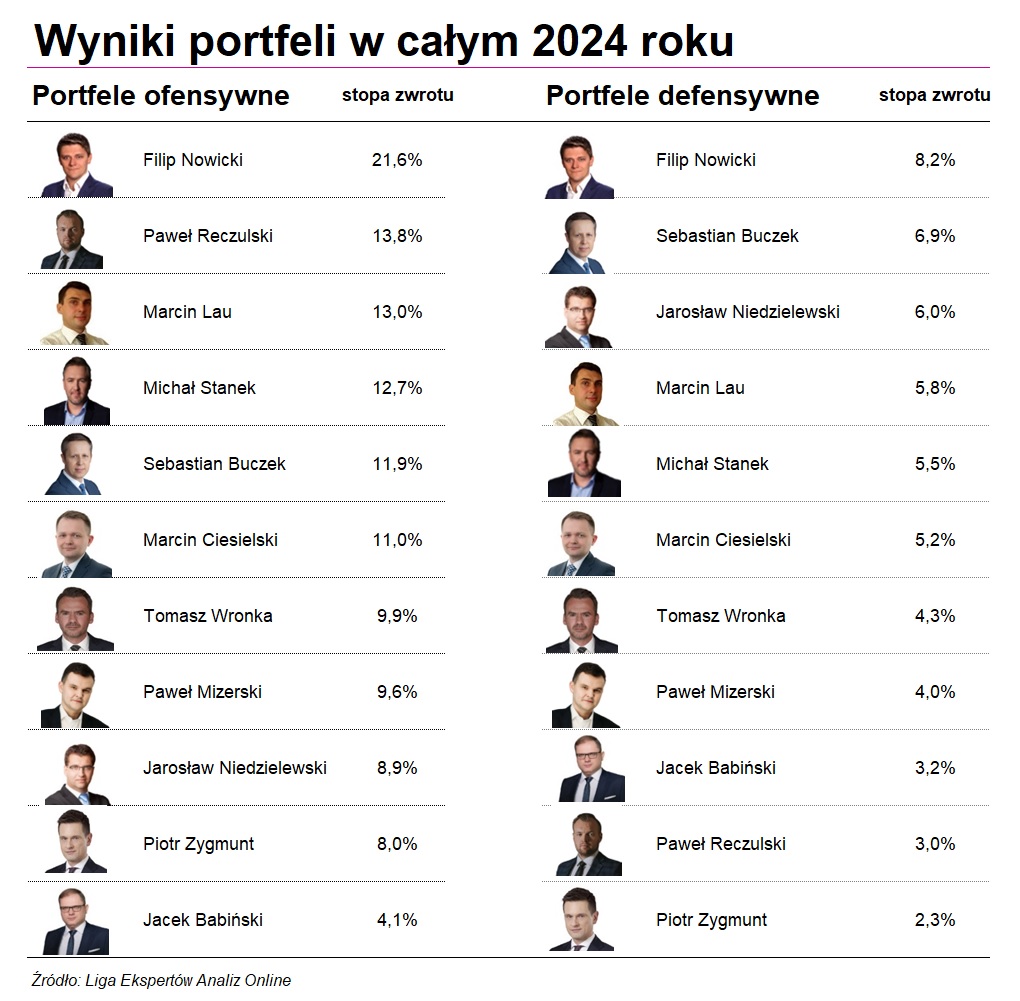

W takim otoczeniu wszyscy uczestnicy Ligi Ekspertów pomnożyli swoje funduszowe portfele, ale zarobek był różnych rozmiarów. Najlepszy i najgorszy portfel ofensywny dzieli ponad 17 pkt proc. Rozstrzał w wynikach strategii defensywnych wynosi z kolei niecałe 6 pkt proc. Tradycyjnie kluczem do sukcesu była odpowiednia selekcja funduszy inwestycyjnych, bo to właśnie z nich budowane są portfele w tej wirtualnej rywalizacji.

Rok 2024 należał do Filipa Nowickiego z SUPERFUND TFI, który znacznie zdystansował swoich rywali, i to zarówno na portfelu defensywnym, jak i ofensywnym. Ten pierwszy zyskał ponad 8 proc., a drugi niecałe 22 proc.

Ostatni miesiąc 2024 r. nie był dla Filipa Nowickiego udany, bo jego strategia ofensywna (z większym udziałem funduszy akcji) straciła w grudniu aż 6,6 proc., co było najgorszym wynikiem w tej rywalizacji. Cały miniony rok ekspert zakończył jednak ze stopą zwrotu, która ponad pięciokrotnie przewyższała wynik tegorocznego marudera - Jacka Babińskiego z Pekao TFI. Niemal 22 proc. zysku w całym 2024 r. to efekt inwestycji przede wszystkim w fundusz rynku metali szlachetnych (Superfund Spółek Złota i Srebra), a także Superfund Akcji Blockchain, który okazał się największym "funduszowym wygranym" tzw. Trump Trade (D. Trump jest uznawany za "sprzymierzeńca" kryptowalut).

Na podium wyników strategii ofensywnych stanęli także Paweł Reczulski z Niezależnego Domu Maklerskiego oraz Marcin Lau z Phinance. Ten pierwszy zyskał 13,8 proc., a drugi 13 proc. Obaj eksperci zarządzali swoimi portfelami dość aktywnie, bo transakcji dokonywali niemal co miesiąc, ale strategie mieli różne. Portfel Pawła Reczulskiego budowany jest z funduszy akcyjnych, głównie z ekspozycją na rynki zagraniczne (obecnie to USA, Indie, Chiny, blockchain). Marcin Lau stawiał w trakcie roku m.in. na polskie akcje (głównie małych i średnich spółek), miał też ekspozycję na rynek złota, czy krajowe obligacje (skarbowe i korporacyjne).

Na drugim biegunie wylądował Jacek Babiński z Pekao TFI, który na portfelu ofensywnym zarobił w 2024 r. najmniej, bo zaledwie 4,1 proc. To efekt inwestycji w 3 fundusze, z czego najwięcej, bo ponad 70 proc. stanowi Pekao Kompas (fundusz mieszany zagraniczny aktywnej alokacji).

W przypadku strategii defensywnych (a więc z udziałem funduszy dłużnych) liderem roku 2024 został Filip Nowicki, który zarobił w omawianym okresie 8,2 proc., co jest efektem inwestycji w 2 fundusze dłużne Superfund Spokojna Inwestycja i Superfund Obligacyjny Uniwersalny oraz wspomniany już wyżej Superfund Spółek Złota i Srebra.

Drugie miejsce podium zajął Sebastian Buczek z QUERCUS TFI, którego strategia defensywna dała w 2024 r. zarobić 6,9 proc. To efekt inwestycji w 3 różne fundusze dłużne (QUERCUS Akumulacji Kapitału - obligacje korporacyjne, QUERCUS Obligacji Skarbowych - obligacje skarbowe długoterminowe oraz QUERCUS Dłużny Krótkoterminowy - obligacje skarbowe krótkoterminowe), których udział w portfelu zmieniał się w trakcie roku. Obecnie najwięcej miejsca zajmuje w nim QUERCUS Obligacji Skarbowych (niemal 50 proc. portfela).

Trzecie miejsce podium zajął Jarosław Niedzielewski z Investors TFI, którego strategie defensywna zyskała 6 proc. W jego portfelu, którego skład nie zmienia się od czerwca 2023 r., znajdują się 2 fundusze dłużne (Investor Oszczędnościowy - dłużny polski uniwersalny i Investor Obligacji Uniwersalny - obligacje skarbowe długoterminowe) oraz jeden fundus mieszany (Investor Konserwatywny).

Najgorzej w 2024 roku wypadł Piotr Zygmunt, przedstawiciel Esaliens TFI, którego strategia defensywna zyskała zaledwie 2,3 proc., niemal czterokrotnie mniej od lidera. Od września 2023 r. jego portfel defensywny zbudowany jest z czterech funduszy dłużnych. Dwa z nich inwestują w Polsce (Esaliens Obligacji i Esaliens Konserwatywny), a pozostałe dwa - na rynkach globalnych (Esaliens Makrostrategii Papierów Dłużnych i Esaliens Globalnych Papierów Dłużnych).

07.01.2025

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania