Saldo wpłat i wypłat do funduszy inwestycyjnych (luty 2023) - powtórka ze stycznia

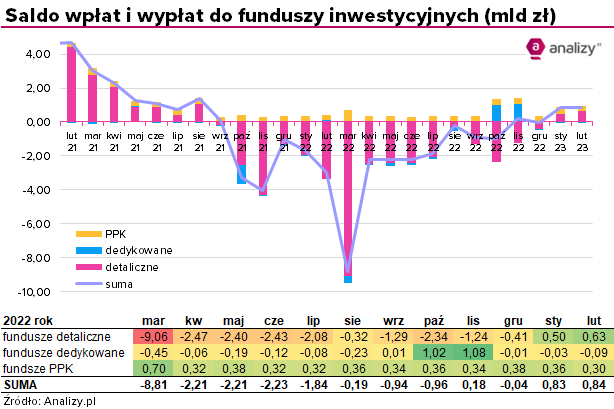

Luty przyniósł kontynuację pozytywnego bilansu wpłat i wypłat do funduszy inwestycyjnych. Fundusze detaliczne po tym, jak w styczniu pozyskały 0,5 mld zł, w lutym przyciągnęły ponad 0,6 mld zł. Sprzedaż "ciągną" głównie fundusze dłużne, co może sugerować, że banki nieco przesunęły wajchę z lokat.

W sumie lutowe saldo wpłat i wypłat przekroczyło 0,8 mld zł, z czego 0,2 mld zł pozyskały fundusze PPK.

Reklama

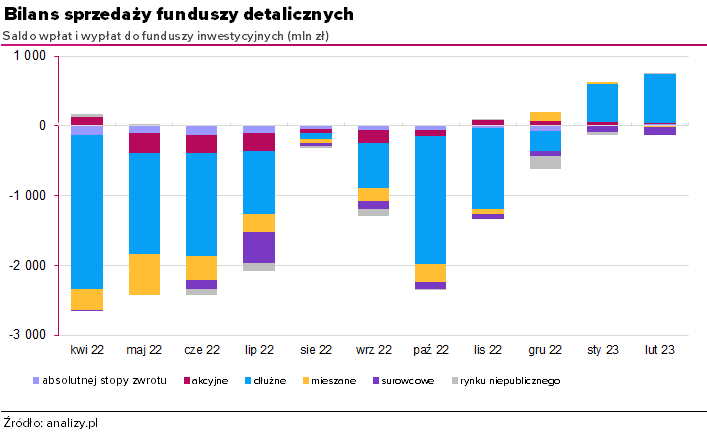

W segmencie funduszy detalicznych rozkład sprzedaży był w dużej mierze zbliżony do styczniowego. Ponownie najwięcej środków pozyskały fundusze dłużne, które — przypomnijmy — wcześniej przez ponad 1,5 roku notowały wysokie odpływy.

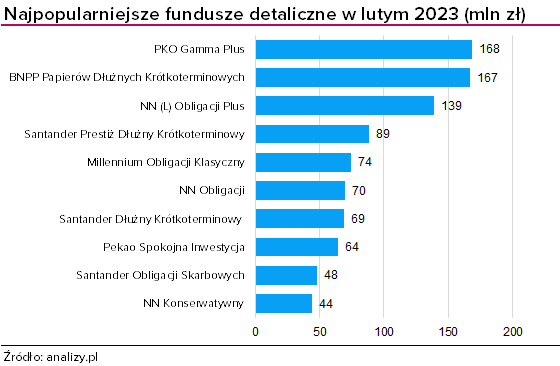

W lutym klienci wpłacili do funduszy dłużnych ok. 650 mln zł (w porównaniu do 552 mln zł w styczniu). Gros tych środków trafiło do funduszy obligacji krótkoterminowych (dawnych gotówkowych), które zdominowały też zestawienie 10 najpopularniejszych funduszy w lutym. Ponownie najwięcej aktywów pozyskały PKO Gamma Plus (168 mln zł) oraz BNPP Papierów Dłużnych Krótkoterminowych (167 mln zł). W pierwszej trójce znalazł się także NN (L) Obligacji Plus.

- Przed rokiem sytuacja na rynkach była co najmniej niepewna, a klienci chętnie sięgali m.in. po depozyty i po roczne obligacje skarbowe, które teraz wygasają. Kolejnym krokiem dla inwestora mogą być fundusze dłużne i to właśnie w tej kategorii funduszy widzieliśmy w lutym największe zainteresowanie klientów. Największą popularnością cieszyły się NN (L) Obligacji Plus i NN Obligacji, które dostępne są m.in. w „Lokacie z Funduszem” w ING Banku Śląskim. Satysfakcjonujący wynik miał również NN Konserwatywny — zdradza Radosław Sosna, dyrektor departamentu sprzedaży i budowania doświadczeń klienta w NN Investment Partners TFI.

W przypadku funduszy obligacji długoterminowych, czyli o wyższym ryzyku stopy procentowej, ale i wyższym potencjale stóp zwrotu, saldo wpłat i wypłat wyniosło 125 mln zł.

Dla pozostałych grup funduszy dłużnych luty nie był już tak dobry. Trwają odpływy z funduszy obligacji korporacyjnych, z których tym razem klienci wypłacili ponad 90 mln zł (versus 126 mln zł w styczniu). Przewagę umorzeń odnotowało 2/3 produktów, a wśród tych, które miały udany miesiąc, znalazł się m.in. BNP Paribas Lokata Kapitału z 21 mln zł. Z funduszy obligacji samorządowych klienci wypłacili netto 59 mln zł. Wypłaty notowały dwa fundusze z PKO TFI, natomiast Pekao Obligacji Samorządowych kontynuował pozytywną sprzedaż. Z kolei fundusze obligacji zagranicznych zakończyły miesiąc na delikatnym plusie (4 mln zł).

Fundusze inwestujące przynajmniej część aktywów na rynku akcji miały spokojniejszy miesiąc (żeby nie powiedzieć — marazm). Fundusze akcji zakończyły luty z kilkumilionową przewagą wypłat, przy czym fundusze akcji polskich miały ok. 60-milionową przewagę umorzeń, a fundusze akcji zagranicznych — ponad 50-milionową przewagę wpłat. Do takiego wyniku przyczyniło się właściwie kilka funduszy. Na plus: Skarbiec Spółek Wzrostowych (solidne 37 mln zł), NN (L) Globalny Spółek Dywidendowych (15 mln zł) oraz QUERCUS short (10 mln zł). I na minus: Investor Turcja (-18 mln zł), Allianz Polskich Akcji (-16 mln zł, to fundusz dedykowany grupie) oraz Allianz Selektywny (-14 mln zł).

Marazm był widoczny także w grupie funduszy mieszanych, dla których bilans wpłat i wypłat także był nieco pod kreską (ok. 10 mln zł). Mniej więcej połowa funduszy pozyskała po kilka milionów złotych, a druga połowa odnotowała kilkumilionowe odpływy. Tradycyjnie w tej pierwszej grupie znalazły się głównie fundusze dostępne w ramach różnych programów emerytalnych, zasilane systematycznymi wpłatami (czy to w ramach różnych pracowniczych planów jak PPE, czy zupełnie prywatnych).

Na tym tle pozytywnie zaskoczyły fundusze absolutnej stopy zwrotu, które miały bilans dodatni przekraczający 20 mln zł. Gdy zajrzymy głębiej, okazuje się jednak, że do takiego wyniku przyczynił się głównie fundusz o ... dłużnej strategii — Santander Prestiż Dłużny Aktywny (12 mln zł) oraz kilka FIZ-ów przeznaczonych dla wąskiego grona klientów.

Na koniec została grupa, która od kilku miesięcy znajduje się w negatywnym trendzie, czyli fundusze surowcowe. Luty z bilansem -119 mln zł był dziewiątym z rzędu miesiącem z przewagą umorzeń. Klienci wypłacali kapitał zarówno z funduszy inwestujących szeroko na rynkach surowcowych, jak i funduszy metali szlachetnych. Najwyższe umorzenia odnotował jeden z największych funduszy w grupie NN (L) Indeks Surowców.

- Napływy do tego funduszu są bardzo zmienne, podobnie jak zmienna jest ta klasa aktywów. Ale naszym zdaniem surowce to ciekawy pomysł inwestycyjny na kolejne lata — podpowiada Radosław Sosna z NN IP TFI.

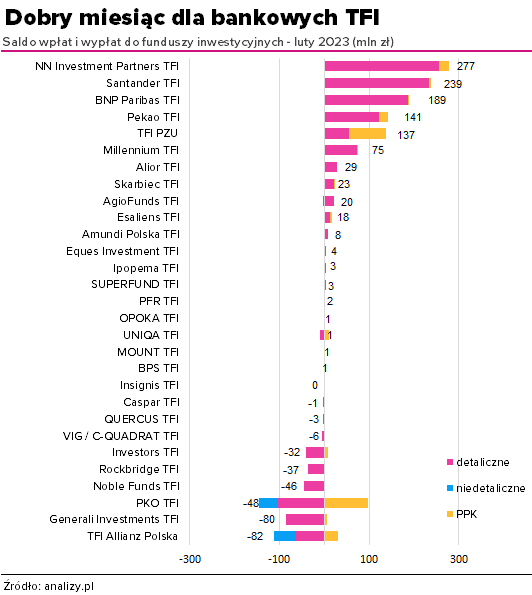

Tą wypowiedzią płynnie przejdźmy do krótkiego podsumowania wyników sprzedażowych po TFI. To właśnie NN Investment Partners TFI zostało liderem sprzedaży w lutym z 277 mln zł. Jak zdradza Radosław Sosna, luty był mocnym miesiącem w zasadzie we wszystkich kanałach sprzedażowych. Szczególnie dopisała sprzedaż w sieciach bankowych. I to widać także w innych bankowych TFI, które zdominowały górną część wykresu (poza PKO TFI z ujemnym bilansem sprzedaży).

W NN IP TFI poza funduszami dłużnymi dobrą sprzedaż miał jeszcze wspomniany fundusz akcji dywidendowych. Zwraca na to uwagę Radosław Sosna. - Nadal podtrzymujemy postawioną na początku roku tezę, że w 2023 r. spółki „value” mogą wypaść lepiej niż „growth”. Widocznie inwestorzy również w to wierzą, bo środki płyną również do funduszy dywidendowych - mówi.

09.03.2023

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania