Fundusze surowcowe mają pod górkę

W tym roku jedynie złoto daje zarobić. Pozostałe surowce tracą, co znajduje odzwierciedlenie w wynikach funduszy surowcowych. Eksperci wskazują, że sektor towarowy pozostaje pod presją m.in. rosnącego ryzyka recesji.

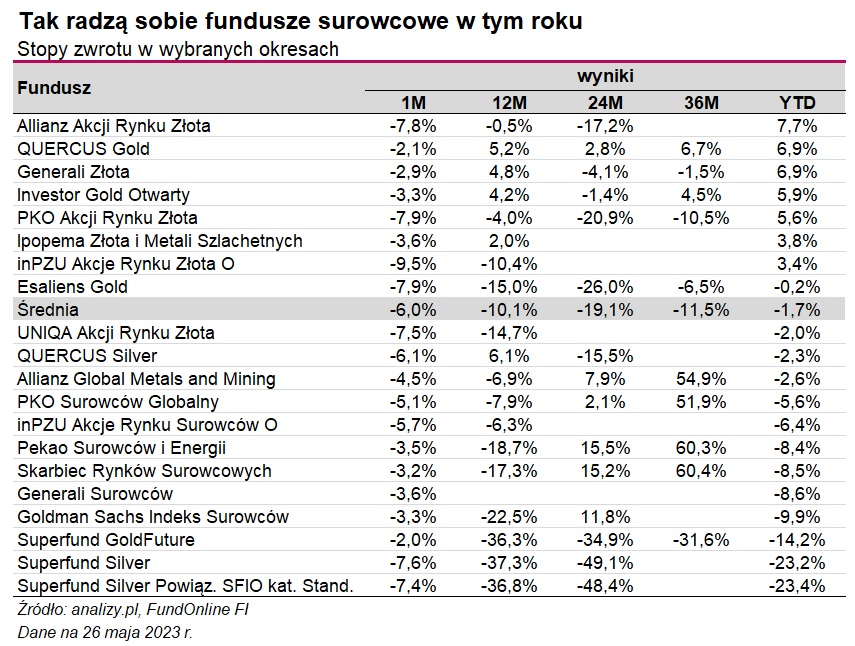

W tym roku jedynie złoto daje zarobić. Pozostałe surowce tracą, co znajduje odzwierciedlenie w wynikach funduszy surowcowych. Wystarczy powiedzieć, że od stycznia średnia strata w tej grupie produktów wynosi niemal 2 proc. przy czym, najlepszy fundusz otwarty, Allianz Akcji Rynku Złota, inwestujący na rynku złota (w akcje górników złota) zarobił 7,7 proc., a najgorszy - Superfund Silver Powiązany SFIO kat. Standardowa - który okazji do zarobku poszukuje na rynku srebra - stracił w tym czasie ponad 23 proc. Pod kreską są też wszystkie fundusze "multisurowcowe", jak Goldman Sachs Indeks Surowców, Generali Surowców czy Skarbiec Rynków Surowcowych. W maju zysków nie przyniósł żaden otwarty fundusz z grupy. Z jakiego powodu surowce nie chcą drożeć?

Reklama

- Sektor towarowy pozostaje pod presją rosnącego ryzyka recesji, mocniejszego dolara, impasu wokół amerykańskiego pułapu zadłużenia oraz wątpliwości co do krótkoterminowego kierunku amerykańskich stóp procentowych, a także rosnących dowodów na to, że ożywienie gospodarcze w Chinach słabnie. W istocie coraz bardziej pesymistyczne prognozy dotyczące Chin sprawiły, że w tym miesiącu największe straty odnotowały metale przemysłowe, natomiast sektor energii wykazuje oznaki stabilizacji, a marże rafineryjne zaczęły rosnąć. Metale szlachetne, przede wszystkim słabnące srebro, mogą odnotować pierwszy od trzech miesięcy spadek w ujęciu miesięcznym, ponieważ dolar i rentowności rosną, a wyceniany termin przyszłych cięć stóp procentowych w Stanach Zjednoczonych uległ dalszemu przesunięciu w przyszłość - oceniają eksperci Saxo Banku.

Napływające w ostatnim czasie dane z Chin okazały się wyraźnie poniżej oczekiwań rynkowych, sugerując, że po bardzo silnym ożywieniu w pierwszym kwartale (wspieranym przez nadrabianie zaległości produkcyjnych i realizację odłożonego popytu po odejściu od polityki zero-covid), tempo ożywienia aktywności gospodarczej w Pańswie Środka spowalnia. Ekonomiści Credit Agricole wskazują, że choć wyniki w eksporcie pozostają dobre, to jego perspektywy pozostają niekorzystne z uwagi na obserwowane osłabienie popytu zewnętrznego, w szczególności ze strony USA i UE, które odpowiadają za ok. jedną trzecią chińskiej sprzedaży eksportowej.

- Słabsze dane makroekonomiczne za kwiecień skłoniły nas do rewizji w dół prognozy wzrostu gospodarczego w Chinach w okresie II-IV kw. 2023 r. W naszym scenariuszu zakładamy, że dynamika PKB w Chinach zwiększy się z 4,5 proc. r/r w I kw. do 7,3 proc. w II kw. (efekt niskiej bazy sprzed roku), a następnie ustabilizuje się na poziomie 4,5 proc. w III kw. i 5,0 proc. w IV kw. W konsekwencji w całym 2023 r. dynamika PKB zwiększy się do 5,4 proc. - prognozują ekonomiści Credit Agricole. Wskazują jednak, że osiągniecie takiego celu będzie wymagało prowadzenia prowzrostowej polityki gospodarczej przez chiński rząd, skupiającej się przede wszystkim na wspieraniu szybkiej akcji kredytowej. Przykładem takich działań są zastrzyki płynności dla sektora bankowego oraz obniżki stopy rezerwy obowiązkowej i stopy depozytowej. Dodatkowo rząd Chin zapowiedział podejmowanie ukierunkowanych działań wspierających eksport i popyt krajowy.

Surowce tanieją

Indeks rynków towarowych Bloomberg Commodity Total Return, monitorujący wyniki 24 najważniejszych kontraktów terminowych na surowce, odnotował spadek o około 4 proc. w ujęciu miesięcznym i 10 proc. w ujęciu rocznym, przy czym największe straty poniosły srebro, miedź i ropa naftowa, podczas gdy kakao, benzyna, kukurydza i bawełna to jedyne kontrakty wykazujące dodatni zwrot. Równocześnie cena gazu ziemnego w UE spadła w tym miesiącu o ponad 36 proc.

W raporcie z 23 maja analitycy Goldmana wskazali, że przyczyną obecnej słabości rynku surowców jest największe od wielu lat zjawisko pozbywania się fizycznych zapasów i pozycji finansowych w związku z obawami przed recesją i wyższymi stopami procentowymi, które sprawiają, że finansowanie i utrzymywanie pozycji, zarówno fizycznych, jak i finansowych, staje się droższe.

Specjaliści Saxo Banku uważają, że jeżeli jednak recesja nie nastąpi, rynek towarowy może odnotować mocne odbicie, ponieważ inwestorzy spekulacyjni obracający instrumentami finansowymi opartymi na surowcach zmuszeni zostaną do powrotu na długie pozycje po okresie intensywnej sprzedaży netto.

- Według tygodniowych raportów CFTC (amerykańskiej komisji ds. obrotu kontraktami terminowymi na surowce) oraz ICE Exchange Europe (europejskiej giełdy terminowej), długa pozycja netto utrzymywana przez fundusze hedgingowe oraz inne podlegające raportowaniu podmioty w najważniejszych kontraktach terminowych na metale i energię spadła do ponad siedmioletniego minimum, głównie z powodu niedawnej intensywnej przeceny ropy naftowej, oleju napędowego i miedzi - wskazują specjaliści Saxo Banku.

Ich zdaniem, w długim terminie surowce to wciąż dobry pomysł na inwestycje. - Przyczyny podtrzymywania przez nas pozytywnej długoterminowej prognozy dla surowców w równym stopniu wiążą się z kwestią ograniczonej podaży, jak i silnego popytu. Główne czynniki, na których się koncentrujemy, są następujące: osłabienie dolara, zielona transformacja wspierająca popyt na metale przemysłowe w ramach dążenia do "nowej" energii. Ograniczona podaż kluczowych surowców spowodowana rosnącymi cenami czynników produkcji, gorszymi klasami rudy (wydobycie), coraz wyższymi kosztami regulacyjnymi i interwencjami rządowymi, zmianami klimatycznymi oraz mniejszym apetytem inwestycyjnym spowodowanym ograniczeniami w zakresie ESG, inwestowania i udzielania kredytów - wyliczają eksperci Saxo. Dodają, że inflacja strukturalna na poziomie 3-4 proc. napędza popyt na aktywa trwałe.

29.05.2023

Źródło: Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania