Strach jest widoczny na wykresie

W ostatnim tygodniu indeks strachu VIX zanotował wyraźny wzrost, docierając do najwyższych poziomów od grudnia 2022 r. - zauważa Piotr Langner z WealthSeed. Jego zdaniem, wyskok wskaźnika można traktować jako kolejny sygnał ostrzegawczy dla inwestorów.

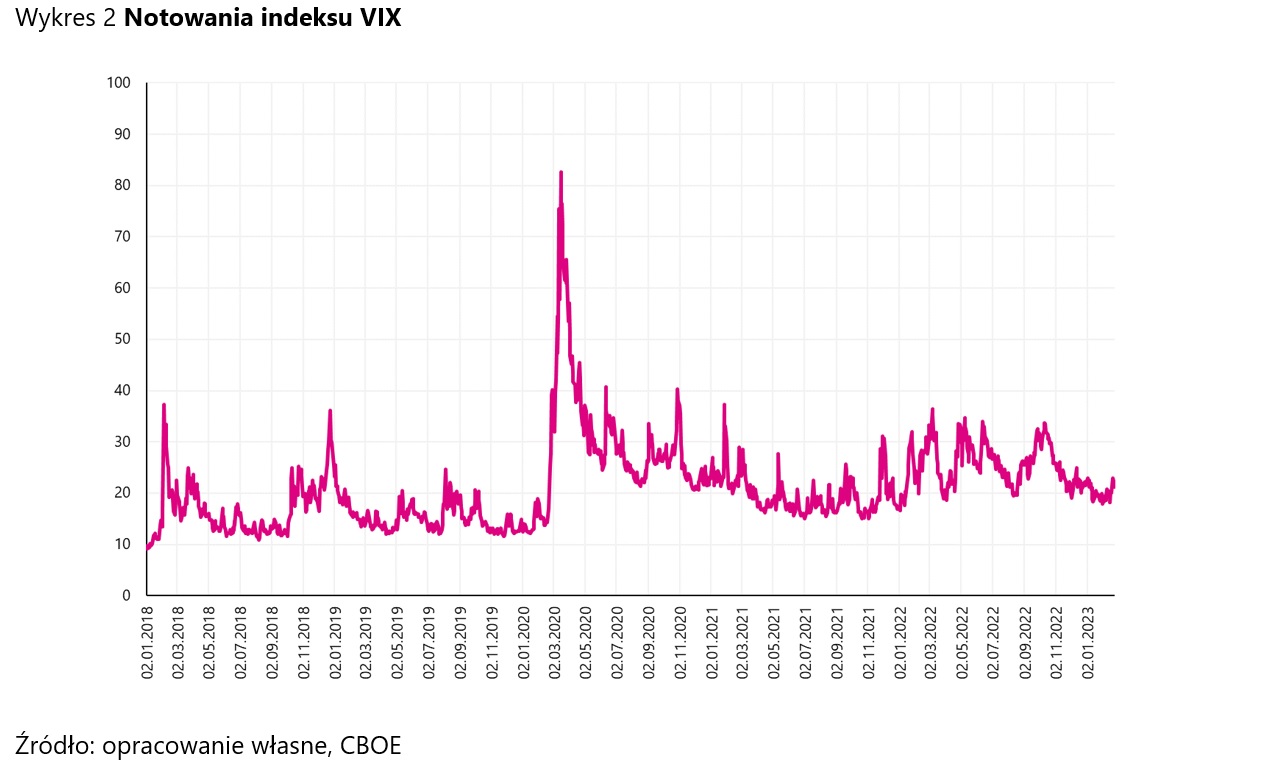

VIX nazywany jest „wskaźnikiem strachu”, bo ma negatywne powiązanie z zachowaniem indeksów giełdowych. Historia podpowiada, że dynamiczne spadki S&P500 związane są ze wzrostem wskaźnika VIX. Z takimi sytuacjami mieliśmy do czynienia choćby podczas pandemii koronawirusa czy wybuchu wojny w Ukrainie.

Reklama

- VIX określany powszechnie „indeksem strachu” jest wskaźnikiem odzwierciedlającym oczekiwania rynkowe dotyczące zmienności indeksu S&P 500 w perspektywie najbliższych 30 dni. Podstawą obliczenia wartości indeksu VIX jest implikowana zmienność opcji na S&P 500 z terminem wygaśnięcia między 23 a 37 dni - wyjaśnia Piotr Langner.

Ekspert zauważa, że na początku roku VIX nie wykazywał specjalnych oznak mogących świadczyć o nerwowości inwestorów. Wartość wskaźnika przez większość stycznia i lutego znajdowała się blisko poziomu 20 pkt, będąc jednocześnie w okolicach kilkunastomiesięcznego minimum. Jednak w ostatnim tygodniu pojawiły się symptomy świadczące o zmianie dotychczasowej sytuacji. Wskaźnik zanotował wyraźny wzrost (przede wszystkim podczas wtorkowej sesji), docierając do najwyższych poziomów od grudnia 2022 r.

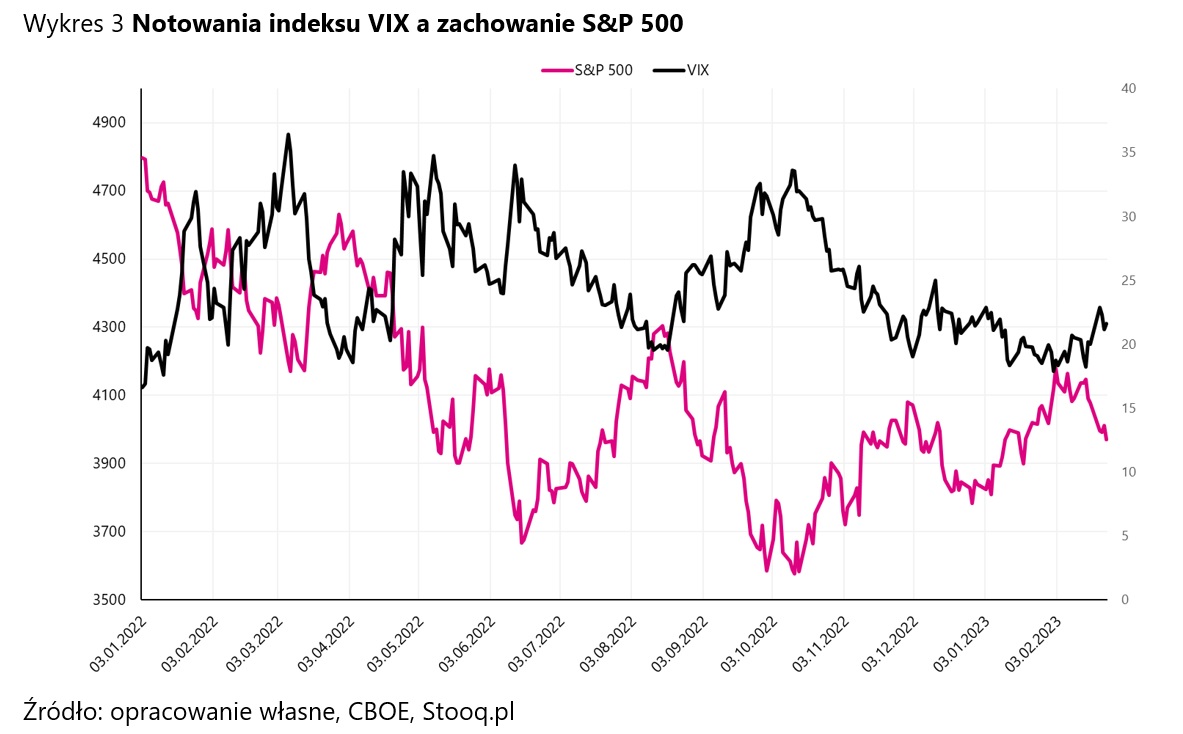

Jak wskazuje Piotr Langner, powiązanie między indeksem giełdowym VIX a S&P 500 uwidacznia się szczególnie w momencie wystąpienia silnych ruchów kierunkowych.

- Wyskok wskaźnika zaobserwowany w minionym tygodniu można traktować jako kolejny sygnał ostrzegawczy dla inwestorów. Wzrost wartości VIX znamionuje większą nerwowość i rosnącą zmienność na rynku akcyjnym. Związek między wskaźnikiem VIX a indeksem S&P 500 najlepiej oddaje wysoki, ujemny współczynnik korelacji. Krocząca miara oszacowana na podstawie 100 obserwacji w latach 2010-2023 kształtowała się średnio na poziomie -0.8157, co jest potwierdzeniem wysokiej zależności notowań „indeksu strachu” oraz stóp zwrotu na rynku akcyjnym - zauważa Piotr Langner.

- Biorąc pod uwagę ujemną korelację, wskaźnik ten mógłby być wykorzystywany przez inwestorów jako instrument, który pozwala uzyskiwać zyski w momentach dekoniunktury na giełdach lub jako element zabezpieczający portfel. Jednakże obecnie nie istnieje możliwość bezpośredniego kupna lub sprzedaży indeksu, ale popularnym sposobem uzyskania ekspozycji na „indeks strachu” jest wykorzystanie ETF-ów - wskazuje Piotr Langner.

Rynki w ostatnich dniach znalazły się pod wpływem danych ze Stanów Zjednoczonych, które są mocnym argumentem za dalszym zaostrzaniem polityki monetarnej w USA. Okazało się, że ulubiony wskaźnik Fedu, inflacja PCE była wyższa od oczekiwań. W efekcie, indeksy na Wall Steet spadały, a rentowności amerykańskich obligacji 2-letnich wzrosły do 4,8 proc., czyli najwyższego poziomu od 2007. Nasiliły się też oczekiwania co do skali zacieśniania. Obecnie Kontrakty futures wskazują na 3 podwyżki po 25 pb (w marcu, maju i czerwcu).

- Dynamiczne wzrosty ryzykownych aktywów w ostatnich tygodniach sprawiły, że sentyment wśród inwestorów znacząco się poprawił, a uczucie chciwości było zdecydowanie bardziej powszechne niż strach. „Uśpienie” czujności inwestorów, przy niesprzyjających okolicznościach (m.in. wzrost oczekiwanego poziomu docelowych stóp procentowych w głównych gospodarkach) sprawiło, że nadarzyła się świetna okazja do przejęcia kontroli nad rynkiem przez obóz „niedźwiedzi” - zauważa Piotr Langner.

27.02.2023

Źródło: Shutterstock / Artit Wongpradu

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania