Goldman Sachs TFI przewiduje surowcowy supercykl

Inflacja, która do końca nie odpuszcza, wydłużony przez to cykl obniżek stóp procentowych, konieczne nakłady inwestycyjne na zieloną rewolucję czy coraz większa liczba konfliktów i anomalii pogodowych. Wszystko to sprzyja surowcom i wspiera tezę o początku kolejnego „supercyklu” - zauważają eksperci Goldman Sachs TFI.

Prognozy dla surowców na najbliższe lata są optymistyczne - uważają eksperci Goldmana. Sprzyja im moment cyklu koniunkturalnego, coraz większa ilość anomalii pogodowych, czy też olbrzymie potrzeby inwestycyjne związane z zieloną rewolucją. Ich zdaniem, warto rozważyć surowce jako część urozmaiconego portfela inwestycyjnego.

Reklama

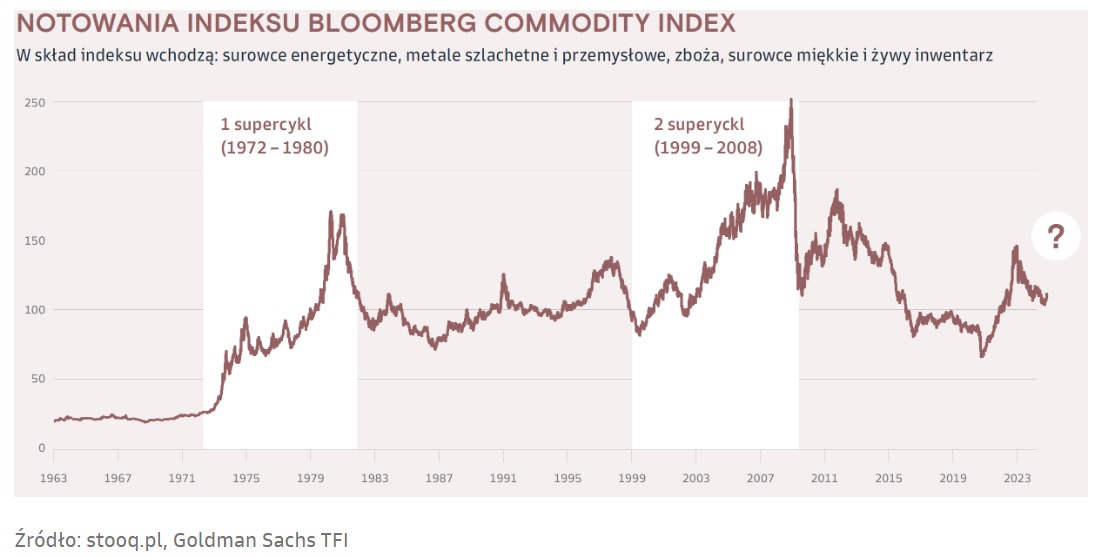

- Inflacja, która do końca nie odpuszcza, wydłużony przez to cykl obniżek stóp procentowych, konieczne nakłady inwestycyjne na zieloną rewolucję czy coraz większa liczba konfliktów i anomalii pogodowych. Wszystko to sprzyja surowcom i wspiera tezę o początku kolejnego „supercyklu”. Z surowcowym supercyklem, czyli wieloletnim trendem wzrostu na rynku, mieliśmy do czynienia dwukrotnie w ostatnim półwieczu. Pierwszy obserwowaliśmy w latach siedemdziesiątych w czasie kryzysu naftowego. Drugi miał miejsce na przełomie XX i XXI wieku i był napędzany szybkim wzrostem gospodarczym Chin - czytamy w przeglądzie rynków Goldman Sachs TFI na II kwartał 2024 r.

Według analizy Goldman Sachs Global Investment Research spadki rentowności amerykańskich obligacji podyktowane obniżkami stóp procentowych sprzyjają wzrostom notowań surowców. W szczególności miedzi, metali przemysłowych, złota i ropy naftowej.

- Surowcom sprzyja więc moment w cyklu koniunkturalnym, bo właśnie obniżek stóp spodziewamy się ze strony amerykańskiego (i nie tylko) banku centralnego w tym i kolejnym roku - wskazują eksperci Goldmana.

Drugi argument za surowcami ma naturę strukturalną i może wspierać niektóre surowce przez kolejną dekadę i dłużej. Świat zobowiązał się do zielonej rewolucji – stopniowego odejścia od tradycyjnych, „brudnych” źródeł pozyskiwania energii na rzecz pozyskiwania jej ze źródeł odnawialnych. Potrzeby inwestycyjne są ogromne i to, zdaniem Goldman Sachs TFI, może wspierać notowania niektórych metali, na przykład miedzi czy aluminium.

- Trzecim powodem do rozważenia inwestycji na rynku surowców jest to, że świat staje się coraz bardziej niebezpieczny i nieprzewidywalny. Spójrzmy na konflikt Rosji z Ukrainą, Izraela z Hamasem, czy ataki na statki na Morzu Czerwonym. Wszystko to może wpływać na wzrost cen surowców energetycznych czy żywności, bo rynek bierze pod uwagę możliwe problemy z podażą. Do tego obserwujemy coraz więcej anomalii pogodowych, które windują ceny towarów rolnych - czytamy w raporcie.

Co dalej na rynku krajowych obligacji?

Światowa gospodarka uniknęła recesji, a rynek pracy pozostaje silny. Dlatego, choć inflacja spowalnia, przyszłość rysuje się pod znakiem wysokich stóp procentowych na dłużej. Sama RPP zapowiada, że na szybkie obniżki stóp procentowych nie ma co liczyć.

- Dlatego w krótkim terminie dobrze mogą wypaść obligacje krótkoterminowe, zarówno skarbowe, jak i korporacyjne, ale o zmiennym kuponie. Oferują zwrot zbliżony do papierów stałokuponowych, ale mają niższe ryzyko stopy procentowej. Obligacje długoterminowe i o stałych odsetkach, czyli wrażliwe na zmiany stóp, zyskają przewagę, dopiero gdy obniżki będą widoczne na horyzoncie. Wtedy inwestorzy będą mogli zyskać na wzroście cen obligacji - czytamy w raporcie Goldman Sachs TFI.

Eksperci przypominają także, że fundusze inwestycyjne lokują środki w jedne i drugie obligacje i aktywnie przenoszą środek ciężkości, w zależności od sytuacji rynkowej. - Wynik funduszu inwestycyjnego ma więc dwa źródła. Z jednej strony wartość jednostki rośnie, gdy rośnie cena obligacji, a z drugiej – gdy obligacja płaci odsetki - zaznaczają specjaliści Goldmana

Co dalej z hossą na rynkach akcji?

Dane nie sygnalizują problemów w gospodarce. Widać za to siły, które mogą wspierać konsumpcję, a tym samym wyniki firm. A dopóki wyniki firm rosną, wzrosty notowań indeksów zdają się być uzasadnione.

- W ujęciu globalnym stawiamy na spółki dywidendowe, o stabilnych modelach biznesowych. Spółki wzrostowe czy spółki value? Naszym zdaniem bezpieczniej postawić na te drugie. W obecnym środowisku spółki o stabilnej pozycji, sprawdzonym modelu biznesowym, są zwykle bardziej odporne na wahania cen i popytu. Cechują się też niższym poziomem zadłużenia, co może mieć znaczenie przy utrzymujących się wysokich stopach procentowych. Oprócz tego te firmy chętniej dzielą się zyskiem z akcjonariuszami - zauważają specjaliści Goldman Sachs TFI.

Jednym z megatrendów, które warto mieć na uwadze w długim terminie, jest rozwój sztucznej inteligencji. Zdaniem Goldmana, jest wiele spółek, które mogą na tym skorzystać.

- Ludzkość właśnie teraz jest u progu rewolucji, jaką jest rozwój i demokratyzacja dostępu do sztucznej inteligencji. Myśląc o inwestowaniu długoterminowym warto przyjrzeć się branżom, które skorzystają na nowej rewolucji technologicznej, napędzanej rozwojem sztucznej inteligencji. To mogą być notowani w USA dostawcy technologii, ale też mocno reprezentowana w Europie medycyna, farmaceutyka czy producenci półprzewodników - czytamy w raporcie.

Zdaniem Goldman Sachs TFI, Japonia to gospodarka, która nie tylko ma zaplecze do wykorzystania AI. Dosłownie teraz, po dekadach stagnacji, ma szanse rozkwitnąć na nowo.

- Japonia jest gospodarką, która stoi u progu ponownego rozkwitu. Po dekadach stagnacji dawny gigant technologiczny może w końcu doświadczyć poprawy wyników firm i napływ kapitału. Fundusz akcji japońskich może stanowić ciekawe uzupełnienie portfela inwestycyjnego - podpowiadają eksperci Goldman Sachs TFI.

26.04.2024

Źródło: Letterberry / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania