Noble Funds TFI: Korzystne perspektywy dla polskiego rynku akcji

Wnioski płynące z analizy polskiego rynku akcji i cyklu stopy procentowej NBP są pozytywne. Możemy usłyszeć głosy, że w kolejnych miesiącach, kiedy zaczną się zbliżać podwyżki stóp w Polsce to trend wzrostowy na GPW będzie zagrożony. Jednak do pierwszej podwyżki stopy proc. w Polsce pozostało przynajmniej ok. 12 miesięcy a historycznie ostatnie 12 miesięcy przed podwyżką było dobrym okresem na rynku akcji.

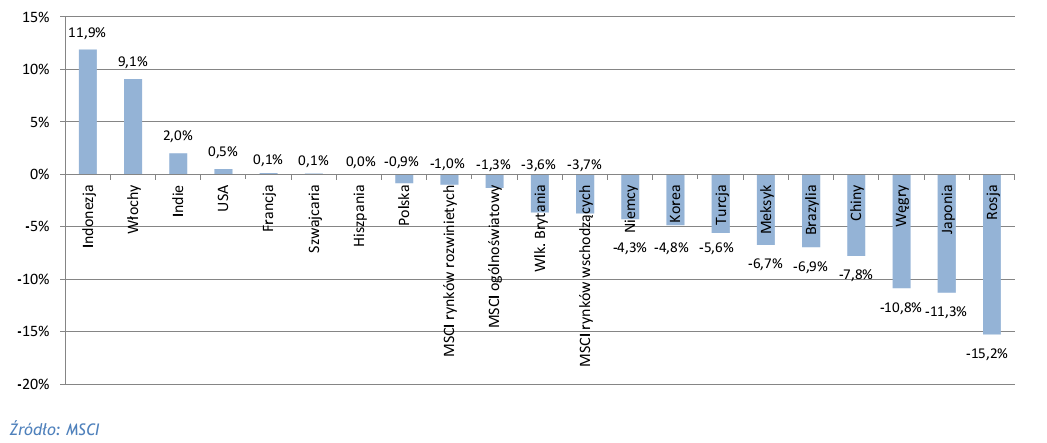

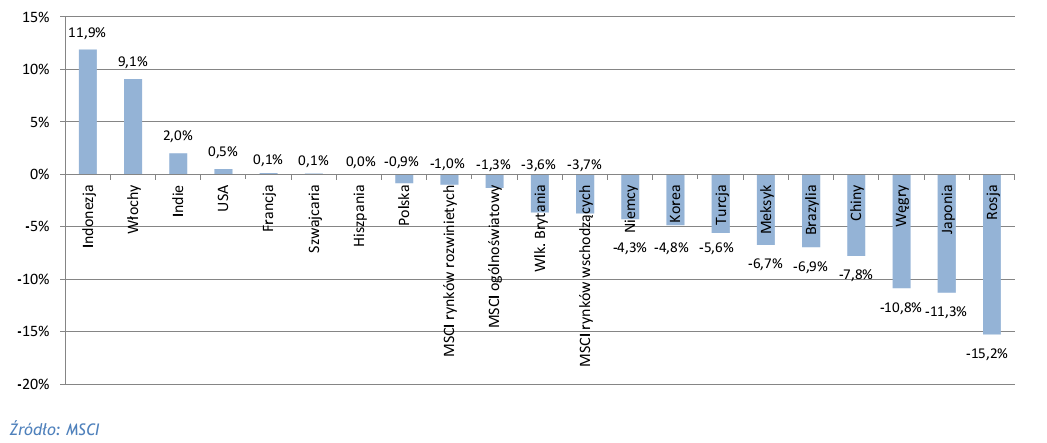

Pierwsze miesiące nowego roku przyniosły dość dużą zmienność na indeksach giełdowych na świecie. Indeks ogólnoświatowy MSCI All Country World traci od początku roku 1.3% (stan na dzień 24.03), co jest słabym otwarciem w porównaniu z poprzednimi latami. Charakterystyczna dla 2013 r. rozbieżność w zachowaniu indeksów rynków rozwiniętych a wschodzących ma miejsce także w I kwartale 2014 r. Podczas gdy indeks MSCI World, czyli indeks giełd krajów rozwiniętych, traci od początku roku 1% (wyceny w walutach lokalnych), to indeks MSCI Emerging Markets notuje spadek o prawie 4%. W ostatnich dniach widać jednak pewne zacieranie się tej różnicy, choć na razie nie można mówić o trwałości tego ruchu. Spośród krajów BRIC, czyli największych gospodarek wschodzących, jedynie Indie notują dodatni wynik. Brazylia i Chiny spadają o ok. 7%, Rosja o 15%. Spośród rynków rozwiniętych pozytywnie wyróżniają się Włochy (+9%). Rozczarowują natomiast indeksy niemiecki oraz brytyjski (ok. -4%), które w ostatnich latach były powtarzalnie wśród najlepszych rynków na Starym Kontynencie. Indeksy w USA są na poziomach zbliżonych do tych z końca ubiegłego roku. Japonia – ubiegłoroczny lider wzrostów na świecie, teraz od początku roku traci ponad 11%.

Wykres 1. Wyniki indeksów MSCI (w walutach lokalnych) od początku roku do 21 marca.

Na tle innych indeksów wynik MSCI Poland (-0.9%) wypada jeszcze całkiem korzystnie, czego nie widzieliśmy w pierwszych miesiącach poprzednich lat. Po niezłym otwarciu roku na GPW, relatywnie silniejszym względem innych rynków styczniu i lutym, marcowa korekta spadkowa spowodowała jednak, że w połowie miesiąca indeks WIG spadł poniżej swojej średniej 40-tygodniowej (200-sesyjnej na wykresie dziennym), poważnie podając w wątpliwość kontynuację trendu wzrostowego. Konkluzja z analizy takich sytuacji w przeszłości jest następująca:

Pierwsze miesiące nowego roku przyniosły dość dużą zmienność na indeksach giełdowych na świecie. Indeks ogólnoświatowy MSCI All Country World traci od początku roku 1.3% (stan na dzień 24.03), co jest słabym otwarciem w porównaniu z poprzednimi latami. Charakterystyczna dla 2013 r. rozbieżność w zachowaniu indeksów rynków rozwiniętych a wschodzących ma miejsce także w I kwartale 2014 r. Podczas gdy indeks MSCI World, czyli indeks giełd krajów rozwiniętych, traci od początku roku 1% (wyceny w walutach lokalnych), to indeks MSCI Emerging Markets notuje spadek o prawie 4%. W ostatnich dniach widać jednak pewne zacieranie się tej różnicy, choć na razie nie można mówić o trwałości tego ruchu. Spośród krajów BRIC, czyli największych gospodarek wschodzących, jedynie Indie notują dodatni wynik. Brazylia i Chiny spadają o ok. 7%, Rosja o 15%. Spośród rynków rozwiniętych pozytywnie wyróżniają się Włochy (+9%). Rozczarowują natomiast indeksy niemiecki oraz brytyjski (ok. -4%), które w ostatnich latach były powtarzalnie wśród najlepszych rynków na Starym Kontynencie. Indeksy w USA są na poziomach zbliżonych do tych z końca ubiegłego roku. Japonia – ubiegłoroczny lider wzrostów na świecie, teraz od początku roku traci ponad 11%.

Wykres 1. Wyniki indeksów MSCI (w walutach lokalnych) od początku roku do 21 marca.

Na tle innych indeksów wynik MSCI Poland (-0.9%) wypada jeszcze całkiem korzystnie, czego nie widzieliśmy w pierwszych miesiącach poprzednich lat. Po niezłym otwarciu roku na GPW, relatywnie silniejszym względem innych rynków styczniu i lutym, marcowa korekta spadkowa spowodowała jednak, że w połowie miesiąca indeks WIG spadł poniżej swojej średniej 40-tygodniowej (200-sesyjnej na wykresie dziennym), poważnie podając w wątpliwość kontynuację trendu wzrostowego. Konkluzja z analizy takich sytuacji w przeszłości jest następująca:

- jeśli WIG spadł poniżej średniej 40-tygodniowej i otwarcie w kolejnym tygodniu było poniżej zamknięcia z poprzedniego to - na razie za każdym razem - indeks dalej spadał, co najmniej przez kilka kolejnych tygodni lub był to początek długiej bessy, jak w latach 2007 i 2011. Jedynie w połowie 2012 r. ten okres spadków ograniczył się tylko do dwóch kolejnych tygodni, tak to był zdecydowanie dłuższy.

- jeśli WIG spadł poniżej średniej 40-tygodniowej i otwarcie w kolejnym tygodniu było powyżej zamknięcia poprzedniego tygodnia to indeks za każdym razem w końcu się wybronił i kontynuowane były wzrosty

Jeżeli historia miałaby się teraz powtórzyć, to otwarcie WIG w dniu 17 marca powyżej zamknięcia z dnia 14 marca jest dobrym prognostykiem na kolejne tygodnie/miesiące.

Rynek akcji a cykle w polityce monetarnej (USA, świat, Polska)

Oczywiście wiele było czynników, które hamowały wzrosty na indeksach, powodowały silny wzrost awersji do ryzyka w I kwartale (słabsze dane z Chin, konflikt Ukraina/Rosja, mroźna zima w USA i seria słabszych danych makro), ale w poprzednich latach takich mocnych argumentów za okresowym wzrostem awersji do ryzyka wcale mniej nie było, a mimo to indeksy ostatecznie rosły. Prawdopodobnie tą kluczową kwestią hamującą indeksy był po prostu rozpoczęty w grudniu ub.r. proces wygaszania programu skupu aktywów przez amerykański bank centralny, czyli tzw. tapering. Wygaszanie programu QE można potraktować jako pierwszą pod-wyżkę stopy procentowej w USA, a w takiej sytuacji słabsze ostatnie trzy miesiące nie powinny zbytnio dziwić.

Pełna treść komentarza dostępna w załączniku.

Tomasz Smolarek, doradca inwestycyjny Noble Funds TFI

/pk

Rynek akcji a cykle w polityce monetarnej (USA, świat, Polska)

Oczywiście wiele było czynników, które hamowały wzrosty na indeksach, powodowały silny wzrost awersji do ryzyka w I kwartale (słabsze dane z Chin, konflikt Ukraina/Rosja, mroźna zima w USA i seria słabszych danych makro), ale w poprzednich latach takich mocnych argumentów za okresowym wzrostem awersji do ryzyka wcale mniej nie było, a mimo to indeksy ostatecznie rosły. Prawdopodobnie tą kluczową kwestią hamującą indeksy był po prostu rozpoczęty w grudniu ub.r. proces wygaszania programu skupu aktywów przez amerykański bank centralny, czyli tzw. tapering. Wygaszanie programu QE można potraktować jako pierwszą pod-wyżkę stopy procentowej w USA, a w takiej sytuacji słabsze ostatnie trzy miesiące nie powinny zbytnio dziwić.

Pełna treść komentarza dostępna w załączniku.

Tomasz Smolarek, doradca inwestycyjny Noble Funds TFI

/pk

Pobierz:

Rynek funduszy

Komentarze i prognozy

26.03.2014

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania