Stopy w górę – co z funduszami obligacji?

Zaskakująca decyzja RPP o podniesieniu stopy referencyjnej nie była aż tak zaskakująca. Sprawdźmy, jaki ma wpływ na fundusze obligacji.

Rynek wyceniał podwyżki, ale po serii wypowiedzi prezesa NBP o tym, że podnoszenie stóp jedynie schłodzi gospodarkę, a nie obniży inflacji, która ma pochodzenie zewnętrzne, nie spodziewał się, że nastąpi to tak szybko. Zresztą sposób komunikowania decyzji i przygotowywania rynku na działania RPP delikatnie mówiąc nie jest najlepszy, ale to oddzielny temat.

Reklama

Reakcja rynku na podwyżkę stóp procentowych była gwałtowna, ponieważ inwestorzy odczytali to jednoznacznie, jako objaw paniki RPP. Nie można przez pół roku przekonywać, że inflacja jest przejściowa i nie ma powodu do niepokoju, a potem wykonać zaskakujący ruch, który mówi jednoznacznie, że inflacja jest problemem, bez konsekwencji. Podobny problem będzie miał obecnie Fed, który również zapewniał, ze inflacja jest przejściowa, ale ostatnio ustami Jerome’a Powella stwierdził, że jednak utrzyma się dłużej. Efekt? Rentowności amerykańskich obligacji skarbowych (10-letnich) są już na poziomie 1,6%, a niedawno były na poziomie 1,2%.

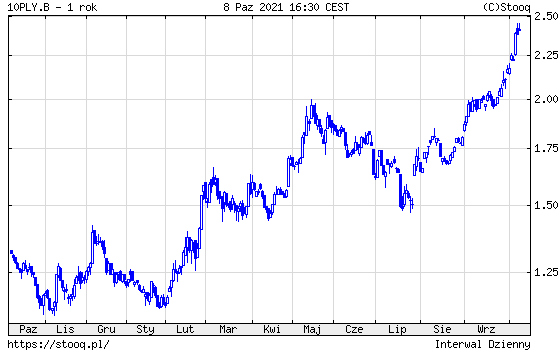

Polskie 10-letnie obligacje skarbowe przekroczyły poziom 2,4% i to również jest odpowiedź rynku na zapewnienia, że inflacja jest przejściowa.

Wzrost rentowności rozpoczął się już w lipcu i tak zazwyczaj bywa, gdy rynek zaczyna oczekiwać wyższych stóp procentowych. To zazwyczaj inwestorzy prawidłowo oceniają sytuacje, a nie członkowie RPP, czy innego gremium podejmującego decyzje o poziomie stóp procentowych. Gdyby RPP wcześniej rozpoczęła proces podnoszenia stóp, prawdopodobnie uniknęlibyśmy ubiegłotygodniowej paniki. Gra toczyła się nie o to, czy wzrosną rentowności obligacji skarbowych, ale o ile wzrosną. Panika nie sprzyja właściwej wycenie ryzyka, stąd ubiegłotygodniowy skok rentowności.

>>ZALOGUJ SIĘ I POBIERZ RAPORT<<

Takie zachowanie rynku musiało przełożyć się na stopy zwrotu osiągnięte przez fundusze obligacji. W ubiegłym tygodniu inwestorzy liczyli straty. Od czwartku 30 września do czwartku 7 października średnie stopy zwrotu dla kategorii funduszy dłużnych wyglądały następująco:

Dlaczego większość funduszy dłużnych poniosła straty? W przypadku długoterminowych obligacji o stałym oprocentowaniu, tak silny ruch rentowności oznaczał równocześnie silny spadek ceny. Dla 10-letniej obligacji wzrost rentowności o 20 punktów bazowych, w tak krótkim czasie, oznacza spadek ceny o prawie 2%. Ponieważ oprocentowanie obligacji było bardzo niskie, to zmiany cen obligacji mają duże znaczenie dla stóp zwrotu.

W przypadku krótkoterminowych obligacji o stałym oprocentowaniu, na przykład takich, którym do wykupu pozostał rok, spadek cen był mniejszy, ale również nastąpił, ponieważ rynek nie spodziewał się tak dużego podniesienia stóp i zaczął równocześnie dyskontować kolejne podwyżki.

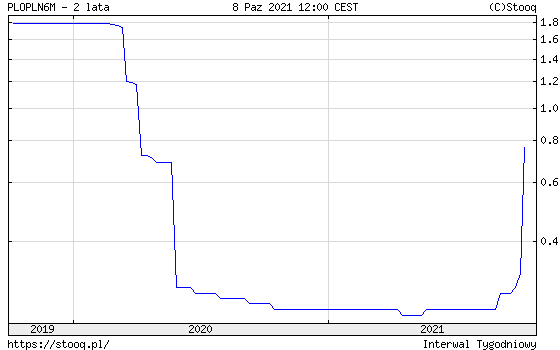

Dla obligacji o zmiennym oprocentowaniu znaczenie ma jak są ustalane kupony w kolejnych okresach odsetkowych. Dla większości polskich obligacji skarbowych o zmiennym oprocentowaniu i obligacji korporacyjnych kupon jest ustalany jako poziom WIBOR-u plus marża. Dla obligacji skarbowej WZ1129 dniem od którego będzie liczony nowy kupon będzie 25 listopada. W obecnym okresie odsetkowym kupon wynosi 0,25% w ujęciu rocznym i został ustalony w maju. Wysokość kuponu zależy w tym przypadku wyłącznie od poziomu WIBORU, ponieważ jest liczony jako średnia sześciomiesięcznego WIBORU z trzech dni poprzedzających ustalenie nowego kuponu.

W maju tego roku, gdy ustalano kupon na obecny okres odsetkowy WIBOR wynosił 0,25%. Kupon, który był wypłacany od listopada 2019 do maja 2020 wynosił 1,79% i wynikało to oczywiści z poziomu WIBORU w listopadzie 2019, który zależy w dużym stopniu od poziomu stopy referencyjnej.

Co dalej z polskimi obligacjami? W przypadku obligacji o zmiennym oprocentowaniu taka podwyżka stóp z jaką mieliśmy do czynienia, w krótkim terminie przynosi straty na portfelu obligacji, bo spadają ich ceny. Jednak w miarę upływu czasu obligacje o zmiennym oprocentowaniu będą miały wyższe kupony, bo w kolejnych okresach odsetkowych będzie brany pod uwagę wyższy WIBOR. I tak wspomniana obligacja WZ1129, jeżeli WIBOR utrzyma się na poziomie 0,76% do ostatniej dekady listopada, będzie płaciła kupon 0,76%. Tu pozostaje niepewność jaka będzie ścieżka podwyżek stóp procentowych prowadzonych przez RPP. Jeżeli RPP zdecydowała się na kolejną podwyżkę stóp w styczniu, to ta obligacja będzie miała do maja niższy kupon, a wiec i rentowność, niż to co można uzyskać na rynku, więc jej cena nieco spadnie. Jeżeli kolejna podwyżka będzie w maju i dopiero wówczas wzrośnie WIBOR, to cena obligacji nie spadnie, a od maja będzie płaciła wyższy kupon.

W przypadku obligacji o stałym oprocentowaniu kupon jest stały, więc znaczenie ma jak zmieniają się możliwości inwestowania kapitału w okresie życia obligacji i wówczas następuje dostosowanie ceny obligacji do poziomów stóp zwrotu, które można uzyskać na rynku. Jeżeli jest to obligacja 10-letnia, to interesuje nas jak rynek będzie wyceniał rentowności obligacji w perspektywie 10 lat. Obecnie rentowności obligacji skarbowych 10-letnich osiągnęły poziom powyżej 2,4%. Czy będą rosły nadal? Prawdopodobnie tak, ale niekoniecznie w takim tempie jak będzie zmieniała stopy RPP. W przypadku długoterminowych inwestycji w obligacje znaczenie mają oczekiwania rynku, co do kształtowania się poziomu stóp procentowych w długim okresie. Jeżeli w przyszłym roku inflacja w Polsce nie będzie przyspieszać, to rynek zacznie wyceniać spokojną ścieżkę podnoszenia stóp i niekoniecznie do poziomu inflacji, to oznacza umiarkowany wzrost rentowności, a więc ograniczony spadek ceny takich obligacji. Jeżeli pojawi się panika, to rentowności tych obligacji mogą wzrosnąć nawet do 3,5%, a więc spadku cen przekroczą 10%. Warto jednak pamiętać, że im wyższe rentowności, tym większe znaczenie mają płacone przez obligacje odsetki.

Podsumowując, uważam, że dla portfeli obligacji krótkoterminowych zakończyliśmy okres, w którym przynosiły straty. To mogą jeszcze nie być pokaźne zyski, ale większość tych funduszy od tego tygodnia zacznie zarabiać. W przypadku funduszy obligacji długoterminowych sytuacja jest bardziej niepewna. Wiele zależy od kolejnych odczytów inflacji, ale również od ryzyk politycznych, jak konflikt z Komisją Europejską. Mimo tych ryzyk uważam, ze największa fala paniki zbliża się do końca. Dalszy wzrost rentowności długoterminowych obligacji skarbowych wciąż jest prawdopodobny, ale jak nie będą to paniczne ruchy, to od przyszłego roku portfele te zaczną przynosić zyski. To przy założeniu, że szczyt inflacji w Polsce mamy pomiędzy listopadem tego roku i lutym przyszłego.

11.10.2021

Źródło: Creativa Images / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania