Jak analizować fundusze pasywne?

Przyzwyczailiśmy się do tego, że oceniając fundusz, przede wszystkim patrzymy na jego wyniki. Tymczasem w przypadku funduszy pasywnych to nie one świadczą o jego jakości, tylko to, czy dobrze naśladują swój indeks

Najważniejszym celem funduszy pasywnych, czyli funduszy indeksowych i ETF-ów, jest jak najwierniejsze odzwierciedlenie zachowania wybranego indeksu. Mają więc one za zadanie wypracowywanie wyników najbardziej zbliżonych do tych osiąganych przez ustalony benchmark (którym jest zazwyczaj indeks lub grupa indeksów). Fundusze aktywnie zarządzane mają inne zadanie, dla większości z nich najważniejszym celem jest bicie tego benchmarku, czyli wypracowywanie lepszych wyników. Z tego powodu fundusze pasywne powinny być nieco inaczej oceniane.

Reklama

Zobacz także: Oferta funduszy indeksowych na KupFundusz.pl

Istnieją dwie proste miary, które pomogą nam ocenić, czy fundusze te dobrze wypełniają swoje zadanie. Te miary to różnica odwzorowania (tracking difference) oraz błąd odwzorowania (tracking error). O co w nich chodzi?

Jaka jest różnica, a jaki błąd odwzorowania?

Różnica odwzorowania (tracking difference) to dość prosta miara, która pokazuje, czy fundusz pasywnie zarządzany stara się zapewnić takie same stopy zwrotu jak określony indeks. Pokazuje ona różnicę między wynikami takiego funduszu a wynikami odzwierciedlanego indeksu. Oblicza się ją jako różnicę między wynikami funduszu a benchmarku w wybranym okresie (czy to dla jednego dnia, miesiąca, roku, czy nawet kilku lat). Im jest bliższa zeru, tym lepiej.

Wbrew oczekiwaniom, rzadko się zdarza, żeby te różnice były zerowe, czyli żeby fundusz w 100% poprawnie odzwierciedlał zachowanie indeksu. Zazwyczaj są one ujemne, to znaczy fundusz wypracowuje niższą (mniej lub bardziej) stopę zwrotu od naśladowanego indeksu (w dalszej części wyjaśnienie, z czego to może wynikać). Ale zdarzają się też przypadki, że różnica ta jest dodatnia.

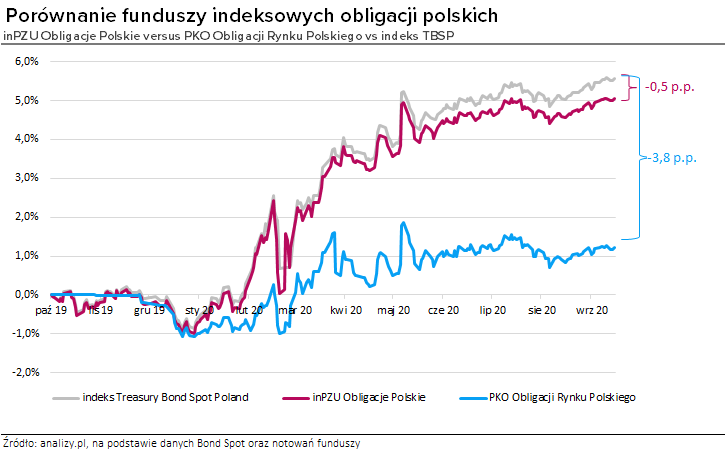

Powyższy przykład pokazuje zachowanie dwóch funduszy indeksowych naśladujących indeks Treasury Bond Spot Poland. Niby zachowują się podobnie i oba są słabsze od benchmarku, ale różnice w wynikach są spore. Od 23 października zeszłego roku do 7 października tego roku, czyli w okresie blisko 12-miesięcznym, stopa zwrotu indeksu wyniosła +5,6%. W tym czasie fundusz inPZU Obligacje Polskie osiągnął wynik na poziomie +5,1%. Różnica między stopami zwrotu wyniosła więc -0,5 pkt. proc. (jest to właśnie różnica odwzorowania). W rzeczywistości w tym przypadku odpowiada ona opłacie za zarządzanie, która wynosi 0,5%. Stopa zwrotu drugiego z funduszy wyniosła w tym czasie +1,2%, czyli w jego przypadku różnica odwzorowania wyniosła aż -3,8 pkt proc. Tak dużą rozbieżność trudno już tłumaczyć jedynie opłatą za zarządzanie, która wynosi 0,7%.

Różnicę odwzorowania można wyliczyć nie tylko jako różnicę w stopach zwrotu, ale także poprzez podzielenie stopy zwrotu funduszu przez stopę zwrotu indeksu. Wówczas otrzymamy różnicę odwzorowania wyrażoną w procentach (im bliżej 100%, tym lepiej). W przypadku inPZU Obligacje Polskie tak wyliczona miara wynosi 90,8% (5,1% podzielone przez 5,6%), a w przypadku drugiego funduszu - 21,9% (1,2% podzielone przez 5,6%).

Różnica odwzorowania ma pewne ułomności – pokazuje jedynie różnice między wynikami, bazując na dwóch punktach w czasie (początkowym i końcowym). Nie pokazuje już, jak one wyglądały pomiędzy tymi dwoma okresami. Dlatego warto analizę poszerzyć o drugą miarę, którą jest błąd odwzorowania.

Błąd odwzorowania (tracking error) bada już nie same wyniki, ale zmienność różnicy wyników między funduszem a jego indeksem. Matematycznie liczy się go jako zannualizowane odchylenie standardowe różnic (zazwyczaj dziennych) stóp zwrotu między wynikami funduszu a wynikami indeksu bazowego. W uproszczeniu im bardziej zachowanie funduszu jest zbieżne z zachowaniem indeksu (wykresy są niemal identyczną linią), tym niższa będzie wartość tego wskaźnika. Przyjęło się, że najlepiej, by była niższa niż 0,1%.

Jak liczyć ten wskaźnik opisaliśmy w tekście: Wskaźniki – nowy cykl edukacyjny

Co wpływa na to, czy fundusz dobrze śledzi swój benchmark?

Przyjrzyjmy się teraz, z czego wynika fakt, że fundusze pasywne rzadko w 100% odzwierciedlają swój wybrany benchmark, zazwyczaj wręcz wypracowują nieco słabsze wyniki.

-

Koszty, koszty, koszty

Największy wpływ na różnicę odwzorowania mają ponoszone przez fundusz koszty. Na przykład, jeśli opłata za zarządzanie wynosi 0,5%, to można w uproszczeniu założyć, że roczny wynik funduszu będzie o 0,5 pkt proc. niższy od wyniku indeksu w tym samym okresie (tak jak to miało miejsce we wcześniejszym przykładzie). Poza opłatą za zarządzanie warto sprawdzić poziom kosztów całkowitych (wskaźnik TER). Jest to najlepsza miara, która może nam podpowiedzieć, jakie w przyszłości mogą być różnice w wynikach.

Poza opłatą za zarządzanie istnieją jeszcze inne rodzaje kosztów, które mogą obciążać aktywa i ostatecznie obniżać wynik funduszu. W dodatku nie wszystkie są uwzględniane we wskaźniku TER. W skrócie chodzi o wszelkie koszty operacyjne (opłaty dla depozytariusza, za prowadzenie księgowości, obsługę prawną czy dostawcy indeksu itp.) oraz koszty transakcyjne (czyli ponoszone na rzecz brokera czy KDPW).

W przypadku funduszy replikujących indeksy fizycznie (które z reguły inwestują w zdecydowaną większość składników wybranego indeksu), te ostatnie koszty, czyli transakcyjne, są z reguły nieco wyższe, co wynika z tego, że operują na większej liczbie składników, ponadto w przypadku zmiany składu indeksu, muszą także je odwzorować.

-

Dywidendy

Różnice w zachowaniu pomiędzy funduszem a indeksem mogą także wynikać z otrzymanych dywidend. Niektóre fundusze pasywne otrzymują dywidendy od spółek będących w portfelach i przekazują je posiadaczom jednostek (bądź certyfikatów) funduszy. Przy czym terminy otrzymania i wypłaty dywidend są zazwyczaj inne. Niektóre fundusze mogą takie dywidendy reinwestować, a inne trzymać je w gotówce do czasu wypłaty.

Warto tu dodać, że przy analizie funduszu wypłacającego dywidendy, do oceny jakości odwzorowania powinniśmy wziąć pod uwagę – poza samą wyceną funduszu – także wypłaconą dywidendę.

-

Moment zakupu / sprzedaży

Fundusze pasywne odzwierciedlające indeksy w sposób fizyczny, w przypadku zmiany składu indeksu, muszą je odwzorować, sprzedając papiery spółki wypadającej z indeksu i nabywając akcje spółki wchodzącej do indeksu. W czasie potrzebnym na dostosowanie ceny zmieniają się, tworząc różnicę między indeksem a funduszem.

-

Moment wyceny funduszu

W przypadku funduszy odzwierciedlających indeksy zagraniczne możliwa jest sytuacja, że fundusz ma dokonywaną wycenę kilka godzin wcześniej, niż dokonywana jest wycena zamknięcia danych aktywów będących składnikami zagranicznego indeksu. Ta sytuacja dotyczy też funduszy inwestujących w inne fundusze zagraniczne, w tym tzw. master-feederów, przy czym w ich przypadku różnice dotyczą nie kilku godzin, ale nierzadko całego dnia.

-

Różnice walutowe

W przypadku funduszy pasywnych inwestujących na rynkach zagranicznych różnice w stopach zwrotu między funduszem a indeksem mogą także wynikać z różnic walutowych. Wycena aktywów zagranicznych przeliczana jest na PLN według obowiązującego kursu walutowego. Co do zasady w analizie takiego funduszu powinno się sprowadzić wyceny indeksu(ów) oraz funduszu do wspólnego mianownika (czyli PLN). Dotyczy to tylko funduszy bez tzw. zabezpieczenia ryzyka walutowego. W przypadku funduszy, w których jest ono stosowane (tzw. fundusze PLN-hedged, część krajowych funduszy ma wbudowany hedging), różnice te są minimalizowane. Wówczas do analizy różnicy bądź błędu odwzorowania nie trzeba sprowadzać wycen do wspólnego mianownika.

-

Pożyczki papierów wartościowych

Niektóre fundusze pasywne mogą pożyczać papiery wartościowe będące w ich portfelach innym inwestorom (np. dokonującym krótkiej sprzedaży), czerpiąc z tego dodatkowe korzyści. Uzyskane w ten sposób przychody mogą pomóc obniżyć koszty i zmniejszyć różnicę odwzorowania.

-

Podatki od dywidend i odsetek

Aspekt podatków dotyczy przede wszystkim funduszy pasywnych odzwierciedlających indeksy zagraniczne i wynikają z różnego podejścia do płacenia podatków w różnych krajach.

Podsumowanie

- Różnica odwzorowania pokazuje porównanie wyników funduszu versus benchmark w określonym czasie. Jeśli najważniejszy jest dla nas ostateczny wynik, to ten wskaźnik powinien być głównym kryterium wyboru.

- Błąd odwzorowania wskazuje na spójność w zachowaniu funduszu versus benchmark w danym okresie. Jeśli najważniejsza jest dla nas spójność wyników, to ten wskaźnik powinien pełnić ważniejszą rolę w ocenie.

- Najlepszy produkt to taki, który ma najmniejszą różnicę odwzorowania (jeśli jest in minus) i jak i najmniejszy błąd odwzorowania (na rynkach zagranicznych przyjęło się, że powinien być mniejszy niż 0,1%).

Porównując zachowanie funduszy pasywnych do odzwierciedlanych indeksów, warto pamiętać o czynnikach mających wpływ na różnice. Jednym z kluczowych są koszty, o których napiszemy w tekście "Ile kosztują fundusze indeksowe w Polsce" w ramach „Tematu Tygodnia – Fundusze indeksowe po polsku”.

13.10.2020

Źródło: Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania