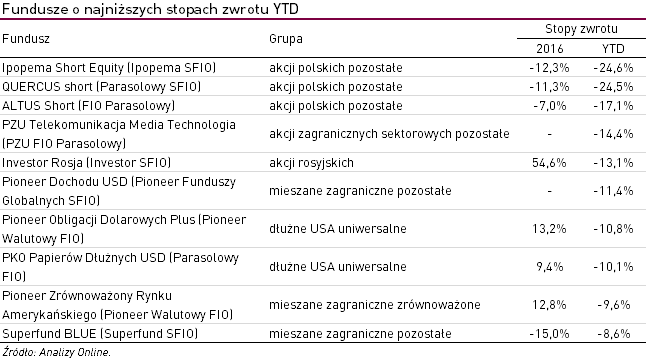

Tegoroczni maruderzy – te fundusze nie radzą sobie najlepiej w tym roku

Najgorzej wypadły produkty, które zyskują na spadku indeksu WIG. Straciły także rozwiązania dające ekspozycję na wzrost amerykańskiej waluty oraz aktywa rosyjskie

Tegoroczna koniunktura na rynkach sprzyja polskim funduszom inwestycyjnym – przeszło 90% z nich wypracowało dodatnią stopę zwrotu. Jednak nie wszystkie rozwiązania mogą zaliczyć minione miesiące do udanych.

Na czele niechlubnego zestawienia znalazły się trzy produkty, które dążą do uzyskiwania odwrotnego wyniku w stosunku do indeksu WIG20, czyli zarabiające na jego spadku. Mowa tu o Ipopema Short Equity (Ipopema SFIO), QUERCUS short (Parasolowy SFIO) oraz ALTUS Short (FIO Parasolowy). W minionych miesiącach trudno jednak było zarabiać na zniżce cen polskich blue chipów - od początku roku wartość wskaźnika grupującego największe polskie spółki wzrosła bowiem +23,3%. W efekcie fundusze straciły średnio -22,0%.

Zysku nie przyniosły również produkty skupiające się na aktywach denominowanych w amerykańskim dolarze, ale wyceniane w PLN. Wśród nich znajdziemy PKO Papierów Dłużnych USD (Parasolowy FIO) oraz trzy fundusze z oferty Pioneer Pekao TFI – Pioneer Dochodu USD (Pioneer Funduszy Globalnych SFIO), Pioneer Obligacji Dolarowych Plus (Pioneer Walutowy FIO) oraz Pioneer Zrównoważony Rynku Amerykańskiego (Pioneer Walutowy FIO). Portfele wymienionych produktów nie są zabezpieczone przed ryzykiem walutowym, a ich jednostki wyceniane są w polskiej walucie. Oznacza to, że wahania kursów mają bezpośredni wpływ na wycenę jednostki. Mechanizm ten umożliwia inwestorom odnoszenie zysku w sytuacji umocnienia dolara, jednak w tym roku sytuacja była dokładnie odwrotna. Od początku stycznia amerykańska waluta osłabiła się względem złotego o -12,5%, co pociągnęło za sobą straty polskich funduszy. Dla przykładu jednostka funduszu Pioneer Zrównoważony Rynku Amerykańskiego, ale wyceniana w USD zyskała ponad +5,0% od początku roku.

Słabe wyniki w tym roku notują również aktywa rosyjskie. Wartość indeksu MICEX, który grupuje największe spółki notowane na giełdzie w Moskwie, spadła o -6,9%. Osłabieniu uległa także rosyjska waluta – kurs rubla względem złotego spadł o blisko -8%. W efekcie wartość jednostki funduszu Investor Rosja (Investor SFIO) spadła o -13,1%. Warto zauważyć, że w analogicznym okresie QUERCUS Rosja (Parasolowy SFIO) zarobił +0,5%. Fundusze te, choć skupiają się na aktywach rosyjskich różnią się jednak strategią inwestycyjną. Pierwszy z produktów lokuje kapitał w sposób pośredni – w tytuły uczestnictwa funduszu zagranicznego DWS Russia, który skupia się na spółkach grupowanych w ramach indeksu MSCI Russia. Wartość inwestycji jest wyceniana w euro, lecz portfel nie jest zabezpieczony przed ryzykiem walutowym. Natomiast w przypadku produktu oferowanego przez Quercus TFI środki inwestowane są bezpośrednio w aktywa rosyjskie w tym przede wszystkim te denominowane w USD, a portfel jest zabezpieczony przed ryzykiem zmian kursu waluty.

W zestawieniu najsłabszych funduszy po 9 miesiącach znalazł się również PZU Telekomunikacja Media Technologia, który stracił -14,4%. Jest to jeden z młodszych funduszy na rynku – działa nieco ponad rok. Zgromadzony kapitał lokowany jest w akcje globalnych spółek, których działalność jest związana z telekomunikacją, mediami lub technologią, a także w jednostki uczestnictwa innych funduszy skupiających się na wymienionych sektorach. Słabe wyniki są efektem pogorszenia koniunktury w segmencie spółek działających w branży mediów – od początku roku wartość indeksu STOXX Europe 600 Media spadła o blisko -5,4%.

Słabo wypada także Superfund BLUE (Superfund SFIO), lecz w przypadku tego funduszu nie jest to sytuacja nowa. Wysoki ujemny wynik (-15,0%) wypracował także w ubiegłym roku. Co więcej, stopy zwrotu cechują się wysoką zmiennością – w 2008 r. produkt zarobił +62,0%, a rok później stracił blisko -50%.

Katarzyna Czupa

Analizy Online

Reklama

28.09.2017

Źródło: pixinoo / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania