W tych funduszach trzymamy najwięcej pieniędzy. Dlaczego są tak popularne?

Polacy kochają bezpieczne inwestowanie, zwłaszcza po 2008 r., gdy wielu sparzyło się na agresywnych funduszach. Od tego czasu niegasnącą popularnością cieszą się rozwiązania gotówkowe i pieniężne

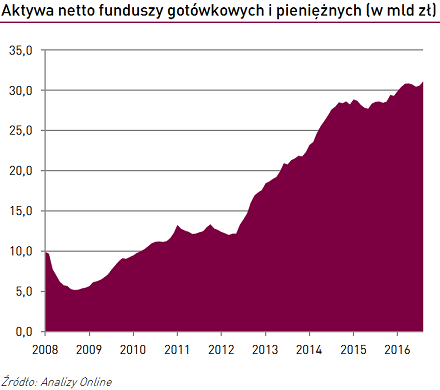

Upadek banku Lehman Brothers był przełomowy dla polskiego rynku funduszy inwestycyjnych. Do tego czasu najwięcej kapitału płynęło do rozwiązań akcyjnych oraz mieszanych. Według danych na sierpień 2008 r. zgromadzone było w nich łącznie ponad 76% wszystkich środków klientów detalicznych. Niespełna 10 lat później udział ten spadł do jednej trzeciej. Przez ten czas zainteresowaniem klientów cieszyły się głównie fundusze o niższym profilu ryzyka, w tym gotówkowe i pieniężne. Przez niespełna dekadę wartość aktywów netto wzrosła w nich przeszło trzykrotnie z 9,9 mld zł do 31,1 mld zł. W tym czasie cały rynek detaliczny urósł niespełna dwukrotnie z 82,6 mld zł do 138,7 mld zł.

Coraz większa rola rozwiązań gotówkowych i pieniężnych jest wyraźna. W pierwszej dziesiątce największych funduszy detalicznych w Polsce dokładnie połowa to jej reprezentanci, w tym dwa największe w kraju PKO Skarbowy (4,6 mld zł aktywów netto) oraz UniKorona Pieniężny (3,3 mld zł). W sierpniu 2008 r. na tej liście były tylko dwa fundusze z tej grupy. Reszta miejsc należała do rozwiązań mieszanych oraz akcyjnych. Jednak gdy bańka na globalnych rynku finansowym pękła z hukiem, inwestorzy zaczęli szukać bezpiecznych przystani. Poza lokatami, to właśnie fundusze gotówkowe i pieniężne stały się naturalnym wyborem. Nad swoimi bankowymi konkurentami mają jednak jedną istotną przewagę.

- Oferują wartość dodaną w postaci płynności, która jest piętą achillesową produktów bankowych. Jednocześnie charakteryzują się dużym podobieństwem pod względem możliwej do uzyskania stopy zwrotu, co w produktach bankowych – tłumaczy Piotr Szulec, dyrektor ds. komunikacji inwestycyjnej w Pioneer Pekao TFI.

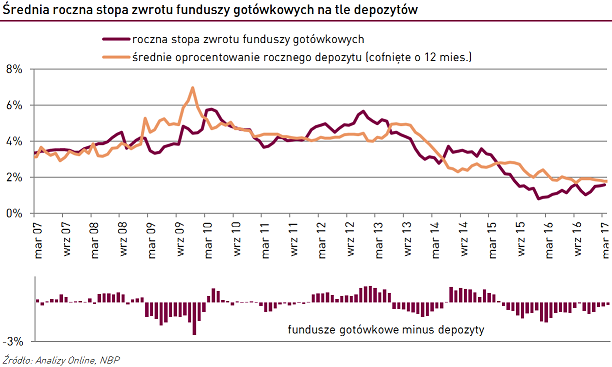

Podobnej, co nie oznacza, że takiej samej. Według NBP średnie oprocentowanie lokat bankowych zawieranych na okres do jednego roku pod koniec 2015 roku wynosiło +1,9%. Tymczasem fundusze gotówkowe i pieniężne zarobiły w 2016 roku średnio +1,2% (od -2,4% do +2,9%). Podobnie było rok wcześniej. (+2,0% vs +1,4%). Jednak zdaniem Piotra Szuleca nie ma to aż tak dużego znaczenia.

- Wielu inwestorów wykorzystuje fundusze gotówkowe jako tzw. bezpieczną przystań – na przeczekanie, aż do momentu podjęcia decyzji o ponownej inwestycji na rynku obligacji lub w bardziej dynamiczne rozwiązania o charakterze akcyjnym. Nie bez znaczenia jest też wspomniana płynność, którą wielu klientów depozytowych niezainteresowanych produktami o wyższym ryzyku, ceni sobie bardziej, niż delikatnie wyższą stopę zwrotu możliwą do uzyskania z lokat - tłumaczy ekspert.

Z drugiej strony, jak widać na poniższym wykresie, stopa zwrotu z funduszy gotówkowych i pieniężnych nie zawsze jest niższa od średniego oprocentowania lokat.

Tak czy inaczej środowisko niskich stóp procentowych i wybudzona z letargu inflacja mogą przejściowo zaszkodzić naszemu realnemu zyskowi czerpanemu z funduszy gotówkowych i pieniężnych. Przejściowo, bo wraz ze wzrostem inflacji powinny rosnąć stopy procentowe. W funduszach o najniższym profilu ryzyka gros instrumentów to obligacje o zmiennym oprocentowaniu opartym o wskaźnik WIBOR, który rośnie w warunkach zacieśniania polityki pieniężnej.

Więcej na ten temat czytaj w „Inflacja i fundusze gotówkowe – co z tego wyniknie?”. A o zaletach funduszy gotówkowych w tekście - "5 powodów, dla których warto zamienić lokatę na fundusz".

Wojciech Kiermacz

Analizy Online

Reklama

27.04.2017

Źródło: Nattapol Sritongcom / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania