Liga Ekspertów - w kwietniu zarobił niemal każdy

W kwietniu opłacało się inwestować w polskie akcje i obligacje, zwłaszcza te długoterminowe. Eksperci, którzy postawili na te klasy aktywów, wyszli w ubiegłym miesiącu na prowadzenie. W ogonie znaleźli się zwolennicy akcji zagranicznych.

[Aktualizacja z dnia 18 czerwca: portfel defensywny Pawła Reczulskiego został ponownie przeliczony. W efekcie zmianie uległo zestawienie stóp zwrotu]

To był nerwowy, ale ostatecznie udany miesiąc dla inwestorów. W sumie ok. 75 proc. analizowanych przez nas krajowych i luksemburskich funduszy inwestycyjnych (w PLN) zanotowała w kwietniu dodatnie stopy zwrotu. Największe zyski popłynęły z polskiej giełdy. Słaby miesiąc zaliczyły natomiast fundusze akcji azjatyckich i amerykańskich. W segmencie produktów dłużnych liderem zostały fundusze obligacji skarbowych długoterminowych. To z kolei znalazło odzwierciedlenie w wynikach portfeli ofensywnych i defensywnych uczestników Ligi Ekspertów, budowanych właśnie z funduszy inwestycyjnych.

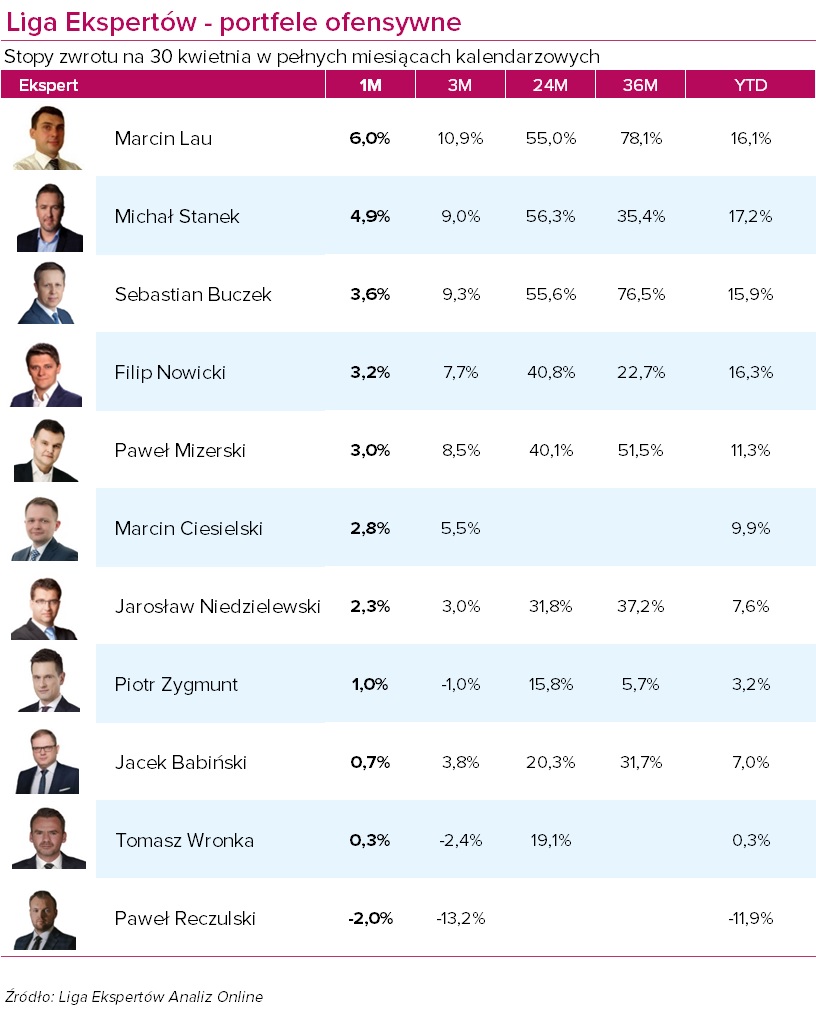

Najlepszą i najgorszą strategię ofensywną (z większym udziałem funduszy akcji) dzieli w kwietniu 8 pkt proc. Rozstrzał w wynikach strategii defensywnych (z większym udziałem funduszy dłużnych) sięga z kolei 2,3 pkt proc.

Kwiecień przyniósł bowiem najpierw silne spadki wywołane wojną celną Trumpa, a potem wyraźne odbicie indeksów giełdowych – zarówno w Polsce, jak i na rynkach rozwiniętych. Szczególnie udany miesiąc ma za sobą GPW, gdzie padał rekord za rekordem. Co więcej, 24 kwietnia WIG po raz pierwszy w historii przekroczył granicę 100 tys. punktów. W skali całego miesiąca indeks szerokiego rynku zyskał 2,9 proc., a indeks WIG20TR wzrósł o ponad 1,9 proc. Mocniej drożały średnie i małe spółki. Indeks mWIG40TR zwyżkował o 5,8 proc., a sWIG80TR - o 4,6 proc. Skromniejsze wzrosty zanotował niemiecki DAX (1,5 proc.). Niecały 1 proc. na minusie zakończył kwiecień amerykański S&P500. Dużo lepiej radził sobie technologiczny Nasdaq, który zyskał w tym czasie niespełna 1 proc. W kwietniu rosły także giełdy Ameryki Łacińskiej - indeks brazylijski Bovespa zwyżkował o niecałe 4 proc. Mocny rajd zaliczył także Bitcoin, drożejąc o 14 proc.

To znalazło odzwierciedlenie w wynikach strategii ofensywnych prowadzonych w Lidze Ekspertów. Panującą w kwietniu koniunkturę najlepiej wykorzystał Marcina Lau z Phinance, zyskując w miesiąc aż 6 proc. Ekspert dwukrotnie w kwietniu zmieniał skład portfela. Najpierw kupował "gdy lała się krew", bo zwiększył alokację w fundusze akcji polskich w poniedziałek 7 kwietnia, a więc tuż po największej, piątkowej przecenie na GPW (wywołanej cłami Trumpa), ale jeszcze w trakcje spadków (w poniedziałek indeksy z GPW zamknęły się na sporych minusach). W sumie udział funduszy akcji polskich zwiększył do poziomu 55 proc. Ostatniego dnia kwietnia nieznacznie ograniczył zaangażowanie w akcje polskie, zwiększając alokację w fundusze dłużne (QUERCUS Akumulacji Kapitału i Rockbridge Neo Obligacji Światowych). Ściął też nieco ekspozycję na rynek złota.

Brak aktywności od sierpnia 2023 r. wykazuje z kolei Michał Stanek z Q Value, który uplasował się na drugim miejscu podium, z niemal 5-proc. zyskiem. Kwiecień przyniósł odbicie w sektorze technologicznym, a to wsparło wyniki m.in. funduszu Skarbiec Spółek Wzrostowych, który w ubiegłym miesiącu był najzyskowniejszą pozycją w portfelu tego eksperta - zarobił niemal 9 proc. (ma ponad 10 proc. udziału w aktywach). Pozostałe składniki - głównie fundusze akcji polskich, na czele z QUERCUS Agresywny, który stanowi jedną trzecią portfela agresywnego - też pozytywnie kontrybuowały do kwietniowego wyniku, zyskując od 3,3 do 6,3 proc.

Trzecie miejsce na podium zajął Sebastian Buczek z QUERCUS TFI, który również próbował aktywnie zarządzać alokacją w zależności od sytuacji rynkowej. W połowie kwietnia zdecydował się przekierować cały portfel do funduszu QUERCUS Agresywny, który wcześniej odpowiadał za 90 proc. składu portfela. Pozostałą część stanowił fundusz obligacji. Ostatecznie ofensywna strategia przyniosła w kwietniu 3,6 proc. zysku.

Na drugim biegunie wylądował Paweł Reczulski z Niezależnego Domu Maklerskiego, który w kwietniu - jako jedyny z uczestników - zanotował stratę w wysokości 2 proc. Jego portfel od 4 kwietnia zbudowany jest sześciu funduszy, głównie akcji zagranicznych: indyjskich, japońskich, a także giełd Ameryki Łacińskiej. Uzupełnieniem portfela (14 proc. aktywów) jest m.in. słabo radzący sobie w kwietniu (-9 proc. straty) Superfund Silver Powiązany SFIO kat. Standardowa.

Licząc od początku roku najwięcej zyskuje Michał Stanek (+17,2 proc.), najgorzej wypada Paweł Reczulski (-11,9 proc.).

Na kwietniowym posiedzeniu RPP pozostawiła stopy na niezmienionym poziomie, ale komunikacja była gołębia: członkowie Rady sugerowali, że w najbliższych miesiącach możliwa jest obniżka stóp, jeśli dezinflacja się utrzyma. Wstępny odczyt CPI za kwiecień pokazał dalszy spadek inflacji (do ok. 4,2 proc. r/r), co zmniejszyło presję na utrzymywanie wysokich stóp procentowych przez NBP. W efekcie w kwietniu rentowność 10-letnich papierów spadła z ok. 5,7 proc. do 5,20 proc., a indeks TBSP zyskał aż o 2,9 proc. To wpłynęło na znaczną poprawę wyników funduszy obligacji skarbowych, zwłaszcza długoterminowych, które w skali miesiąca zarobiły najwięcej - w ujęciu średnim 2,9 proc. W sumie w całym segmencie produktów dłużnych polskich stopy zwrotu w wysokości 3 proc. i więcej wypracowało 16 funduszy. W przypadku trzech rozwiązań pojawił się nieznaczne straty (-0,1 proc.). Na zagranicznych rynkach długu też można było zarobić - fundusze papierów dłużnych globalnych uniwersalne i papierów dłużnych globalnych korporacyjnych zyskały średnio po 0,5 proc. Pod kreską (-1,3 proc.) wylądowały natomiast dłużne USA uniwersalne.

W takich warunkach wszyscy uczestnicy zanotowali zyski, ale najwięcej (aż +2,8 proc.) zarobił Jacek Babiński z Pekao TFI, który od czerwca 2022 r. cały portfel trzyma w jednym funduszu - Pekao Dłużny Aktywny.

Niewiele mniej, bo 2,7 proc. zyskał w kwietniu Michał Stanek, który od sierpnia 2023 r. ma w portfelu 4 fundusze dłużne, z czego najwięcej, bo ponad 30 proc. zajmuje Rockbridge Obligacji Aktywny 2 (polski dług długoterminowy). Była to równocześnie najzyskowniejsza pozycja w portfelu - w kwietniu fundusz zarobił 3,7 proc.

Najmniej zarobił w kwietniu Paweł Mizerski z UNIQA TFI (+0,7 proc.).

Licząc od początku roku najwięcej na portfelu defensywnym zarobił Filip Nowicki (+6,2 proc.). Najgorzej w takim ujęciu wypada Paweł Mizerski (+2,1 proc.).

Reklama

06.05.2025

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania