Rok 2020 w Lidze Ekspertów: uczestnicy ulegli polaryzacji rynków

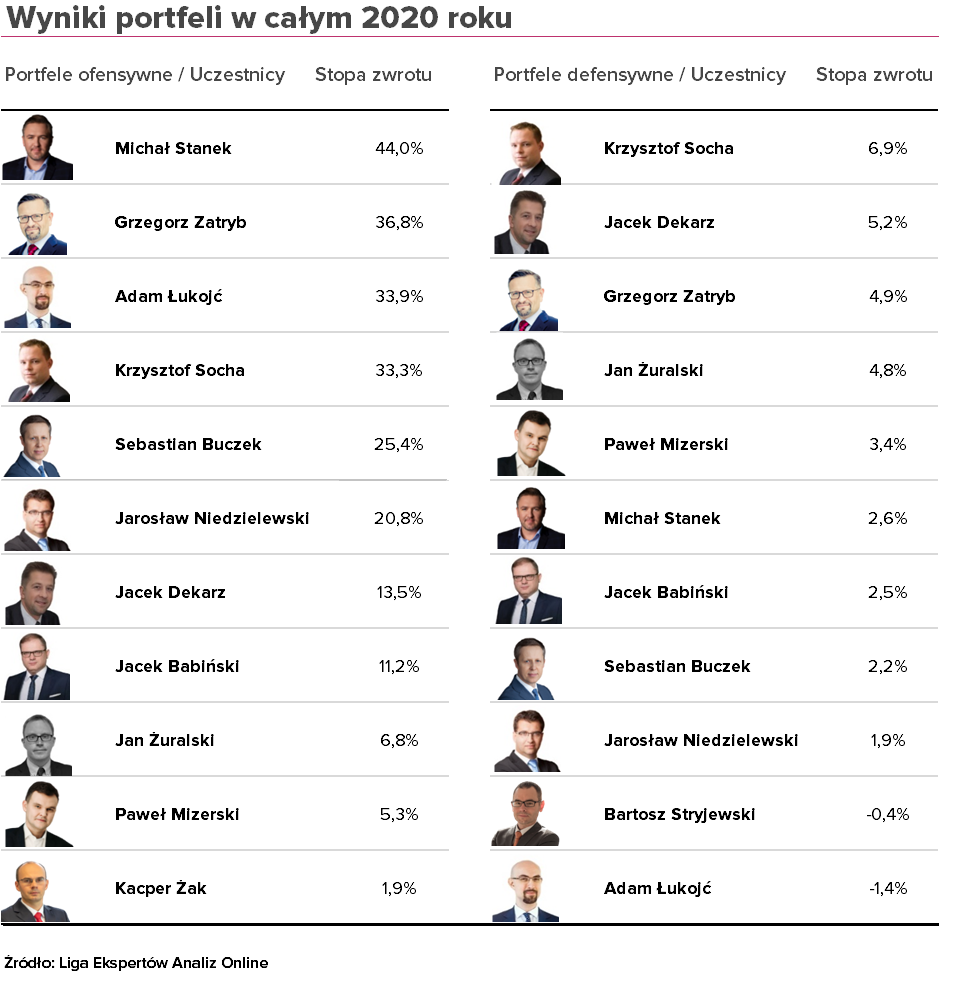

To był bardzo emocjonujący, ale i udany wyścig. Większość ekspertów pomnożyła wirtualne portfele, a jeden uczestnik Ligi trafił nawet na czarnego konia koronawirusowej hossy. Rozstrzał w wynikach był jednak spory, bo przekroczył aż 40 pkt proc.

Najlepszy i najgorszy portfel ofensywny dzieli aż 40 pkt proc., a rozstrzał w wynikach strategii defensywnych przekracza z kolei 8 pkt proc. To dowodzi jednego: nawet podczas hossy, selekcja pozostaje najważniejszym determinantem sukcesu. Uczestnicy Ligi Ekspertów wchodzili w 2020 rok z przekonaniem, że po świetnym 2019 r. trzeba ostrożniej podchodzić do rynków akcji. Bo choć ryzyko „pęknięcia” balona nie jest duże, to jednak po tak dynamicznym rajdzie, indeksom należy się chwila oddechu. A rajd był rzeczywiście solidny: amerykański S&P500 w 2019 roku wzrósł o ponad 30 proc., technologiczny Nasdaq o prawie 40 proc., z kolei niemiecki DAX o 27 proc. Daleko w tyle pozostała polska giełda - WIG zyskał ledwo 1 proc., a WIG20 zanurkował o ponad 9 proc. Nikomu nawet nie przyszłoby do głowy, że amerykańskie indeksy, po tak silnych zwyżkach w 2019 r., w dodatku w obliczu pandemii koronawirusa i w środku najgłębszą od dekad globalnej recesji, mogą wciąż pokonywać nowe rekordy wszech czasów. A jednak.

Reklama

Akcja - polaryzacja

W całym 2020 roku technologiczny Nasdaq wzrósł o ponad 44 proc., a S&P 500 - o blisko 16 proc. Drożały też akcje na innych giełdach - zarówno rozwiniętych, jak wschodzących krajów, w tym w Polsce. Dość powiedzieć, że sWIG80 zwyżkował w ubiegłym roku aż o 34 proc., wspinając się tym samym w pobliże szczytów z 2017 r. W tym czasie indeks blue chipów - WIG20 - stracił 8 proc. Niemiecki DAX wzrósł o 4 proc., a francuski CAC40 zanurkował o 7 proc. Globalny indeks rynków rozwiniętych MSCI World zyskał 11 proc., a rynków wschodzących MSCI EM poszybował o 16 proc. O 24 proc. zdrożało złoto, a o niemal 50 proc. wzrosły notowania srebra. Również miedź wróciła do łask inwestorów i w efekcie zyskała 25 proc.

Patrząc na wyniki poszczególnych indeksów giełdowych można dojść do wniosku, że tak naprawdę nie miało znaczenia, jaki fundusz akcyjny dobrać do portfela na 2020 r., skoro zapanowała "hossa wszystkiego". Okazuje się jednak, że miało i to dość spore znaczenie.

Lider - Michał Stanek - zbudował portfel, który w 2020 r. przyniósł 44 proc. Maruder - Kacper Żak - powiększył w tym czasie zyski o niecałe 2 proc. Z czego wynika aż tak duża różnica? Z polaryzacji rynku, która jest wynikiem polityki monetarnej i obostrzeń koronawirusowych.

Ludzie zostali "uwięzieni" w domach, przeszli na pracę zdalną, robili zakupy online i zadowolić się musieli domowymi atrakcjami: TV, netfliksem, czy komputerem. Na tej fali zyskiwały spółki technologiczne. Z drugiej strony, obniżki stóp procentowych negatywnie wpłynęły na kondycję banków. Tę zależność widać w notowaniach akcji i indeksów. WIG20 - zdominowany przez banki - tracił, a sWIG80, gdzie jest najwięcej spółek wzrostowych, tzw. growth, wzrósł o jedną trzecią.

Ludzie zostali "uwięzieni" w domach, przeszli na pracę zdalną, robili zakupy online i zadowolić się musieli domowymi atrakcjami: TV, netfliksem, czy komputerem. Na tej fali zyskiwały spółki technologiczne. Z drugiej strony, obniżki stóp procentowych negatywnie wpłynęły na kondycję banków. Tę zależność widać w notowaniach akcji i indeksów. WIG20 - zdominowany przez banki - tracił, a sWIG80, gdzie jest najwięcej spółek wzrostowych, tzw. growth, wzrósł o jedną trzecią.

Michał Stanek zbudował portfel z pięciu funduszy i idealnie wstrzelił się w te koronawirusowe trendy, bo ich strategie bazują na segmencie mniejszych firm z GPW i z sektora nowoczesnych technologii. Co więcej, ekspertowi udało się również wytypować czarnego konia. Ponad 36 proc. wirtualnych aktywów zainwestował bowiem w Skarbca Spółek Wzrostowych, który z wynikiem przekraczającym 120 proc., był w 2020 r. najzyskowniejszym funduszem spośród wszystkich produktów TFI.

Na przeciwnym biegunie jest Kacper Żak. Ponad 70 proc. jego portfela zajmują BPS Akcji i BPS Momentum Akcji, a resztę dopełnia BPS Obligacji Korporacyjnych. Rok 2020 nie był dla tych funduszy zbyt korzystny. Ten ostatni stracił ponad 1 proc., a akcyjne zyskały odpowiednio 1 i 11 proc. Ze sprawozdania finansowego na koniec czerwca 2020 r. wynika, że w ich portfelach dominują spółki z indeksu WIG20, a spory udział mają właśnie banki i firmy z sektora finansowego.

Obligacje też przynoszą straty

Obniżki stóp procentowych przez banki centralne korzystnie wpłynęły na rynki obligacji z krajów rozwiniętych. Dość powiedzieć, że niemieckie Bundy oscylowały pomiędzy minus 0,9 i minus 0,2. Rentowność polskich obligacji 10-letnich spadła do poziomów około 1,1 proc. W takich warunkach również łatwo było o zyski z portfela defensywnego. Teoretycznie. W praktyce znów wszystko zależało od selekcji.

Adam Łukojć postawił na 5 funduszy obligacji, z tym że 60 proc. stanowiły strategie inwestujące na globalnym rynku długu, 20 proc. - fundusz polskich obligacji korporacyjnych, a resztę - fundusz polskich papierów skarbowych. Fundusze te nie spisały się jednak zbyt dobrze w koronawirusowym otoczeniu, bo portfel Adama Łukojcia stracił w 2020 r. 1,4 proc.

Najwyższy zysk portfela defensywnego, sięgajacy prawie 7 proc. wypracował z kolei Krzysztof Socha. Ale źródła tego zarobku nie znajdziemy na rynku długu lecz... na GPW. Esalians Małych i Średnich Spółek, który zajmuje w portfelu ponad 10 proc., zyskał w 2020 r. ponad 44 proc. Dwa pozostałe fundusze z portfela Krzysztofa Sochy stosują strategię dłużną, ale ich zyski były w ubiegłym roku dość skromne, bo wyniosły około 3 proc.

Uczestnicy Ligi Ekspertów przekonują, że trend odbudowy gospodarczej po pandemii i towarzysząca mu hossa na głównych indeksach akcji, powinny być kontynuowane w 2021 roku, ale przy założeniu, że szeroko dostępne szczepionki okażą się na tyle skutecznym orężem w walce z koronawirusem, że stosowanie społeczno-ekonomicznych restrykcji (lockdown) nie będzie już konieczne.

- Póki co rok 2021 zaczynamy, zarówno w Polsce, jak i w prawie całej Europie oraz w wielu miejscach w USA, w warunkach niemal całkowitego zatrzymania działalności gospodarczej. Natomiast siła rynków akcji wywołała tak dużą falę optymizmu, że inwestorzy niejako przeskoczyli nad problemami dnia dzisiejszego, dyskontując zbliżającą się normalizację i gospodarcze ożywienie, napędzane niskimi stopami oraz stymulacją fiskalną - wskazuje Jarosław Niedzielewski. Jego zdaniem to sugeruje, że część przyszłorocznej hossy mogła już zostać skonsumowana w ostatnich tygodniach 2020 roku, a panująca dzisiaj wśród inwestorów jednomyślność może zostać wystawiona na próbę w wyniku podwyższonej zmienności na rynkach w 2021 roku.

- Mimo wszystko, trend wzrostowy powinien trwać i objąć swoim zasięgiem więcej regionów, branż i segmentów rynku niż w 2020 roku, a różnice między nimi nie powinny być już tak znaczące - dodaje ekspert z Investors TFI.

08.01.2021

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania