ESG w polskich funduszach inwestycyjnych wciąż raczkuje

CFA Society Poland, organizacja zawodowa, skupiająca profesjonalistów inwestycyjnych z międzynarodowym tytułem CFA przy współpracy z Izbą Zarządzających Funduszami i Aktywami wydała pierwszy w Polsce raport, dotyczący poziomu integracji czynników ESG wśród towarzystw funduszy inwestycyjnych w Polsce.

Raport "Pragmatyzm czy ideały? ESG w polskich funduszach inwestycyjnych" to pierwsze w Polsce badanie, które w przekrojowy sposób bada i przedstawia polski "zrównoważony" krajobraz branży inwestycyjnej, analizując strategie czynników środowiskowych, społecznych i korporacyjnych podmiotów zarządzających aktywami o wartości co najmniej 100 mld zł.

Reklama

W badaniu wzięło udział 18 krajowych TFI (w tym 9 bankowych), a jego celem była próba odpowiedzi na pytanie, w jakim stopniu aspekty ESG przeniknęły do ich działalności w 2023 roku. Raport stanowi istotny krok w kierunku zrozumienia aktualnego położenia polskich funduszy inwestycyjnych na mapie zrównoważonych finansów. Jednocześnie wskazuje na potencjalne kierunki rozwoju, które mogą pomóc w przyspieszeniu transformacji polskiego rynku w kierunku bardziej zrównoważonego i odpowiedzialnego inwestowania.

Główne wnioski płynące z raportu:

- 94% badanych TFI przyznaje, że ma udokumentowaną strategię ESG, zgodną z rozporządzeniem PE z 2019 roku.

- Blisko 40% zarządów nie zdefiniowało kierunków rozwoju TFI w oparciu o aspekty ESG.

- Blisko co trzecie TFI ocenia ryzyko reputacyjne na niskim poziomie w przypadku nieuwzględniania czynników zrównoważonego rozwoju w procesie podejmowania decyzji inwestycyjnych.

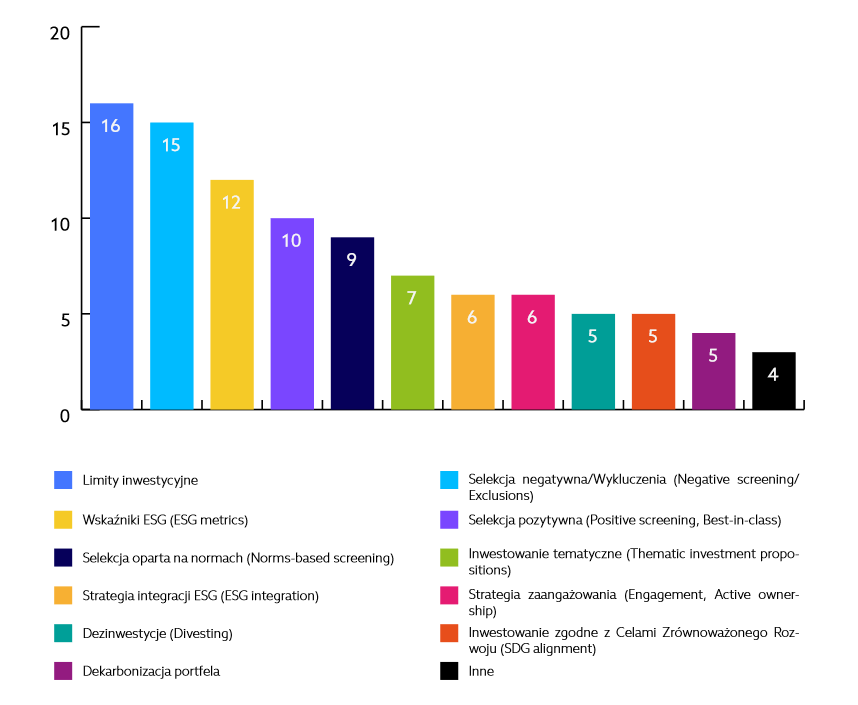

- Limity inwestycyjne, selekcja negatywna oraz wskaźniki ESG to najpopularniejsze metody przy uwzględnianiu czynników oraz ryzyk dla zrównoważonego rozwoju.

- Ponad połowa TFI odrzuciła możliwość inwestycji w akcje lub instrument dłużny ze względu na niedostatki w podejściu emitenta do zarządzania kwestiami ESG.

- 44% TFI przyznaje, że uczestnicy ich funduszy oczekują tylko w niewielkim stopniu uwzględniania czynników zrównoważonego rozwoju w procesie inwestycyjnym, a 28% towarzystw w ogóle nie ma żadnej wiedzy na temat preferencji swoich klientów.

Polskie TFI rozpoczęły już włączanie aspektów ESG do swoich procesów i polityk zarówno na poziomie organizacji, jak i zarządzanych funduszy. Jest to jednak stosunkowo wczesny etap tego procesu, a zakres i rodzaj uwzględnianych czynników oraz stosowane podejście zależą często od indywidualnej polityki inwestycyjnej konkretnego funduszu bądź towarzystwa. Oferta zrównoważonych, czyli zgodnych z unijnym rozporządzeniem SFDR (przepisy dotyczące ujawniania informacji związanych ze zrównoważonym rozwojem w sektorze usług finansowych) funduszy inwestycyjnych jest wciąż uboga i stanowi niewielką część oferowanej liczby funduszy w Polsce. Dokładnie 3%.

Zdecydowanie lepiej natomiast wygląda uwzględnianie aspektów ESG w procesach inwestycyjnych. W tym kontekście wszystkie badane podmioty stosują metodyki, niestety zazwyczaj uproszczone, pozwalające na integrację ESG w swoich strategiach inwestycyjnych.

– Liczymy, że liczba funduszy „zielonych” w naszym kraju wzrośnie w najbliższej przyszłości. W Polsce mamy 58 funduszy ESG, a ich wartość to 6,5 mld zł. Oferta funduszy zagranicznych znajdujących się w sprzedaży na naszym rynku jest znacznie wyższa (około 300 funduszy spełniających kryteria ESG). Na świecie szacuje się, że wartość aktywów funduszy ESG to ponad 2,7 biliona dolarów – wylicza Małgorzata Rusewicz, prezeska Izby Zarządzającej Funduszami i Aktywami.

Polski rynek inwestycyjny wciąż ma wiele do zrobienia – polskim podmiotom brakuje przede wszystkim kompleksowych danych, odpowiednich narzędzi oraz sprofesjonalizowanej i jednolitej praktyki rynkowej.

– Zbudowanie dobrych metodologii, łączących nowe i tradycyjne (finansowe) dane stanowi spore wyzwanie, także ze względu na ograniczony dostęp do części danych niefinansowych. Jednak w perspektywie 2–3 lat ze względu na wymogi dyrektywy CSRD dostęp do danych będzie łatwiejszy, a TFI z pewnością nauczą się je lepiej interpretować i porównywać – dodaje Krzysztof Kamiński, przewodniczący Komitetu ESG w CFA Society Poland oraz członek zarządu Millennium TFI.

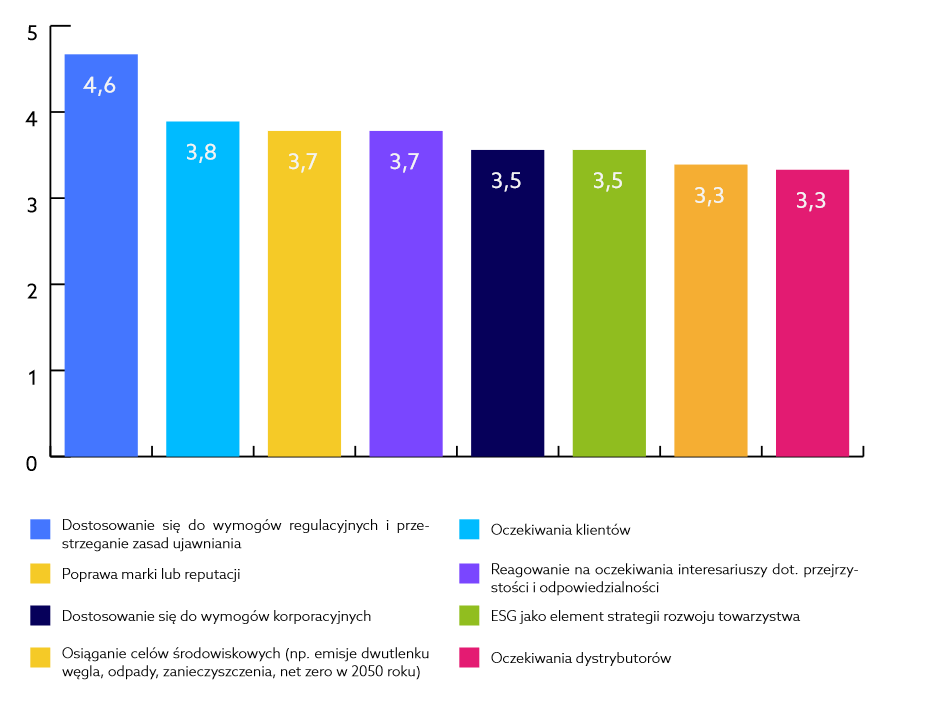

Wczesny etap rozwoju polskiego rynku pod kątem zrównoważonych strategii podkreśla również fakt, że główną motywacją dla polskich TFI do wdrażania strategii ESG pozostaje obecnie konieczność dostosowania się do regulacji prawnych. Mówimy zatem o motywacji stricte zewnętrznej, która kształtuje raczej czysto pragmatyczne podejście do tematu. ESG wpisane w strategię rozwoju bądź osiąganie celów środowiskowych zostaje daleko w tyle wśród motywacyjnych priorytetów większości polskich TFI.

Może potwierdzać to fakt, że tylko w 61% przypadków zarząd TFI zdefiniował kierunki rozwoju TFI w oparciu o aspekty ESG. Na pytanie: "Które z powyższych motywacji do realizacji strategii zrównoważonego rozwoju są dla Państwa organizacji najważniejsze (gdzie wykres prezentuje średnią wartość z odpowiedzi w skali 1–5, gdzie 5 to bardzo ważne, a 1 mało ważne)?" odpowiedzi wyglądały następująco:

TFI niespecjalnie przejmują się ryzykiem reputacyjnym, a klienci – zrównoważonymi produktami

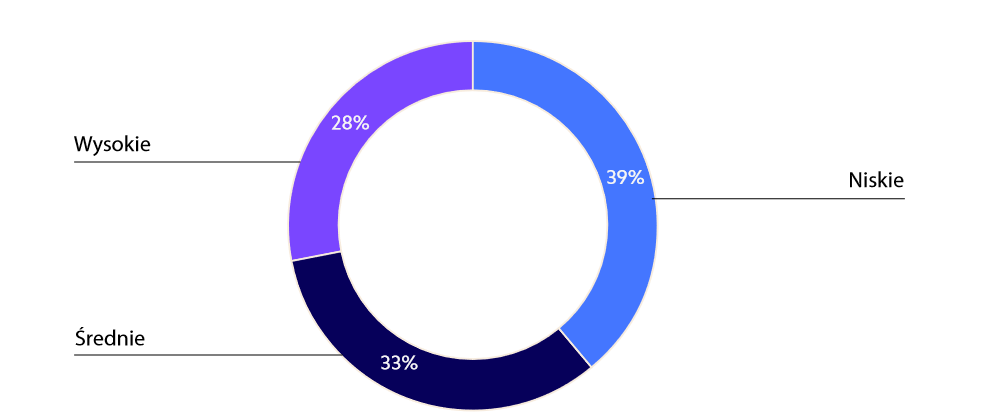

Brak klientocentryczności to jedna z najważniejszych kwestii ujętych w raporcie Pragmatyzm czy ideały. Blisko 40% polskich TFI uważa ryzyko reputacyjne związane z nieuwzględnianiem czynników zrównoważonego rozwoju w procesie inwestycyjnym za niskie.

Są to zatem te towarzystwa, które nie dostrzegają oczekiwań w zakresie zrównoważonych strategii inwestycyjnych po stronie klientów i które nie traktują ESG jako ważnego aspektu, mającego wpływ na ich wizerunek i markę. TFI w większości nie planują tworzyć nowych funduszy w zielonych barwach, a raczej przekształcać te istniejące z uwagi na wcześniej opisane motywacje. Można zatem pokusić się o stwierdzenie, że w Polsce ESG to wciąż nisza, którą paradoksalnie – zdaniem TFI – nie interesują się również specjalnie klienci. Pomimo że oczekiwania inwestorów detalicznych i instytucjonalnych, dotyczące czynników zrównoważonego rozwoju w procesie inwestycyjnym oscylują wokół 50%, to większość z nich interesuje się nimi w stopniu raczej nikłym. Aż 28% z badanych TFI nie posiada wiedzy lub danych o preferencjach inwestorów w tym zakresie. Brakuje zatem dialogu pomiędzy podmiotami zarządzającymi aktywami a odbiorcami usług tych podmiotów.

– Jednym z najciekawszych dla nas wniosków jest przeświadczenie, że klienci w Polsce wcale nie domagają się „zielonych” produktów. Zarządzający zwracają uwagę na obowiązki regulacyjne oraz wewnętrzne strategie firm, które reprezentują, ale ciągle brakuje nam czynnika klienckiego. Naturalnie można oczekiwać, że branża sama dojdzie do momentu, w którym większość portfeli jest zgodna z normami ESG, ale bez presji ze strony klientów będzie to proces bardzo powolny. Tak jak w codziennym życiu kierujemy się energochłonnością urządzeń RTV i AGD albo zwracamy uwagę na zgodność samochodów, którymi jeździmy z normami środowiskowymi, tak przydałoby się, żebyśmy też pytali, jak nasze inwestycje wpływają na nasze otoczenie. Jak zwykle w kwestiach inwestycyjnych w Polsce branża powinna wykonać dodatkowy wysiłek, żeby przekonać klientów, że jest to dla nich ważny czynnik. Zwłaszcza, że zwracanie uwagi na przykład na długofalowe kwestie środowiskowe, koresponduje z wydłużaniem okresu inwestycyjnego, a co za tym idzie z większą tolerancją na zmienność – podsumowuje Bartosz Pawłowski, opiekujący się Komitetem ds. ESG z ramienia zarządu CFA Society Poland oraz jej wiceprezes, na co dzień Chief Investment Officer i wiceprezes zarządu w mTFI.

Metody i sposoby uwzględniania czynników zrównoważonego rozwoju w działalności inwestycyjnej

Krajowe firmy inwestycyjne w zdecydowanej większości opierają się przede wszystkim na selekcji negatywnej i wykluczeniach. Takiej odpowiedzi udzieliło 15 firm inwestycyjnych, co stanowi ponad 83% ankietowanych. Wśród najczęściej stosowanych wykluczeń należy wymienić przede wszystkim nieinwestowanie w spółki z branży zbrojeniowej, tytoniowej oraz wydobycia węgla.

Rzadziej ankietujący wskazywali na selekcję pozytywną (10 z 18 TFI). Tutaj dominuje głównie dobór spółek do portfela, które wyróżniają się pod względem wybranych kryteriów ESG na tle danego sektora.

Inną powszechnie stosowaną metodą przez krajowych zarządzających, mającą na celu dostosowanie składu portfeli do nowych wymagań związanych z inwestowaniem zrównoważonym, są limity inwestycyjne. Na tę metodę wskazało jeszcze więcej, gdyż niemal 89% ankietowanych. Na podstawie wewnętrznych procedur krajowe TFI coraz chętniej ustalają statutowe limity dotyczących inwestycji promujących aspekty ESG.

– Wysokie miejsce tych dwóch metod nie dziwi, gdyż są one stosunkowo proste do wdrożenia i naturalnym jest rozpoczynanie procesu właśnie od nich – oceniają autorzy raportu.

Oferta funduszy ESG w Polsce

Wśród dostępnych w ofercie polskich TFI funduszy realizujących zrównoważoną politykę inwestycyjną dominują fundusze inwestujące w akcje, których jest aktualnie 36, natomiast funduszy inwestujących w strategie dłużne jest obecnie 15. Pozostałe fundusze to strategie mieszane.

Znacząca (28%) liczba dostępnych w ofercie polskich TFI funduszy ESG to fundusze o charakterystyce master feeder, inwestujące do 100% aktywów w jednostki uczestnictwa wybranego funduszu zagranicznego, który sam spełnia kryteria art. 8 lub 9 SFDR.

– Potwierdzają to dane z naszej ankiety, gdzie w 50% przypadków mamy do czynienia z funduszem funduszy lub funduszem master feeder – czytamy w raporcie.

Na polskim rynku dostępna jest także szeroka oferta zagranicznych funduszy inwestycyjnych zgodnych z SFDR, głównie zarejestrowanych w Luksemburgu lub Irlandii funduszy UCITS, będących w ofercie globalnych zarządzających aktywami. Rynek unijny w tym kontekście przeżył prawdziwą rewolucję, gdyż od czasu wejścia w życie rozporządzenia SFDR w 2021 roku liczba funduszy klasyfikowanych według art. 8 i 9 sięgnęła blisko 45% łącznej liczby funduszy inwestycyjnych, a ak-

tywa w nich ulokowane przekroczyły wartość 5 bilionów EUR, co stanowiło ponad 56% łącznych aktywów funduszy.

Obecnie dwie trzecie badanych towarzystw posiada w ofercie od jednego do kilku funduszy w rozumieniu art. 8 lub art. 9 SFDR, zaś 33% polskich TFI nie oferuje żadnego „zielonego” produktu zgodnego z SFDR. Wartość aktywów ulokowanych przez te fundusze w większości waha się w przedziale między 1 a 10% łącznych aktywów danego TFI, zaś udział powyżej 10% potwierdziły jedynie 3 podmioty.

– Można stąd wyciągnąć wniosek, że dla większości TFI w Polsce fundusze ESG stanowią działalność niszową, którą zainteresowanych jest niewielka część ich klientów – napisano w raporcie.

Są plany

Znaczna część krajowych TFI (61%) planuje rozwijać ofertę funduszy promujących lub realizujących zrównoważony rozwój. Większość zarządzających jest zainteresowana utworzeniem funduszu, o którym mowa w art. 8 SFDR, prawdopodobnie ze względu na niskie wymogi realizacji strategii związanej z promowaniem aspektów ESG oraz brak szczegółowych wytycznych minimalnego zaangażowania.

W większości przypadków (64%) nastąpi to w efekcie zmiany polityki inwestycyjnej już istniejącego funduszu w fundusz ESG. 36% TFI planuje uruchomić zupełnie nowe fundusze, które będą tzw. funduszami ESG. Z drugiej strony prawie 40% towarzystw nie planuje w najbliższym czasie wprowadzania do swojej oferty jakiegokolwiek funduszu ESG.

Żadne z ankietowanych TFI nie planuje ponadto uruchamiania tylko tzw. ciemnozielonego funduszu tj. takiego, o którym mowa w art 9 SFDR, ewentualnie zarówno fundusze, o których mowa w art. 8, jak i te ujęte w art. 9.

21.03.2024

Źródło: Romolo Tavani / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania