Polacy przegapili nawet 90-proc. zyski

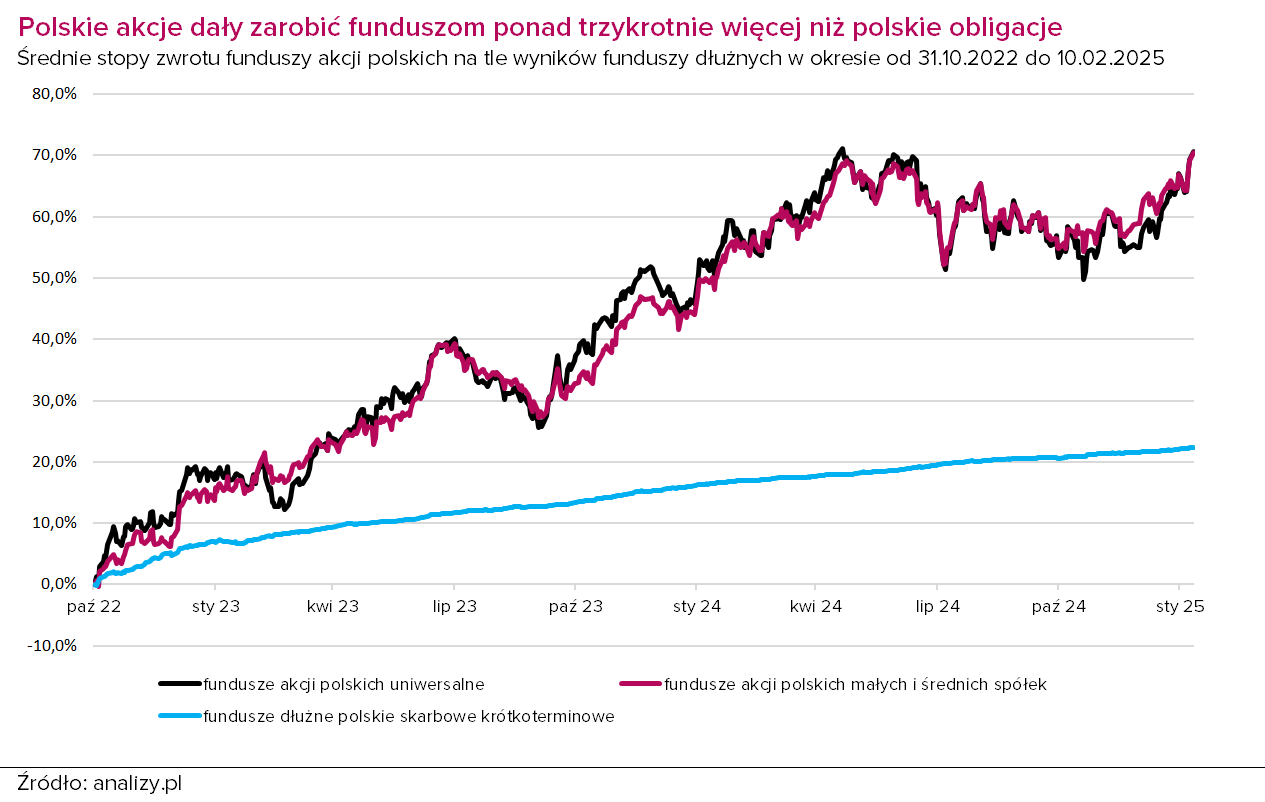

Jest dziś wiele argumentów za kontynuacją hossy na GPW. Hossy, która tak naprawdę ruszyła w październiku 2022 r. i od tego czasu dała funduszom akcji polskich zarobić średnio 70 proc., a liderom ponad 90 proc. Ale Polacy przegapili te zyski, bo z uporem maniaka inwestują w fundusze dłużne, które w tym czasie także zarobiły, ale niemal 4 razy mniej.

70,1 proc. - tyle w ujęciu średnim zarobiły fundusze akcji polskich, licząc od końca października 2022 r. To wtedy, m.in. w reakcji na oczekiwane łagodzenie polityki monetarnej przez amerykański bank centralny, na rynkach globalnych koniunktura znacznie się poprawiła po wyjątkowo bolesnych w straty poprzednich miesiącach 2022 r. Indeksy na GPW zaczęły z wigorem piąć się w górę, by w maju 2024 r. sięgnąć rekordów wszech czasów, a potem udać się na zasłużony odpoczynek. Po słabszej drugiej połowie ubiegłego roku początek 2025 r. przyniósł wielki powrót optymizmu na polskiej giełdzie. Dość powiedzieć, że WIG ponownie znalazł się na najwyższym poziomie w historii, nowych szczytów sięgnął także mWIG40.

Reklama

Co dalej? Jest dziś wiele argumentów za kontynuacją hossy na GPW. Hossy, która jak na razie odbywa się bez większego udziału krajowych inwestorów indywidualnych. Ci z uporem maniaka już od ponad dwóch lat kupują fundusze dłużne krótkoterminowe, które od końca października 2022 r. również zarobiły, ale ponad trzykrotnie mniej niż fundusze akcji. Oczywiście, przy znacznie mniejszym ryzyku.

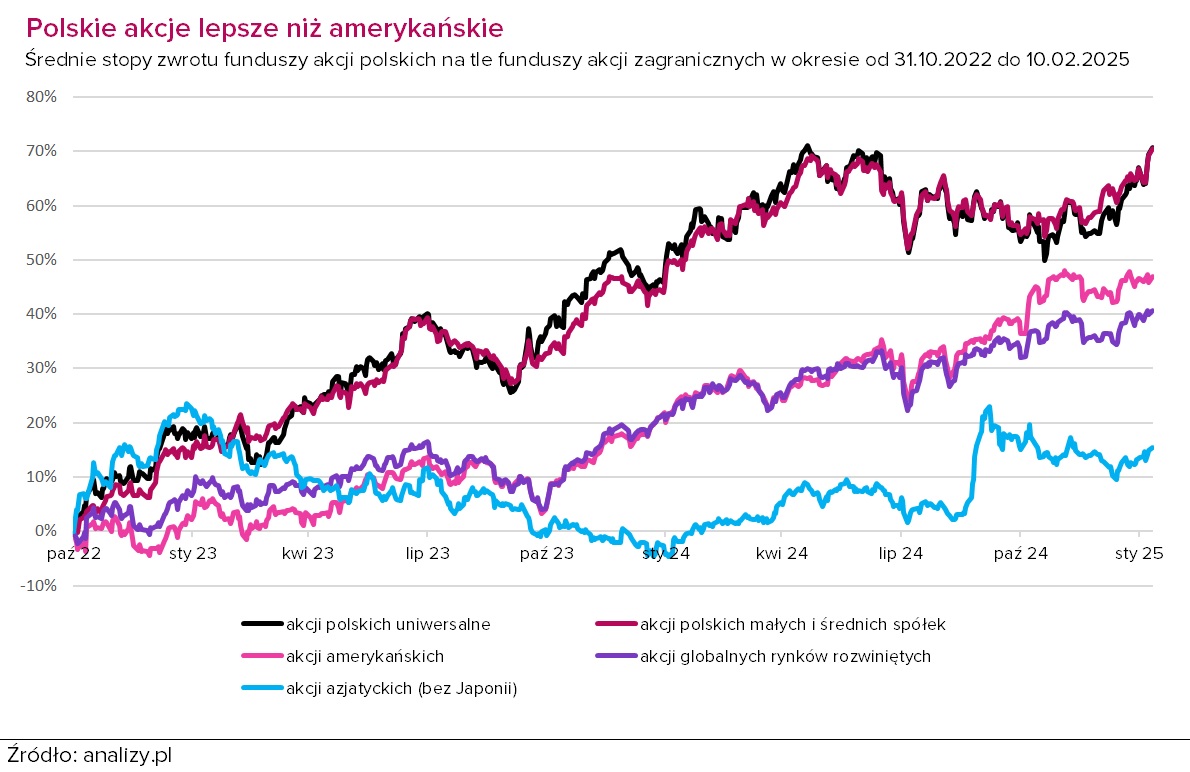

Polskie akcje biją amerykańskie

Można się spierać, czy polska giełda jest atrakcyjna, czy ma ciekawe i nisko wycenione spółki, ale fakty są takie, że przez ostatnie 2,5 roku dała solidnie zarobić funduszom, niekiedy nawet więcej, niż Wall Street. Jakie są statystyki? Od końca października 2022 r. indeks WIG wzrósł o 78 proc., mWIGTR zyskał 89,7 proc., a sWIG80TR zwyżkował o 66,5 proc. W tym czasie średnia funduszy akcji polskich (zarówno tych o uniwersalnej strategii, jak i małych i średnich spółek) wyniosła 70 proc., ale najlepsze – AGIO Akcji Małych i Średnich Spółek, Skarbiec Małych i Średnich Spółek i PZU Akcji Polskich – dały zarobić po ok. 90 proc. Stopy zwrotu przewyższające zwrot z indeksu WIG zanotowało łącznie 18 spośród 60 analizowanych funduszy. W tym czasie fundusze akcji amerykańskich w ujęciu średnim powiększyły portfele o niespełna 47 proc., a lider – inPZU Akcje Amerykańskie O – zarobił 65 proc. Jeszcze gorzej wypadają fundusze globalnych rynków rozwiniętych, bo w ujęciu średnim zyskały zaledwie 40 proc. W tej grupie liderzy, czyli QUERCUS Global Growth i Skarbiec Spółek Wzrostowych (oba inwestują w sektorze technologicznym), zarobili również ok. 90 proc., a więc tyle, ile najlepsze fundusze akcji polskich. Polskie spółki potrafią przynosić zyski akcjonariuszom, zarówno w postaci wzrostu kursu akcji, jak i wypłacanych dywidend.

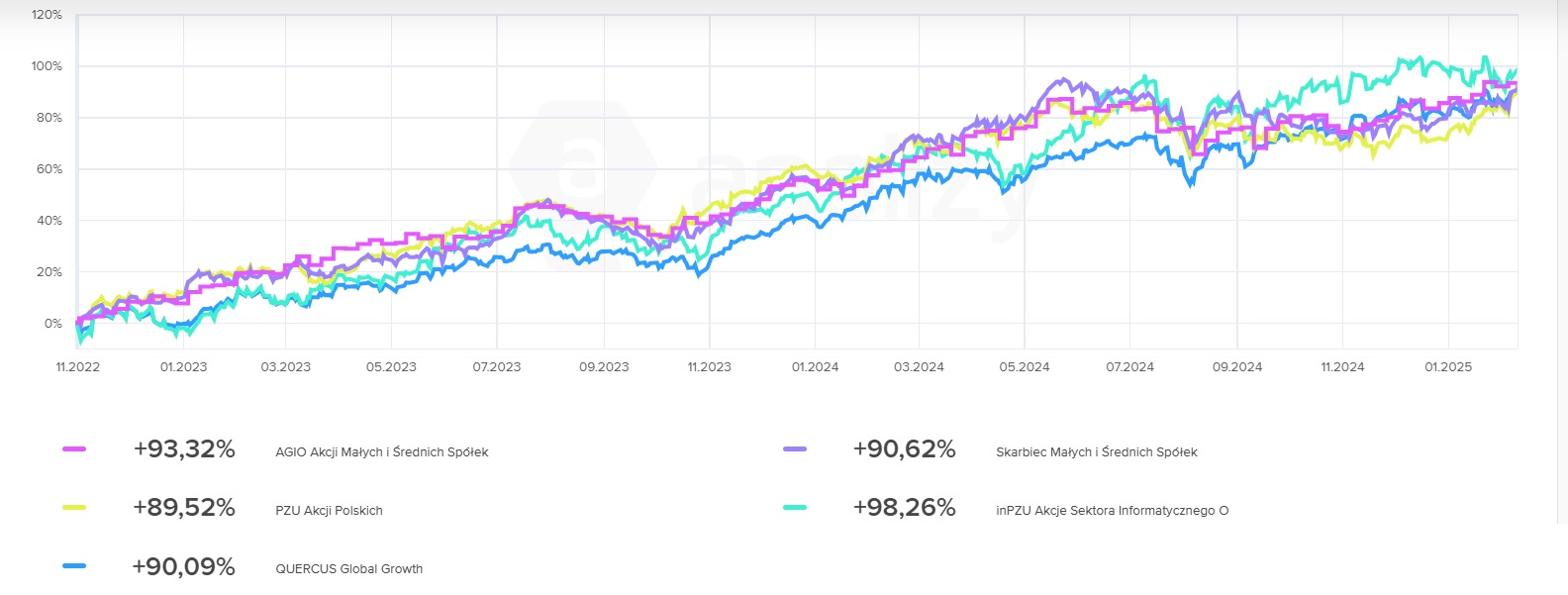

Od końca października 2022 roku krajowe fundusze inwestycyjne przyniosły inwestorom zróżnicowane wyniki, ale w czołówce tych najbardziej zyskownych wyraźnie dominowały fundusze akcji polskich. Wprawdzie najwięcej, bo 98 proc., zarobił w tym okresie inPZU Akcje Sektora Informatycznego O, ale tuż za nim stanął inwestujący na GPW AGIO Akcji Małych i Średnich Spółek, zyskując 93 proc., a więc zaledwie 5 pkt proc. mniej. Aż sześć z dziesięciu najlepszych funduszy w tym okresie (po wyłączeniu funduszy lewarowanych) to strategie skoncentrowane na rodzimym rynku.

5 funduszy z najwyższą stopą zwrotu liczoną od końca października 2022 r.

W najgorszym wypadku na funduszu akcji polskich od października 2022 r. można było zyskać zaledwie 27 proc. (Esaliens Małych i Średnich Spółek), ale to jest wyjątkowy rodzynek. W trzech przypadkach stopy zwrotu przekraczały 40 proc., a w 18 zawierały się między 50-70 proc. Zyski przekraczające 70 proc. wypracowało 38 funduszy spośród 60 analizowanych.

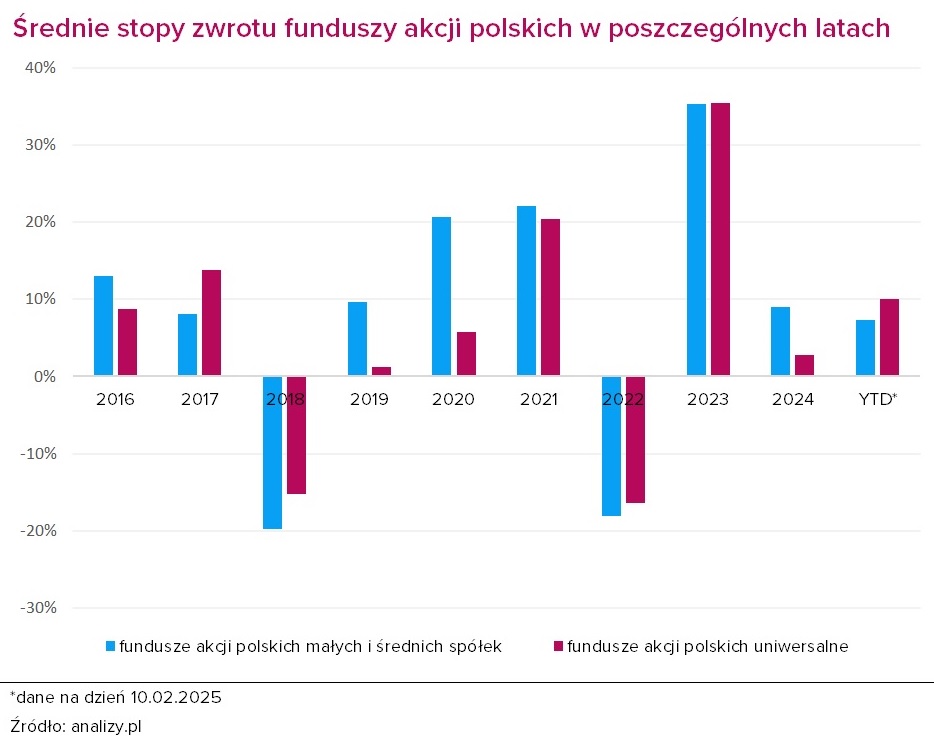

W ciągu ostatniej dekady fundusze akcji polskich tylko dwukrotnie w skali roku były pod kreską w ujęciu średnim – w 2018 i 2022 r.

Polacy przegapili zyski z polskich akcji

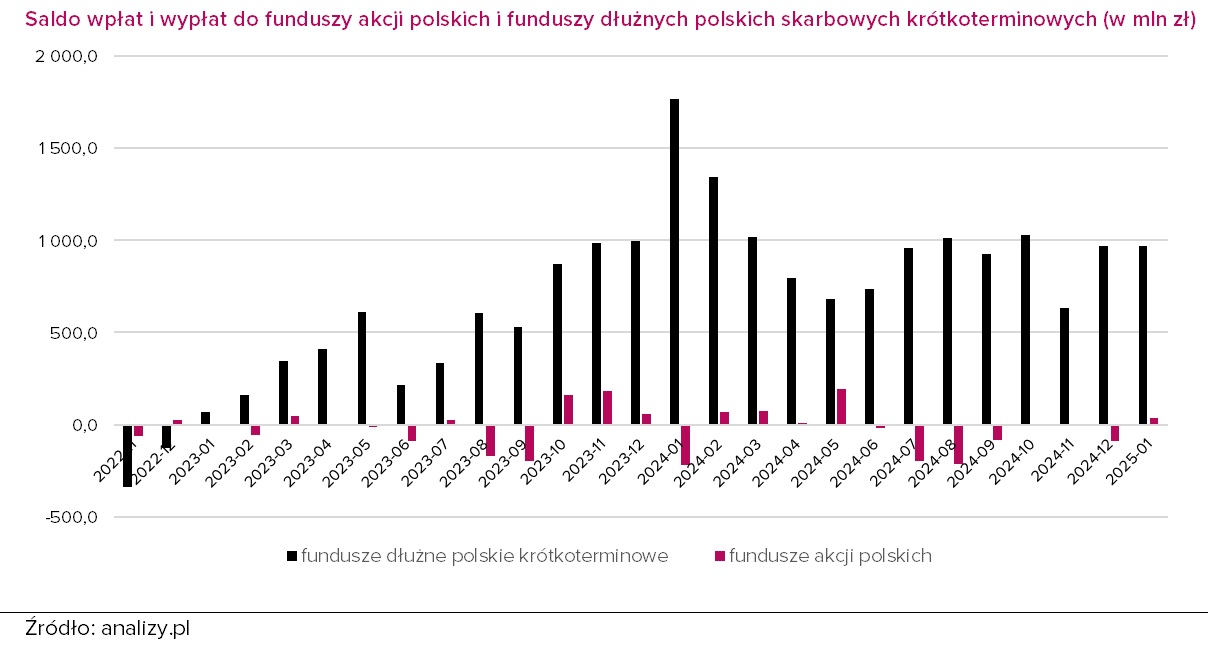

Pomimo dobrych wyników inwestorzy nie kwapili się dotychczas, by lokować kapitał w funduszach akcji polskich. Przeciwnie – zamiast wpłacać nowe środki, wycofali z nich w 2024 r. niemal 0,5 mld zł netto. W styczniu 2025 r. – mimo rewelacyjnych wyników – kapitału napłynęło tyle, co nic, bo zaledwie 30 mln zł. Na koniec ubiegłego miesiąca wartość aktywów funduszy akcji polskich wynosiła zaledwie 21,5 mld zł i jest ponad dwukrotnie niższa niż w szczycie hossy z 2007 r. Patrząc na te dane, trudno nie odnieść wrażenia, że kolejna wielka hossa na polskiej giełdzie odbywa się bez większego udziału krajowych inwestorów. Polacy z uporem maniaka inwestują w fundusze dłużne skarbowe krótkoterminowe. W styczniu, po raz kolejny, popłynęły do nich setki milionów złotych. W sumie od stycznia 2023 r. trafiło do nich na czysto prawie 19 mld zł.

Jednym z głównych powodów jest niechęć do ryzyka, która narastała przez ostatnie kilkanaście lat. Od bessy z 2008 r., przez kolejne rynkowe tąpnięcia w 2011, 2018 i 2022 roku, krajowi inwestorzy indywidualni przyjęli defensywną postawę. Do tego dochodzi efekt regulacji MiFID II, które znacząco utrudniły sprzedaż funduszy akcyjnych przez banki i pośredników finansowych.

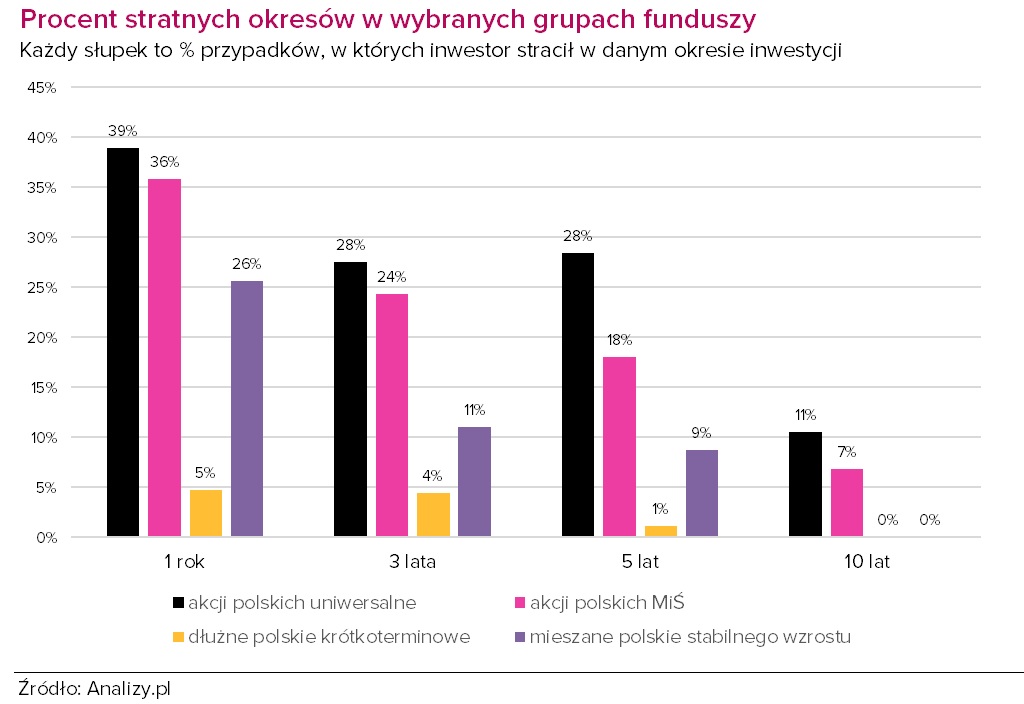

Tymczasem długoterminowo fundusze akcji przynoszą statystycznie wyższe stopy zwrotu niż fundusze obligacji. Ich potencjał do zarobku jest większy, ponieważ oferują tzw. premię za ryzyko. Właśnie dlatego warto rozważyć ulokowanie choćby części nadwyżek finansowych w tę klasę aktywów. Kluczowe jest jednak zachowanie długoterminowej perspektywy. Historia wyraźnie uczy, że im dłużej trwa inwestycja, tym mniejsze ryzyko straty.

Na podstawie danych z ostatnich niemal trzech dekad i na bazie tzw. kroczących stóp zwrotu (rolling returns) policzyliśmy, jak często posiadacze funduszy kończyli dany okres z ujemnym wynikiem. Okazuje się, że w przypadku funduszy akcji polskich małych i średnich spółek pod kreską zakończył się co trzeci roczny okres inwestycji, ale już w perspektywie pięcioletniej prawdopodobieństwo poniesienia straty spada do 18 proc., a przy dziesięcioletnim horyzoncie jest niemal symboliczne – tylko 7 proc. To statystyczne potwierdzenie zasady, że giełda nagradza cierpliwych.

Jest wiele argumentów za kontynuacją hossy na GPW

Środowa sesja na warszawskiej giełdzie zakończyła się solidnymi wzrostami, mimo nerwowej reakcji globalnych rynków na dane o inflacji w USA. Amerykańska inflacja CPI wzrosła do 3 proc. r/r (oczekiwano 2,9 proc.), a inflacja bazowa do 3,3 proc. (prognoza 3,1 proc.), co podbiło dolara i wywołało spadki na globalnych rynkach akcji. Warszawska giełda na tym tle wypadła wyjątkowo silnie. Choć zamknięcie WIG20 wypadło nieco poniżej poziomu sprzed publikacji danych z USA, indeks zyskał 1,3 proc., co uczyniło go drugim najsilniejszym indeksem w Europie. W tym czasie WIG wzrósł o 0,8 proc., przy wysokim obrocie wynoszącym 2,4 mld zł. Z technicznego punktu widzenia WIG20 jest na najlepszej drodze do przetestowania ubiegłorocznych maksimów hossy. Indeks niemal dotknął strefy oporu w rejonie 2580–2600 pkt. Indeksy WIG i mWIG40 już są na nowych szczytach wszech czasów. Licząc od początku roku, WIG znajduje się już ponad 15 proc. nad kreską, a WIG20 aż 17 proc. Licząc od listopadowego dołka WIG20 zyskuje grubo ponad 20 proc. Z punktu widzenia analizy technicznej jest zatem w hossie.

Po słabszej drugiej połowie 2024 roku inwestorzy zyskali nowe powody do optymizmu, a coraz więcej czynników wskazuje, że wzrosty na polskim rynku mogą być czymś więcej niż tylko krótkoterminowym odbiciem. Po pierwsze, zagraniczny kapitał wraca na GPW, co widać po sile złotego i mocnym zachowaniu największych spółek, w tym polskich banków.

Główną siłą napędową dla zagranicznych inwestorów jest perspektywa deeskalacji wojny w Ukrainie. Rynki finansowe coraz śmielej zakładają, że wojna rosyjsko-ukraińska może zakończyć się w najbliższym czasie. Jak zauważają eksperci Goldman Sachs, wskazuje na to sposób, w jaki wyceniają one opcję wzrostową zawartą w restrukturyzowanych euroobligacjach Ukrainy, której wypłaty są powiązane z osiągnięciem przez kraj średniego rocznego wzrostu PKB na poziomie 4,7 proc. do 2028 r. Według analityków taki scenariusz byłby możliwy jedynie w przypadku szybkiego zawarcia porozumienia pokojowego.

- Obecne wyceny sugerują, że rynki przypisują co najmniej 50 proc. szans na realizację tego scenariusza, co jest spójne z zakładami bukmacherskimi, które oceniają prawdopodobieństwo zawarcia rozejmu w 2025 roku na 65 proc. - zauważają eksperci Goldman Sachs.

Jeżeli wojna rzeczywiście miałaby się zakończyć, Polska – jako największy rynek w regionie – może stać się jednym z głównych beneficjentów spadku premii za "wojenne" ryzyko, a w efekcie napływy zagranicznego kapitału na GPW mogłyby nabrać rozpędu. Polskie firmy mają też szansę odegrać istotną rolę w odbudowie Ukrainy, co przełożyłoby się na ich wyniki finansowe. Po drugie, polskie akcje są wciąż relatywnie tanie w porównaniu do rynków zachodnich. Wskaźniki wycen, takie jak cena do zysku, pozostają poniżej historycznych średnich, a polskie spółki oferują wysokie dywidendy (powyżej 5 proc.).

Nie można też zapominać o czynniku makroekonomicznym. Nasza gospodarka wykazuje wyjątkową odporność nie tylko na niską konsumpcję i słabą sprzedaż detaliczną, ale przede wszystkim na spowolnienie niemieckiego przemysłu, który ma kluczowe znaczenie dla krajowego eksportu. Napływ środków z KPO i lepsze wykorzystanie funduszy unijnych ożywi inwestycje, a realny wzrost płac będzie napędzał konsumpcję. Prognozy ekonomistów zakładają przyspieszenie PKB w 2025 r. do średnio 3,6 proc. z 2,9 proc. w 2024 r., ale są też przewidywania wskazujące na 4-proc. dynamikę. Bez względu na skalę, przyspieszenie wzrostu gospodarczego będzie sprzyjać poprawie wyników polskich spółek.

Oczywiście, nie brakuje też zagrożeń. Największym pozostaje polityczna nieprzewidywalność administracji Donalda Trumpa i eskalacja wojny handlowej.

12.02.2025

Źródło: VALERYIA LUSHCHYNSKAYA / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania