Rafał Bogusławski Inwestuje #21

Na kanale Analizy LIVE wracamy na poligon inwestycyjny. Prawdziwe fundusze i prawdziwe pieniądze. Ćwiczenie wystartowało ponad 2 lata temu – w lipcu 2021. W czwartek 9 listopada o godzinie 8.45 podsumowaliśmy kolejny etap.

Z założenia portfel składa się z funduszy inwestycyjnych wybranych spośród tych, które są dostępne na platformie ➡️➡️➡️ KupFundusz.pl. A są ich tam setki. Takie założenie😊 Nie ma, nie było i raczej nie będzie w RBI akcji spółek czy kryptoaktywów, nie dlatego, żeby były bee, tylko dlatego, że nie ma ich na KupFundusz.pl.

W czwartek 9 listopada o godzinie 8.45 podsumowaliśmy kolejny etap.

👉Jeszcze raz o podstawowych zasadach, według których powstał ten portfel.

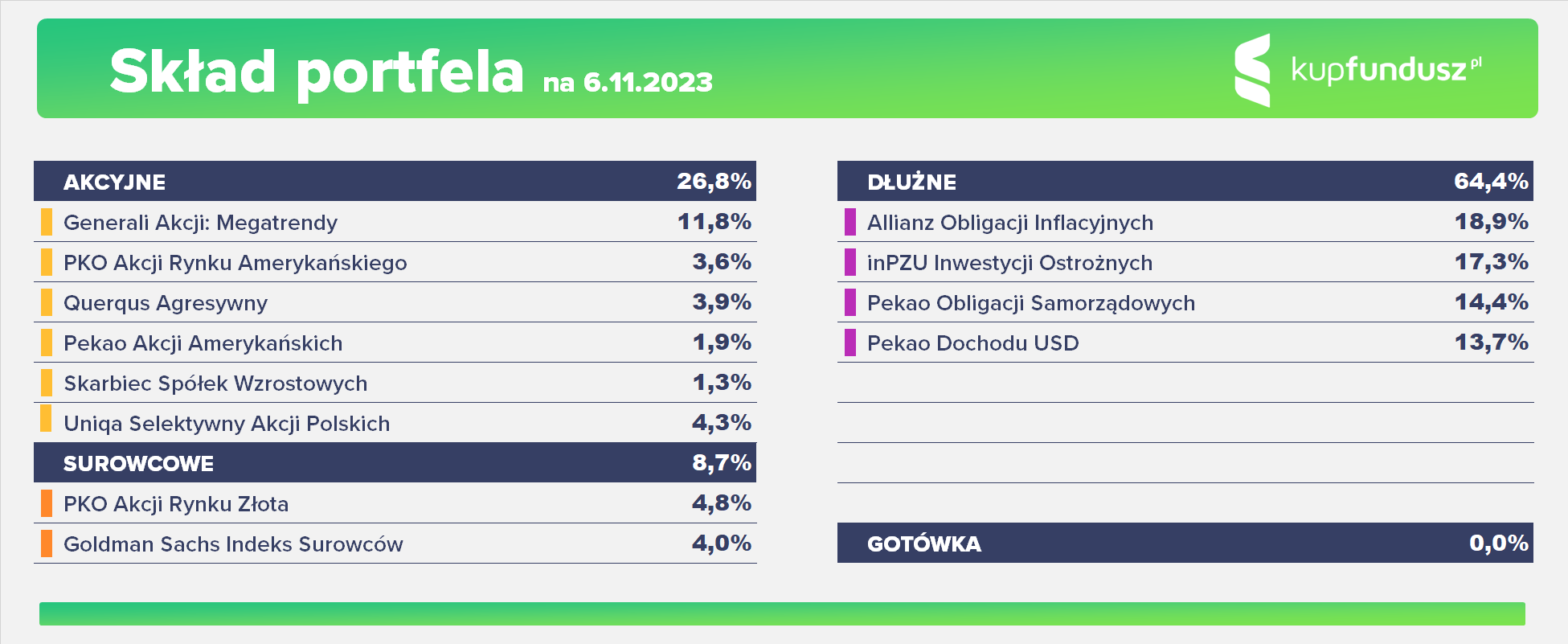

Założenia: wartość portfela 100 tys. złotych, średni zysk roczny 5% przez 3 lata, inwestycje wyłącznie w fundusze z platformy KupFundusz, maksymalnie 40% funduszy akcji i surowcowych, obligacyjne i gotówka min. 60%. Jeden fundusz w portfelu maks. 20%, jedno TFI – maks. 40%.

Obecnie część udziałowa 37% ze względu na globalne ryzyka, w tym 27 pkt proc. to akcje, tylko dwa fundusze surowcowe. Ponadto 4 fundusze dłużne, w tym fundusz Pekao Dochodu USD, który nie jest zahedgowany walutowo i rzeczywiście ma amerykańskie obligacje (i trochę akcji).

👉Czy końcówka roku będzie udana dla akcji i obligacji?

Ten fundusz z końcem roku zmienia profil na fundusz obligacji bardzo długoterminowych, co Rafał przyjął z zawodem, ale do końca roku zostawi go w portfelu, a nawet zwiększył jego udział, bo on do końca roku powinien się dobrze zachowywać, na razie ma TIPS-y, czyli amerykańskie obligacje inflacyjne, które zarabiają, gdy rosną oczekiwania inflacyjne albo rentowności obligacji o stałym oprocentowaniu spadają. W najbliższym czasie powinniśmy być w takiej sytuacji, ale na przełomie roku Rafał rozważy, czy go nie sprzedać, bo bardzo długoterminowe obligacje to nie jest w tej chwili to, co chciałby mieć w portfelu.

Rafał w 2021 r. pod koniec podjął błędną decyzję (w każdym razie tak mówi), bo zakładał korektę na akcjach, a była to bessa i w USA, i w Polsce. Po ataku na Ukrainę Rafał zmodyfikował początkową koncepcję (polski dług plus rozproszony portfel globalnych akcji z przewagą USA): wyrzucił z portfela Chiny i wciąż uważa, że to była dobra decyzja, bo tam, jak w Rosji: jest tanio, a będzie jeszcze taniej. Ryzykowne było też pozostawanie tylko na polskim długu.

👉Ostatnie zmiany w portfelu. Czym były podyktowane?

Allianz Obligacji Inflacyjnych pojawił się w portfelu z tego samego powodu, co Pekao Dochodu USD i dwa fundusze surowcowe: one mają działać jak polisa ubezpieczeniowa w razie niespodziewanych wydarzeń. To ok. 40%. W perspektywie kilku kwartałów ten portfel powinien się bronić, bardziej agresywny byłby zbyt ryzykowny.

Akcje polskie: Quercus Agresywny i Uniqa Selektywny Akcji Polskich. Rafał nie chciałby mieć razem akcji polskich więcej niż 10% (teraz ok. 8%), nie przeważy Polski kosztem USA, ale uważa, że polski rynek będzie zachowywał się lepiej niż europejski. Na korektach możliwe uzupełnienie akcji polskich poprzez te dwa fundusze.

Próba odrabiania strat za wszelką cenę pociągnęłaby za sobą kolejne błędy, dlatego Rafał ograniczył ryzyko portfela.

👉Jak i dlaczego tak zachowywał się portfel RBI w ostatnich miesiącach.

Wyniki portfela: od początku inwestycji strata 5,9%, nominalnie duża strata na Generali Akcji Megatrendy, ale jako udział w stracie to Skarbiec Spółek Wzrostowych, rozczarowaniem nie są spadki, lecz fakt, że po spadkach wymieniono ponad połowę portfela, wyprzedano spółki, które potraciły po ponad 60%.

Za 12 miesięcy wzrost portfela o 10% mimo korekty po drodze. W Ameryce gdy obligacje idą w dół, to i akcje szły w dół, w tym okresie portfel się obronił. Dobre wyniki polskich obligacji (które Rafał ograniczył w portfelu) to anomalia.

Zobaczymy, czy nie zmniejszyć ekspozycji na high techy (Generali Akcji Megatrendy), ale dopiero na przełomie roku. W części dłużnej w najbliższym czasie też nie będzie zmieniał. Rozczarowaniem są górnicy złota, których bilanse jeszcze 2 lata temu wyglądały dobrze. Od tej pory wygląda, jakby zarządy tych spółek, zamiast koncentrować się na rozwoju biznesu, czekały na wzrost cen złota. Jeśli jednak on nastąpi, to górnicy pójdą w górę 2,5 razy. Popyt na ropę i ceny żywności w dłuższym terminie będzie się utrzymywał (Goldman Sachs Indeks Surowców), to też zabezpieczenie portfela.

👉Jeden z popularnych błędów poznawczych, czyli oceny po fakcie. Nie uwzględniają tego, co mogło się wydarzyć, tylko dlatego, że się nie wydarzyło.

Rafał nie zmienia strategii z powodu strat, tylko z powodu zmiany warunków w gospodarce, te ryzyka mogą się zmaterializować, a na funduszach nie da się reagować szybko.

Reklama

ALE NAJPIERW...

📣Krótki przegląd rynków: RPP, złoty, ropa, obligacje USA, Chiny...

Pierwsze zaskoczenie to brak obniżki stóp procentowych przez RPP, w komunikacie pojawiły się już fragmenty listopadowej projekcji inflacyjnej, która pojawi się w całości za parę dni. Wielkich zmian w niej nie ma, trochę zaskoczeniem jest brak obniżki, ale RPP przyzwyczaiła nas do zaskoczeń i w następnych miesiącach decyzje RPP będą obarczone dużą dozą niepewności.

EURPLN – po decyzji Rady złoty umocnił się o 3 grosze, nie jest to kolosalna zmiana, widać, że rynki liczyły się z taką decyzją, mimo że mediana prognoz zakładała niewielką obniżkę. W średnim i terminie nie będzie to miało znaczenia, złoty będzie zależał od globalnych trendów, od tego, czy na świecie będzie dekoniunktura i co się będzie działo z inflacją, czy nie, jeśli będzie, to dolar będzie się umacniał, a to oznacza osłabianie złotego. W dłuższej perspektywie raczej większe prawdopodobieństwo słabnięcia złotego, ale to będzie zależało od inflacji.

Na WIG20 wczoraj spadkowa sesja, banki traciły, po decyzji RPP trochę odzyskały się, po czym znowu traciły, ale już nie tak mocno, jak przed decyzją. W ostatnich dniach polski rynek jest słabszy od amerykańskiego. S&P 500 miał doskonały poprzedni tydzień, kilka sesji mocno wzrostowych z rzędu, po takich ruchach rynek miał prawo przyhamować i się skorygować, tymczasem nic takiego nie nastąpiło, spowolnił tylko tempo wzrostu. Korekta może przyjść, ale jeśli rynek po takim wzroście rynek nie wpada w ruch korekcyjny, to znaczy, że spozycjonowanie inwestorów jest takie, że niewielu chce sprzedawać akcje. Wynika to ze spozycjonowania dużych i detalicznych inwestorów. Pozycjonowanie jest niskie, czyli większość jest nastawiona na spadki w obu grupach. Paradoksalnie więc rynek może dalej rosnąć. Rafał zakłada, że może być całkiem czas dla akcji do grudnia-stycznia, nawet do marca, choć po drodze może być nerwowo. S&P 500 idzie do 4600 pkt, potem do 4800 (choć inny scenariusz nie jest wykluczony).

Rynek ropy pomimo konfliktu Hamasu z Izraelem nie chce rosnąć. Hedgefundy grają na spadki, co budziło wątpliwości Rafała, ale ewidentnie Europa spowalnia po polockdownowym ożywieniu kraje starej Unii wracają do marazmu. Spadające ceny ropy oznacza mniejszą presję inflacyjną, ale one nie będą spadać bez końca.

Amerykańskie obligacje skarbowe przed danymi o inflacji. 10-latki spadły do 4,50% (rentowności), ale możliwy jest do osiągnięcia dość szybko poziom 4,25% (bo większość spodziewała się wzrostów). Dane o inflacji z USA (14.11) mogą być punktem przesilenia. Na razie sytuacja na rynku obligacji pomaga też rynkom akcji.

W Chinach deflacja, spadek CPI o 0,2%, ale rynki się niespecjalnie przestraszyły, bo czekają na stymulację fiskalną i monetarną, jest do tego przestrzeń, więc będzie dobrze. Nie wiadomo, czy tak będzie, ale faktem jest, że to też będzie jeden z czynników deflacyjnych na świecie plus spadki PPI, to będzie obniżać inflację na świecie, pytanie, jak długo i jak bardzo.

📣📣📣Oraz Wasze pytania!! Te, które były na żywo i te, na które czekamy pod filmem!!

Zapraszamy!!

-----------------

📌 „Rafał Bogusławski Inwestuje” to prawdopodobnie jedyne takie miejsce w sieci, gdzie można zobaczyć, jak zarządzający z wieloletnim doświadczeniem buduje swój własny, prawdziwy portfel inwestycyjny oparty na prawdziwych funduszach. Zasady są proste: Rafał Bogusławski pokazuje krok po kroku, jak buduje swój własny, realny portfel inwestycyjny oparty na prawdziwych funduszach, który prowadzi na platformie inwestycyjnej KupFundusz.pl. 28 lipca zainwestował 100 tys. zł w 12 funduszy inwestycyjnych w proporcjach: fundusze dłużne 60%, fundusze akcyjne 31% oraz 2 fundusze surowcowe.

👌 Patronem wydarzenia jest platforma funduszy inwestycyjnych KupFundusz.pl, na której bez opłat manipulacyjnych można inwestować w ponad 400 funduszy inwestycyjnych, krajowych i zagranicznych z 21 TFI. Jest to jedyna platforma w Polsce oferująca bez opłat dystrybucyjnych wszystkie krajowe fundusze indeksowe.

Aby nabywać jednostki uczestnictwa bez opłat za nabycie, wystarczy założyć darmowe konto.

Nota prawna

Publikacja wyraża wiedzę oraz poglądy autorów według stanu na dzień jego sporządzenia. Autorzy nie uwzględniają w opracowaniu jakichkolwiek szczególnych zamierzeń inwestycyjnych, szczególnych celów inwestycyjnych, sytuacji finansowej ani szczególnych potrzeb czy żądań potencjalnych odbiorców. Publikacja udostępniana jest w celach wyłącznie informacyjnych lub marketingowych i nie powinno być interpretowane jako: osobista rekomendacja, porada inwestycyjna, prawna, lub innego typu, ani jako zachęta do działania, inwestowania czy pozbywania się inwestycji w szczególny sposób, bądź ocena lub zapewnienie opłacalności inwestycji w instrumenty finansowe objęte opracowaniem.

Publikacja stanowi „publikację handlową” w rozumieniu art. 36 ust. 2 Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy (dalej: „Rozporządzenie 565”). Publikacja nie została przygotowana zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych ani nie podlega żadnym zakazom w zakresie rozpowszechniania badań inwestycyjnych.

Niniejsza Publikacja nie stanowi badań inwestycyjnych w rozumieniu art. 36 ust. 1 Rozporządzenia 565; doradztwa inwestycyjnego w rozumieniu art. 69 ust. 2 pkt. 5 ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi; usługi badawczej w rozumieniu § 2 pkt 22 rozporządzenia Ministra Finansów z dnia 30 maja 2018 r. w sprawie trybu i warunków postępowania firm inwestycyjnych, banków, o których mowa w art. 70 ust. 2 ustawy o obrocie instrumentami finansowymi, oraz banków powierniczych, zachęty do nabywania, zbywania, działania, inwestowania czy pozbywania się inwestycji; porady inwestycyjnej, podatkowej, prawnej, lub innego typu; oceny lub zapewnienia opłacalności inwestycji w instrumenty finansowe nią objęte; oferty w rozumieniu kodeksu cywilnego.

Publikacja jest przeznaczona do rozpowszechniania wyłącznie na terenie Rzeczypospolitej Polskiej.

Zawarte w Publikacji opinie autorów zostały sporządzone przez nich w sposób samodzielny. Publikacja została sporządzona z zachowaniem należytej staranności oraz na podstawie informacji dostępnych publicznie w momencie jej sporządzenia lub pozyskanych ze źródeł wiarygodnych dla Analizy Online Spółki Akcyjnej aktualnych na moment jej sporządzenia i nie będzie podlegać aktualizacji. Analizy Online S.A. nie gwarantuje kompletności, prawdziwości lub dokładności danych źródłowych.

Analizy Online Spółki Akcyjnej nie ponosi odpowiedzialności za ewentualne decyzje inwestycyjne podjęte na podstawie niniejszej Publikacji ani za ewentualne szkody poniesione w wyniku takich decyzji inwestycyjnych. Publikacja nie może być traktowana jako zapewnienie lub gwarancja uniknięcia strat, lub osiągnięcia potencjalnych lub spodziewanych rezultatów, w szczególności zysków lub innych korzyści z transakcji realizowanych na jej podstawie, lub w związku z powstrzymaniem się od realizacji takich transakcji.

Brak jest powiązań oraz okoliczności, które mogłyby mieć negatywny wpływ na obiektywność Publikacji. Polityka przeciwdziałania konfliktom interesów Spółki Akcyjnej zawiera opis faktycznych wewnętrznych rozwiązań organizacyjnych i administracyjnych oraz wszelkich barier informacyjnych ustanowionych w celu zapobiegania konfliktom interesów.

Niniejsza Publikacja jest prawnie chroniona zgodnie z ustawą z 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych. Powielanie bądź publikowanie w jakiejkolwiek formie niniejszej Publikacji, w całości lub w części, lub wykorzystywanie materiału do własnych opracowań celem publikacji, bez pisemnej zgody Analizy Online Spółki Akcyjnej jest zabronione. Dozwolone jest linkowanie bezpośrednio do Publikacji oraz przekazywanie informacji (np. poprzez linkowanie) o jej dostępności.

09.11.2023

Źródło: analizy.pl

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania