Zeszłoroczni debiutanci – kto poradził sobie najlepiej?

Ubiegły rok był rekordowy pod względem liczby nowo powstałych funduszy. Zwracamy uwagę na pięć rozwiązań, które na tle starszych kolegów radzą sobie naprawdę dobrze

W ubiegłym roku powstało aż 118 funduszy detalicznych. To najwięcej w historii. Największą liczbę produktów na rynek wprowadził Allianz Polska TFI – oferta towarzystwa powiększyła się o 21 nowych rozwiązań.

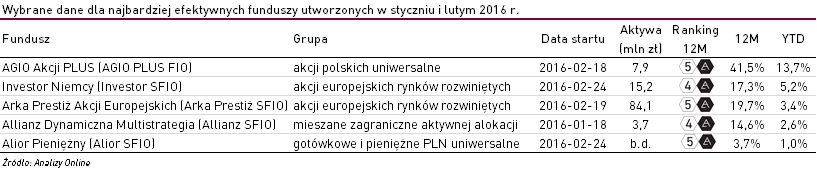

Jak dotąd 22 z ubiegłorocznych debiutantów przekroczyło magiczny próg roku działalności, a 13 otrzymało pierwsze w historii oceny w naszym Rankingu. Spośród nich najlepiej wypadły AGIO Akcji PLUS (AGIO PLUS FIO), Investor Niemcy (Investor SFIO), Arka Prestiż Akcji Europejskich (Arka Prestiż SFIO), Allianz Dynamiczna Multistrategia (Allianz SFIO) oraz Alior Pieniężny (Alior SFIO), które w lutym otrzymały najwyższe noty – 5a i 4a.

Miniony rok był bardzo udany przede wszystkim dla funduszu Alior Pieniężny (Alior SFIO). Dwunastomiesięczna stopa zwrotu wypracowana przez ten produkt wyniosła +3,7% i jest najwyższa w całej grupie liczącej aż 43 funduszy gotówkowych i pieniężnych. Tylko w lutym jego jednostka zyskała +0,8%, także najwięcej w grupie.

Fundusz radzi sobie świetnie na tle konkurencji od początku swojej działalności. Na 12 miesięcy funkcjonowania, osiągane wyniki aż siedmiokrotnie znalazły się w pierwszym kwartylu. W tym kontekście nie powinien dziwić więc fakt, że pierwsza ocena rankingowa, którą Alior Pieniężny otrzymał w lutym, ma najwyższą wartość – 5a.

Za dobrymi wynikami funduszu stoi przede wszystkim znaczny udział obligacji korporacyjnych w portfelu, który wynosi blisko 60%. Fryderyk Krawczyk, zarządzający funduszem, zwraca uwagę, że ważnym elementem jest również aktywne podejście do zarzadzania ryzykiem stopy procentowej.

– Dla przykładu, pobrexitową hossę wykorzystaliśmy do całkowitej przebudowy części skarbowej portfela. Z portfela zniknęły wszelkie składniki o stałej stopie dochodu (bardzo niskie duration), a długoterminowe obligacje o zmiennym kuponie zostały zamienione na papiery o krótkim terminie do wykupu. Decyzja ta przyniosła wymierne skutki pomiędzy wrześniem a listopadem, kiedy rynek dłużny doświadczył potężnej korekty, która również nie ominęła obligacji zmiennokuponowych o długim terminie zapadalności – wyjaśnia.

Funduszowi bez wątpienia pomogła również dość niska opłata stała za zarządzanie, która wynosi 0,6%, i znajduje się znacznie poniżej średniej dla grupy (0,9%).

Wśród ubiegłorocznych debiutantów dobrze wypadł również fundusz Agio Akcji Plus. Pod względem wysokości osiągniętej 12-miesięcznej stopy zwrotu produkt ten zajął drugie miejsce w grupie liczącej blisko 60 polskich funduszy akcyjnych uniwersalnych – wartość jego jednostki wzrosła o przeszło +41%, czyli blisko dwa razy więcej niż średnia.

Podobnie jak produkt z oferty Money Makers TFI, fundusz zarządzany przez AgioFunds TFI pracował na ten wynik przez cały rok. Jak wyjaśnia Bartosz Arenin, zarządzający funduszem, na osiągniętą stopę zwrotu wpłynęły zasadniczo trzy główne czynniki.

- Najważniejsza okazała się być odpowiednia selekcja – inwestycje rozpoczęliśmy zdecydowanie od naszych najlepszych pomysłów inwestycyjnych. Ponadto, fundusz jest skoncentrowany przede wszystkim na polskim rynku. Dzięki temu nasz produkt skorzystał z pozytywnego sentymentu panującego od kilku miesięcy na GPW – mówi.

Zarządzający zwraca również uwagę, że przewagą konkurencyjną był relatywnie krótki okres działania na rynku. Jak mówi, stosunkowo niska wartość aktywów w okresie dojrzewania produktu daje możliwość elastycznego reagowania na sytuację rynkową.

Jeżeli chodzi o grupę funduszy akcji europejskich rynków rozwiniętych bardzo dobrze radzą sobie dwaj ubiegłoroczni debiutanci – Arka Prestiż Akcji Europejskich (Arka Prestiż SFIO) oraz Investor Niemcy (Investor SFIO). Biorąc pod uwagę wysokość stóp zwrotu oraz efektywność na tle grupy w poszczególnych miesiącach, warto zwrócić uwagę, że produkty te cechują się odmienną charakterystyką. „Arka” to rozwiązanie dla inwestorów, dla których ważniejsza jest wysokość wyniku niż jego stabilność, natomiast „Investor” to produkt, który ma węższą specjalizację od konkurentów. Fundusz ten w ubiegłym roku miał zmienioną strategię (do 24 lutego dostępny był pod nazwą Investor Agrobiznes) i obecnie jako jedyny w całej grupie funduszy akcji europejskich rynków rozwiniętych skupia się na rynku niemieckim.

Jak mówi Robert Szwajk, dyrektor sprzedaży Investors TFI, fundusz daje ekspozycję zarówno na niemieckie blue chips, jak i na segment firm o mniejszej kapitalizacji.

- Strategia funduszu bazuje na utrzymaniu się długoterminowego trendu wzrostowego PKB Niemiec, a nie na wzroście konkretnych spółek czy branż. Jesteśmy przekonani, że długoterminowo warto być obecnym na niemieckim rynku akcji. Pierwszy rok działalności funduszu potwierdził nasze założenia – tłumaczy.

O miesiąc dłużej od wymienionych wyżej nowicjuszy działa Allianz Dynamiczna Multistrategia. W pierwszych miesiącach wyniki funduszu na tle grupy cechowały się sporą zmiennością. Sytuacja uległa stabilizacji pod koniec ubiegłego roku – od listopada stopy zwrotu produktu znajdują się w pierwszym kwartylu.

Jak wyjaśnia Grzegorz Prażmo, zarządzający funduszem, z punktu widzenia wyników ważna jest wysoka alokację w akcje – w styczniu wynosiła ona 102,6% wartości portfela, a w lutym 106,3%.

–W funduszu istotny udział ma także część „tematyczna”, która obejmuje między innymi publicznie notowane wehikuły private equity. Ten sektor jest wciąż atrakcyjny, ponieważ w otoczeniu niskich stóp procentowych cieszy się znacznym zainteresowaniem inwestorów instytucjonalnych – mówi.

Zarządzający dodaje, że na ten rok przewidywane jest utrzymywanie niedoważenia w obligacjach na zeszłorocznym poziomie -7%.

Jak dotąd pięć omawianych funduszy zgromadziło aktywa o łącznej wartości przekraczającej 111 mln zł (dane na koniec lutego 2017 r.). Najwięcej kapitału pozyskał fundusz Arka Prestiż Akcji Europejskich (Arka Prestiż SFIO).

Katarzyna Czupa

Analizy Online

Reklama

17.03.2017

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania