Potencjał rynków wschodzących w funduszu inwestycyjnym

Giełdy krajów rozwijających się już od dłuższego czasu nie rozpieszczają inwestorów. Różnica w trzyletnich wynikach indeksów MSCI DM World (skupiającego rozwinięte rynki) oraz MSCI Emerging Markets (rynki wschodzące) wyniosła prawie 40 pkt proc.

Część zarządzających funduszami oczekuje końca słabszej passy i widzi duży potencjał w przyszłych notowaniach spółek z Emerging Markets. Allan Conway, szef zespołu akcji rynków wschodzących w Schroders, uważa, że w 2015 r. akcje spółek z tej części globu przyniosą wyższe stopy zwrotu niż te z parkietów państw rozwiniętych. Rynkom wschodzącym będzie sprzyjał przede wszystkim popyt wewnętrzny - bardzo silny w niektórych gospodarkach. Innym czynnikiem działającym na korzyść Emerging Markets może być poprawa sytuacji globalnej gospodarki.

Zarządzający funduszami BlackRock uważają z kolei, że ostatnia przecena na rynkach wschodzących tworzy okazje do zakupu akcji w długim terminie. Zdaniem ekspertów inwestorzy, którzy wycofywali się w ostatnich latach z giełd Emerging Markets, powinni stopniowo budować ekspozycję na te rynki. Najlepsze perspektywy widzą w krajach azjatyckich, szczególnie w Chinach.

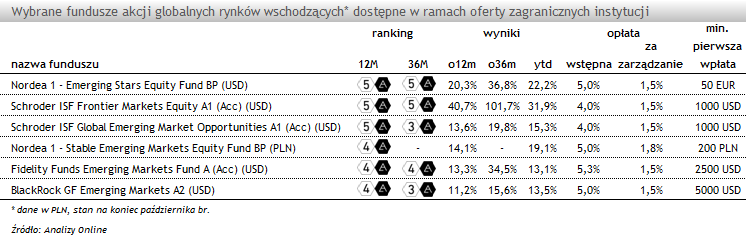

Klienci zainteresowani inwestycją w krajach rozwijających się, mogą skorzystać z oferty funduszy akcji globalnych rynków wschodzących. Strategie zagranicznych instytucji obarczone są opłatami manipulacyjnymi rzędu 4-5%, z kolei opłaty za zarządzanie wynoszą poniżej 2% w skali roku. W przypadku oferty krajowych TFI opłata wstępna jest nieco niższa (od 1,5% do ponad 5%), ale za to roczny koszt zarządzania, który ma większe znaczenie dla naszej inwestycji, jest wyższy i wynosi od 2% do 4%.

Różnice dotyczą także wysokości pierwszej wpłaty do funduszu. W przypadku oferty TFI, wystarczy od 100 do 1000 zł, z kolei w funduszach zagranicznych instytucji może przekraczać nawet 5000 USD. Ważna jest także kwestia ryzyka walutowego. Część funduszy zawiera zabezpieczone przed nim jednostki PLN-hedged lub niweluje ryzyko za pomocą instrumentów pochodnych, ale nie jest to regułą. W większości przypadków, wpływ na ostateczny wynik inwestycji będzie miała zmiana kursu złotego wobec dolara lub euro.

Polski inwestor ma do dyspozycji kilkanaście rozwiązań akcji globalnych rynków wschodzących oferowanych przez zagraniczne instytucje. Ze względu na całościowe podejście do Emerging Markets podstawowe różnice między funduszami widać już na etapie konstrukcji portfela. Zarządzający mają swoich faworytów wśród krajów, w których inwestują. Widać to również w gronie najlepiej ocenionych rozwiązań w rankingu Analiz Online.

Zarządzający Nordea 1 - Emerging Stars Equity Fund inwestują głównie w spółki notowane na giełdzie w Indiach i Tajwanie. Trzon portfela opiera się przede wszystkim na akcjach instytucji finansowych i firm z branży IT. Jest to zgodne z filozofią zarządzania funduszem, gdzie główną rolę mają odgrywać spółki nowoczesne, określane jako „gwiazdy jutra”. Nordea 1 - Emerging Stars Equity Fund na tle konkurencji wyróżnia się też niskim udziałem akcji firm notowanych na chińskiej giełdzie.

W czołówce grupy znalazły się jeszcze dwa produkty oferowane przez Schroders Investment Management. Jeden z nich - Schroder ISF Frontier Markets Equity wyróżnił się pod względem wyników (w PLN) w rocznym i trzyletnim okresie, jego jednostka wzrosła w tym czasie o odpowiednio +41% i +102%. Było to możliwe dzięki koncentracji na spółkach z najbardziej ryzykownych rynków granicznych (ang. Frontier Markets). Cechują się one jeszcze większą zmiennością niż giełdy rynków wschodzących. Do pozycji najbardziej przeważonych wobec benchmarku należały akcje firm ze Zjednoczonych Emiratów Arabskich, Arabii Saudyjskiej czy Kataru. W osiągnięciu świetnych wyników pomogło również umocnienie dolara wobec innych walut. Jednostka Schroder ISF Frontier Markets Equity w USD zyskała +28% w rok i +87% w trzy lata.

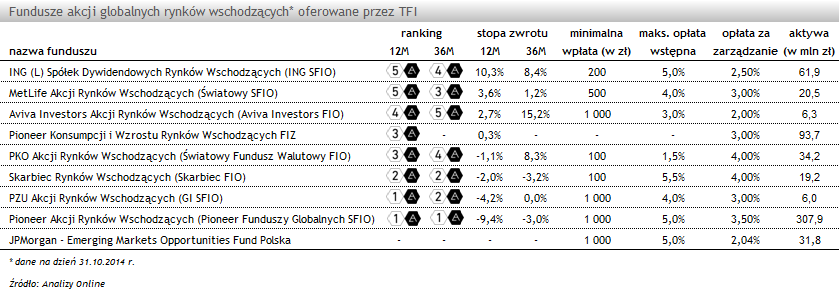

Zarządzający funduszami z oferty TFI lokują kapitał na rynkach wschodzących za pośrednictwem wybranych zagranicznych rozwiązań lub ETF-ów (funduszy replikujących konkretny indeks np. MSCI Emerging Markets). Wśród nich najwyższą oceną w 12-miesięcznym rankingu mogą pochwalić się ING (L) Spółek Dywidendowych Rynków Wschodzących (ING SFIO) oraz MetLife Akcji Rynków Wschodzących (Światowy SFIO).

Kamil Koprowicz

Analizy Online

Część zarządzających funduszami oczekuje końca słabszej passy i widzi duży potencjał w przyszłych notowaniach spółek z Emerging Markets. Allan Conway, szef zespołu akcji rynków wschodzących w Schroders, uważa, że w 2015 r. akcje spółek z tej części globu przyniosą wyższe stopy zwrotu niż te z parkietów państw rozwiniętych. Rynkom wschodzącym będzie sprzyjał przede wszystkim popyt wewnętrzny - bardzo silny w niektórych gospodarkach. Innym czynnikiem działającym na korzyść Emerging Markets może być poprawa sytuacji globalnej gospodarki.

Zarządzający funduszami BlackRock uważają z kolei, że ostatnia przecena na rynkach wschodzących tworzy okazje do zakupu akcji w długim terminie. Zdaniem ekspertów inwestorzy, którzy wycofywali się w ostatnich latach z giełd Emerging Markets, powinni stopniowo budować ekspozycję na te rynki. Najlepsze perspektywy widzą w krajach azjatyckich, szczególnie w Chinach.

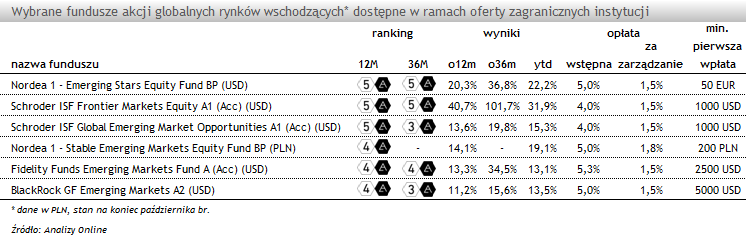

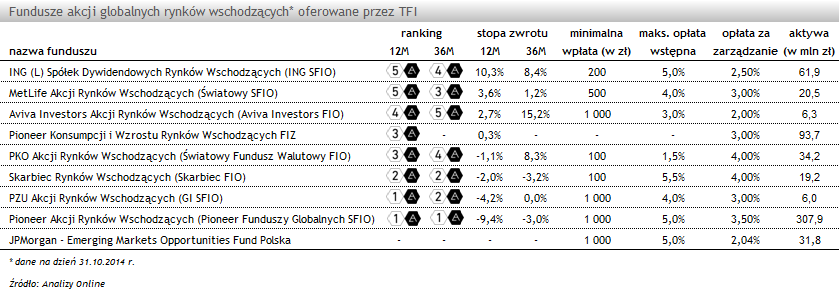

Klienci zainteresowani inwestycją w krajach rozwijających się, mogą skorzystać z oferty funduszy akcji globalnych rynków wschodzących. Strategie zagranicznych instytucji obarczone są opłatami manipulacyjnymi rzędu 4-5%, z kolei opłaty za zarządzanie wynoszą poniżej 2% w skali roku. W przypadku oferty krajowych TFI opłata wstępna jest nieco niższa (od 1,5% do ponad 5%), ale za to roczny koszt zarządzania, który ma większe znaczenie dla naszej inwestycji, jest wyższy i wynosi od 2% do 4%.

Różnice dotyczą także wysokości pierwszej wpłaty do funduszu. W przypadku oferty TFI, wystarczy od 100 do 1000 zł, z kolei w funduszach zagranicznych instytucji może przekraczać nawet 5000 USD. Ważna jest także kwestia ryzyka walutowego. Część funduszy zawiera zabezpieczone przed nim jednostki PLN-hedged lub niweluje ryzyko za pomocą instrumentów pochodnych, ale nie jest to regułą. W większości przypadków, wpływ na ostateczny wynik inwestycji będzie miała zmiana kursu złotego wobec dolara lub euro.

Polski inwestor ma do dyspozycji kilkanaście rozwiązań akcji globalnych rynków wschodzących oferowanych przez zagraniczne instytucje. Ze względu na całościowe podejście do Emerging Markets podstawowe różnice między funduszami widać już na etapie konstrukcji portfela. Zarządzający mają swoich faworytów wśród krajów, w których inwestują. Widać to również w gronie najlepiej ocenionych rozwiązań w rankingu Analiz Online.

Zarządzający Nordea 1 - Emerging Stars Equity Fund inwestują głównie w spółki notowane na giełdzie w Indiach i Tajwanie. Trzon portfela opiera się przede wszystkim na akcjach instytucji finansowych i firm z branży IT. Jest to zgodne z filozofią zarządzania funduszem, gdzie główną rolę mają odgrywać spółki nowoczesne, określane jako „gwiazdy jutra”. Nordea 1 - Emerging Stars Equity Fund na tle konkurencji wyróżnia się też niskim udziałem akcji firm notowanych na chińskiej giełdzie.

W czołówce grupy znalazły się jeszcze dwa produkty oferowane przez Schroders Investment Management. Jeden z nich - Schroder ISF Frontier Markets Equity wyróżnił się pod względem wyników (w PLN) w rocznym i trzyletnim okresie, jego jednostka wzrosła w tym czasie o odpowiednio +41% i +102%. Było to możliwe dzięki koncentracji na spółkach z najbardziej ryzykownych rynków granicznych (ang. Frontier Markets). Cechują się one jeszcze większą zmiennością niż giełdy rynków wschodzących. Do pozycji najbardziej przeważonych wobec benchmarku należały akcje firm ze Zjednoczonych Emiratów Arabskich, Arabii Saudyjskiej czy Kataru. W osiągnięciu świetnych wyników pomogło również umocnienie dolara wobec innych walut. Jednostka Schroder ISF Frontier Markets Equity w USD zyskała +28% w rok i +87% w trzy lata.

Zarządzający funduszami z oferty TFI lokują kapitał na rynkach wschodzących za pośrednictwem wybranych zagranicznych rozwiązań lub ETF-ów (funduszy replikujących konkretny indeks np. MSCI Emerging Markets). Wśród nich najwyższą oceną w 12-miesięcznym rankingu mogą pochwalić się ING (L) Spółek Dywidendowych Rynków Wschodzących (ING SFIO) oraz MetLife Akcji Rynków Wschodzących (Światowy SFIO).

Kamil Koprowicz

Analizy Online

Rynek funduszy

Tylko u nas

27.11.2014

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania