Struktura oszczędności gospodarstw domowych (czerwiec 2022)

Wartość oszczędności zgromadzonych przez gospodarstwa domowe w Polsce na koniec czerwca br. spadła poniżej 1,9 biliona złotych. To efekt kurczenia się ich przez pierwsze dwa kwartały tego roku, na tyle mocnego, że zniwelowało wzrost oszczędności z drugiej połowy 2021 roku i przyniosło ujemną dynamikę w skali roku. Pierwszy raz od ośmiu lat.

Oszczędności polskich gospodarstw domowych rosną praktycznie nieustannie, z większą lub mniejszą dynamiką, z krótkimi okresami spadkowymi. W przeszłości mieliśmy z takimi do czynienia (licząc w 12-miesięcznym horyzoncie) m.in. w okresie bessy z lat 2007-2008 oraz w 2014 roku, w którym oszczędności Polaków nadwyrężył transfer ponad połowy aktywów OFE do ZUS.

Tym razem, podobnie jak w okresie 2007-2008, negatywnie na naszych oszczędnościach odbiły się przede wszystkim spadki na rynkach finansowych, zarówno akcyjnych jak i dłużnych. W konsekwencji najmocniej spadły aktywa zgromadzone w instrumentach opartych w większym lub mniejszym stopniu na rynkach kapitałowych. Szacujemy, że w drugim kwartale tego roku oszczędności polskich gospodarstw domowych zmniejszyły się o ponad 50 mld zł, a w skali 12 miesięcy o ok. 20 mld zł.

Instrumenty kapitałowe straciły najwięcej, poza PPK

W drugim kwartale na wartości straciły niemal wszystkie kategorie aktywów kapitałowych będących w rękach polskich gospodarstw domowych, czyli akcje notowane, fundusze inwestycyjne, fundusze zagraniczne, UFK czy OFE. Najmocniej te ostatnie, z racji dużego zaangażowania w akcje polskie. W drugim kwartale indeks WIG stracił -17,5%, a aktywa zgromadzone w funduszach emerytalnych zmniejszyły się o 26 mld zł, czyli -15%. W przypadku funduszy oferowanych w ramach polis ubezpieczeniowych (UFK) spadek aktywów wyniósł -12% (ponad 5 mld zł), a funduszy inwestycyjnych (po wyłączeniu UFK opartych na funduszach) -11%, co odpowiada ponad 15 mld zł. W obu tych przypadkach to pokłosie zarówno spadków na rynkach kapitałowych, ale także znacznych umorzeń jednostek przez klientów.

Jedyną kategorią oszczędności kapitałowych, która oparła się spadkom, są PPK. W ich przypadku także mieliśmy do czynienia ze stratami (niemal wszystkie fundusze wypracowały ujemny wynik), jednak ich konstrukcja zakłada comiesięczny napływ składek od pracodawców i pracowników. W drugim kwartale aktywa zgromadzone w PPK wzrosły o 2% do 9,0 mld zł.

Detaliczne obligacje skarbowe wciąż na fali

Po przeciwnej stronie w drugim kwartale br. znalazły się obligacje detaliczne, które w tym roku cieszą się ogromną popularnością wśród klientów. A szczególnie w drugim kwartale. W czerwcu resort finansów wprowadził do sprzedaży nowy typ obligacji rocznych i dwuletnich opartych na stawce referencyjnej NBP oraz podwyższył oprocentowanie pozostałych papierów. Efekt był taki, że liczba chętnych na papiery pierwszy raz w historii przekroczyła 100 tysięcy osób, którzy wydali na nie łącznie 14,1 mld zł – czyli ponad 2,5-krotnie więcej, niż wynosił wcześniejszy rekord. W całym drugim kwartale sprzedaż przekroczyła 19 mld zł.

Dzięki temu, w trzy miesiące stan posiadania obligacji oszczędnościowych w rękach Polaków powiększył się o 11 mld zł do ponad 72 mld zł na koniec czerwca.

Sprawdź wrześniową ofertę obligacji detalicznych.

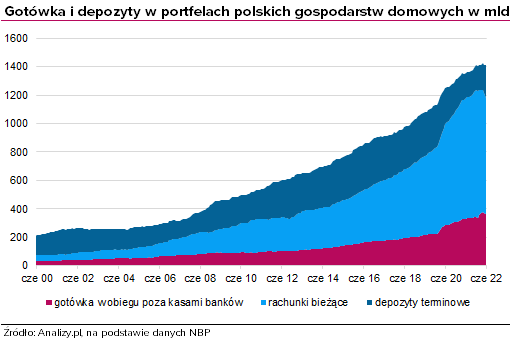

Mniej gotówki, więcej na lokatach

Kategorią oszczędności, która odnotowała spadek w II kwartale 2022 roku, była natomiast gotówka. Na koniec czerwca jej wartość w portfelach wyniosła 364 mld zł – o 9 mld zł mniej niż kwartał wcześniej. Trzeba jednak dodać, że w I kwartale wzrosła aż o 32 mld zł, na skutek paniki wywołanej wybuchem wojny w Ukrainie i wzrostem zapotrzebowania na gotówkę.

Jednocześnie zmniejszyły się oszczędności trzymane na nisko oprocentowanych rachunkach bieżących w bankach i SKOK-ach (ROR-ach i kontach oszczędnościowych) – w 3 miesiące o 46 mld zł do 818 mld zł na koniec czerwca. W dużej mierze środki te zostały przeniesione na lokaty terminowe, których wartość wzrosła o ponad 48 mld zł do 227 mld zł. Łącznie na kontach i lokatach trzymanych w bankach i SKOK-ach gospodarstwa domowe zgromadziły na koniec czerwca 1045 mld zł, co oznacza symboliczny wzrost (kwartalny) o 0,2%.

Wyszukaj najwyżej oprocentowane lokaty i konta oszczędnościowe.

Reklama

07.09.2022

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania