Jak obniżki stóp procentowych w USA i Europie mogą wpływać na rynki akcji?

Obniżki stóp procentowych zarówno w USA, jak i w Europie, mają duży wpływ na rynki akcji, jednak ich efekty są zróżnicowane w zależności od tego, czy towarzyszy im wzrost gospodarczy, czy spowolnienie.

W środę 18 września 2024 r. Fed rozpoczął cykl luzowania polityki monetarnej od obniżki stóp procentowych o 50 punktów bazowych, co było większym ruchem, niż oczekiwały rynki. Rynek zareagował pozytywnie, interpretując to jako działanie prewencyjne, mające na celu zapobieżenie dalszemu pogorszeniu sytuacji na rynku pracy. Ruch ten spowodował wzrost optymizmu na rynkach akcji, zarówno w USA, jak i w Europie, szczególnie wśród akcji cyklicznych i spółek wzrostowych. Jednak krótko po tej reakcji pozytywne nastroje zostały przyćmione słabymi danymi PMI z Europy, co doprowadziło do spadków na europejskich giełdach.

Reklama

- Inwestorzy odebrali to jako działanie prewencyjne mające na celu zapobieżenie dalszemu pogorszeniu się sytuacji na rynku pracy, a nie jako spóźnioną reakcję. Krzywa dochodowości USA dla obligacji 2-letnich i 10-letnich uległa spłaszczeniu, po raz pierwszy od 2022 roku przestała być odwrócona, a reakcje rynku były zgodne z optymizmem towarzyszącym tzw. "bear steepening": europejskie akcje wzrosły następnego dnia, prowadzone przez spółki cykliczne i wzrostowe. Jednak wzrost ten był krótkotrwały, ponieważ wskaźniki PMI dla strefy euro okazały się słabe w szacunkowych danych z września, opublikowanych w poniedziałek (23 września), co spowodowało, że europejskie akcje zniwelowały swoje zyski, ciągnięte w dół przez spółki cykliczne - zauważają analitycy Goldman Sachs.

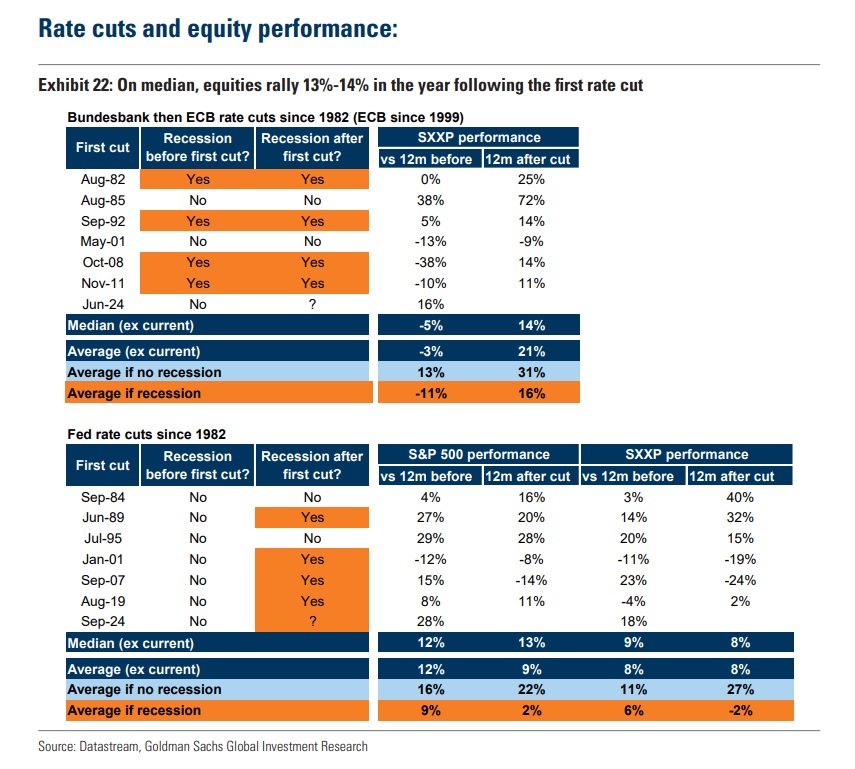

W raporcie przyjrzeli się poprzednim sześciu cyklom obniżek stóp procentowych w USA i Europie od 1982 roku i wskazali kilka wniosków.

Reakcje rynku na obniżki stóp w USA i Europie

Analiza Goldman Sachs wskazuje, że rynki akcji reagują na cięcia stóp procentowych różnie w zależności od tego, czy obniżkom towarzyszy recesja, czy nie. Na przykład w USA, w sytuacjach, gdy nie dochodziło do recesji po pierwszej obniżce stóp procentowych, S&P 500 zyskiwał średnio 22 proc. w ciągu kolejnych 12 miesięcy. W Europie, indeks STOXX Europe 600 osiągał jeszcze lepsze wyniki, zyskując średnio 27 proc. (ze średnim maksymalnym spadkiem o około 5 proc. dla obu indeksów). W przypadku cykli obniżek stóp przez EBC, indeks SXXP wzrasta o 31 proc., gdy nie ma recesji.

- Kiedy jednak występuje recesja, S&P 500 rośnie jedynie o 2 proc., a SXXP spada o 2 proc. w ciągu 12 miesięcy po pierwszej obniżce stóp przez Fed. Średnio, niezależnie od cykli polityki monetarnej, amerykańskie akcje wzrosły o 11 proc. w ciągu 12 miesięcy od 1982 roku, a europejskie akcje o 9 proc. - wskazują w raporcie analitycy Goldman Sachs.

Obecnie ekonomiści Goldman Sachs przypisują 20-proc. prawdopodobieństwo wystąpienia recesji w USA w ciągu najbliższych 12 miesięcy, co nie jest szczególnie wysokim wskaźnikiem na tle historycznym. Prawdopodobieństwo bezwarunkowe wynosi około 15 proc., ponieważ recesja występuje średnio co 7 lat.

- Choć nie oczekuje się recesji w Europie, prognozowany jest stosunkowo słaby wzrost gospodarczy oraz wzrost poniżej trendu w drugiej połowie 2024 roku. Europa stoi również przed znacznymi ryzykami: konsumpcja w Chinach nadal rozczarowuje, podczas gdy eksport pozostaje mocny, co stanowi netto negatywny czynnik dla Europy, biorąc pod uwagę duży udział eksportu do Chin. Dotyczy to także europejskich firm, takich jak chemiczne, które stają w obliczu większej konkurencji z kraju dotkniętego deflacją. Wydajność europejskich akcji jest nieco wyższa niż sugerują aktualne PMI, co czyni je podatnymi na dalsze pogorszenie aktywności gospodarczej. W poniedziałek wstępne odczyty PMI dla strefy euro za wrzesień były słabe w większości krajów europejskich - zauważają.

Kluczowym czynnikiem decydującym o reakcji rynku w Europie jest zatem perspektywa wzrostu gospodarczego, a nie same działania monetarne. Z kolei w USA bardziej liczy się kształtowanie się krzywej dochodowości, gdzie tzw. „bear steepening” (wzrost długoterminowych stóp procentowych) jest korzystniejszy dla rynku akcji.

- Najlepsze scenariusze mają miejsce, gdy rosną długoterminowe stopy procentowe (tzw. "bear steepening"), co zazwyczaj jest korzystne dla rynku akcji i spółek cyklicznych, ponieważ rynek wycenia poprawę gospodarczą w odpowiedzi na niższe stopy procentowe - wskazano.

W analizie Goldman Sachs zauważono, że akcje cykliczne, takie jak sektory motoryzacyjny, surowcowy czy bankowy, są na ogół słabsze w pierwszych sześciu miesiącach po obniżce stóp, nawet w przypadku braku recesji. Jeśli nie dochodzi do recesji, 12 miesięcy po pierwszej obniżce stóp akcje cykliczne przewyższają wyniki akcji defensywnych.

Wskazano także, że banki niekoniecznie tracą na wartości podczas cykli obniżek stóp procentowych, zwłaszcza w Europie. W sytuacjach, gdy nie ma recesji, banki zazwyczaj radzą sobie dobrze, co jest związane z pogłębieniem krzywej dochodowości, co z kolei pozytywnie wpływa na marże odsetkowe. Co więcej, spółki o dużym zadłużeniu, takie jak te z sektora nieruchomości czy odnawialnych źródeł energii, mogą skorzystać na niższych kosztach finansowania.

Pomimo pozytywnych prognoz, istnieją istotne ryzyka dla rynków europejskich. Goldman Sachs podkreśla, że niska dynamika wzrostu gospodarczego w Europie, w połączeniu z ryzykiem związanym z chińskim popytem na towary eksportowe, może negatywnie wpływać na niektóre sektory, takie jak chemiczny czy motoryzacyjny. Słabsze dane z Europy, takie jak niedawne PMI, mogą prowadzić do dalszej przeceny akcji, zwłaszcza tych najbardziej cyklicznych.

24.09.2024

Źródło: eamesBot / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania