Komentarz rynkowy Quercus TFI (listopad 2022)

Listopad był lepszy na rynkach finansowych niż można było zakładać. Jesteśmy pozytywnie nastawieni co do obligacji, zarówno skarbowych, jak i korporacyjnych

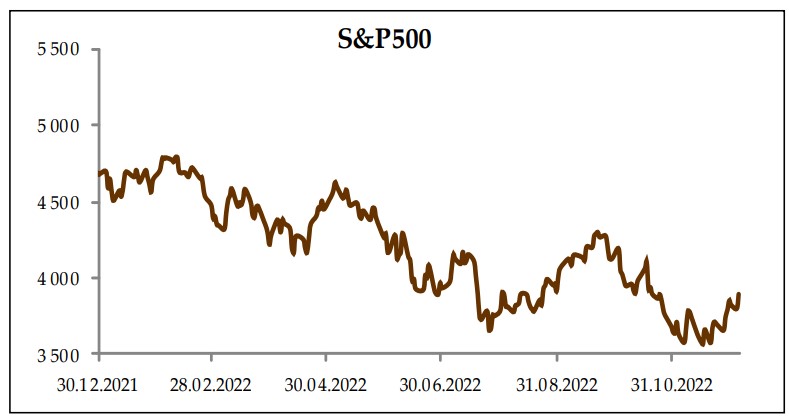

Rynki finansowe na świecie

Jedną z istotniejszych zmiennych ostatnich tygodni stanowi zmiana podejścia chińskiego rządu wobec epidemii COVID-19 i rozpoczęcie luzowania obostrzeń. Byłby to proces rozłożony w czasie i prawdopodobnie przebiegający nieliniowo z powodu pojawiania się lokalnych, tymczasowych ognisk choroby. Ożywienie gospodarcze w Chinach nigdy nie przebiega w oderwaniu od reszty świata i także tym razem można oczekiwać przede wszystkim impulsu inflacyjnego. Wsparcia gospodarce udzielą również chiński bank centralny oraz politbiuro, które zapowiedziały skupienie się na wzroście. W sytuacji, w której większość państw na świecie zmaga się z nadmiernym wzrostem cen, jest to poważny czynnik ryzyka w średnim i długim terminie.

Reklama

Problem inflacji narasta szczególnie w strefie euro. ECB ostrzega, że wspieranie popytu programami fiskalnymi stwarza ryzyka dla jego spotęgowania. Gospodarka eurostrefy obecnie funkcjonuje w warunkach inflacji o 8 punktów procentowych powyżej 2-proc. celu, przyspieszającej dynamiki płac oraz rekordowo niskiego bezrobocia (6,5%). Nie jest więc konieczne kontynuowanie ekstremalnie ekspansywnej polityki pieniężnej i wsparcia fiskalnego. Rada Prezesów ECB zdaje sobie z tego sprawę i stąd rozważane jest przesunięcie rozpoczęcie zmniejszania bilansu (Quantitative Tightening) na 1 kwartał 2023. Trudno więc oczekiwać, aby inwestorzy zaobserwowali szczyt zmienności na europejskim rynku obligacji w kończącym się roku.

W przypadku USA dylematy polityki pieniężnej wynikają z bardziej zaawansowanej fazy cyklu podwyżek stóp niż po drugiej stronie Atlantyku. Sektor przetwórczy wysyła już trudną do zignorowania liczbę sygnałów ostrzegawczych przed recesją. Sytuację komplikuje jednak bardzo dobra kondycja sektora usług zobrazowana przez wysoki odczyt indeksu ISM PMI (56,5 pkt.) oraz dane z rynku pracy wskazujące na wysoki popyt na pracę idący w parze z podwyższoną dynamiką płac. Stąd niepewność co do docelowego poziomu stóp, o której mowa w notatkach z posiedzenia FOMC z początku listopada, trudno je interpretować jako złagodzenie retoryki. Skutkiem tego krzywa rentowności w sektorze do 2 lat zdaje się być „przyspawana” do stopy Fedu. Oznacza to, że inwestorom brak na razie argumentów, aby kontestować konieczność dalszego zacieśniania polityki, nawet w mniejszych niż dotychczas krokach.

Polska – makroekonomia i rynek dłużny

W listopadzie GUS tradycyjnie opublikował dynamikę wzrostu gospodarczego Polski za III kwartał br. Według danych wzrost gospodarczy wyniósł 3,6% r./r., czyli nieco więcej niż szybki szacunek na poziomie 3,5% r./r. i konsensus prognoz w wysokości 3,0% r./r. To jednak wyraźne wyhamowanie względem poprzedniego kwartału, kiedy wzrost PKB sięgnął 5,8% r./r. Struktura PKB wskazuje na wyraźne hamowanie popytu krajowego, pomijając zapasy, których dodatni wkład do PKB wyniósł 2,2 pkt proc.

Wyraźnie obniżyła się natomiast dynamika konsumpcji prywatnej, która wyniosła w minionym kwartale zaledwie 0,9% r./r., wobec wzrostu o 6,4% r./r. w II kwartale br. Uporczywie wysoka inflacja oraz wysokie stopy procentowe negatywnie wpływają na konsumpcję prywatną.

Z miesięcznych danych słabiej zaprezentowała się produkcja sprzedana przemysłu, której dynamika wyniosła +6,8% r./r. (poprzednio +9,8%), poniżej konsensusu na poziomie ok. 8,0% r./r. Również sprzedaż detaliczna zwolniła mocniej od oczekiwań, odnotowując wynik +0,7% wobec +4,1% r./r. poprzednio. W tym przypadku konsensus zakładał dynamikę na poziomie 3,1% r./r. Słabość była widoczna w wielu sektorach. W pierwszej połowie roku konsumpcja była finansowana poprzez zmniejszenie stopy oszczędności, ale ta spadła już prawie do zera i nie ma miejsca na dalszy ruch w dół.

Na rynku pracy stopa bezrobocia utrzymała się na niskim poziomie 5,1%. Zatrudnienie w sektorze przedsiębiorstw wzrosło o 2,4% (nieznacznie powyżej poziomu z poprzedniego miesiąca 2,3% r./r.), a przeciętne wynagrodzenie brutto w sektorze przedsiębiorstw wzrosło o 13,0% r./r. wobec oczekiwań na poziomie 14,2%.

Wstępny odczyt inflacji CPI wykazał niespodziewany spadek cen i wyniósł 17,4% r./r., poniżej oczekiwań rynkowych. Obniżeniu się presji inflacyjnej sprzyjały paliwa, których ceny odznaczają się w ostatnich miesiącach dużą zmiennością z tendencją spadkową. Z kolei inflację w górę dalej ciągną ceny żywności i napojów bezalkoholowych. W porównaniu do ubiegłego roku żywność jest już droższa o ponad 22%.

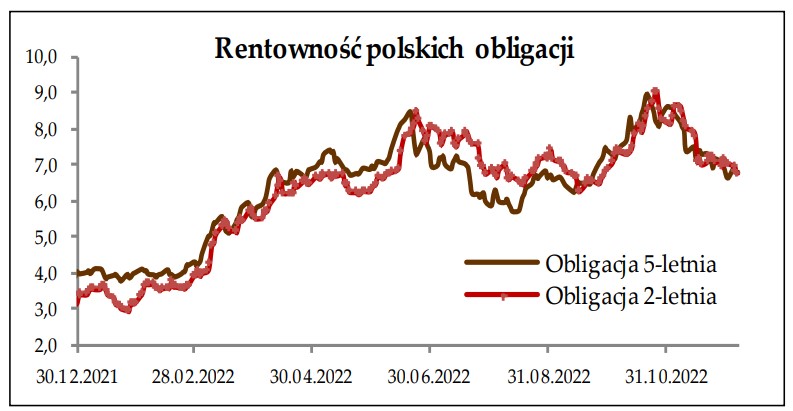

W trendzie rosnącym pozostaje także inflacja bazowa. Po raz kolejny RPP zdecydowała o pozostawieniu stóp na dotychczasowym poziomie (główna stopa wynosi 6,75%) – to już trzecie posiedzenie Rady bez zmiany stóp proc. Po ostatnim spadku inflacji CPI oraz słabej strukturze PKB w III kwartale, Rada miała kolejne argumenty za utrzymaniem stóp procentowych bez zmian, aby ocenić efekty dotychczasowych podwyżek, zwłaszcza w kontekście stabilnych notowań złotego.

Notowania polskich obligacji skarbowych istotnie zyskały na wartości w ujęciu m./m. w każdym segmencie krzywej dochodowości. Pozytywne zaskoczenie ze strony inflacji, słabsze dane makroekonomiczne oraz dobre zachowanie się rynków bazowych wygenerowały mocne odbicie w notowaniach. Dochodowości papierów na koniec listopada wynosiły odpowiednio: (OK0724) 7,19% wobec 8,77% na koniec października, (DS0726) 7,04% wobec 8,75% oraz (DS0432) 6,58% wobec 8,34%.

Notowania złotego zyskały na wartości wobec głównych walut. Kursy wynosiły odpowiednio: EUR/PLN 4,67 vs 4,72 i USD/PLN 4,53 vs 4,77.

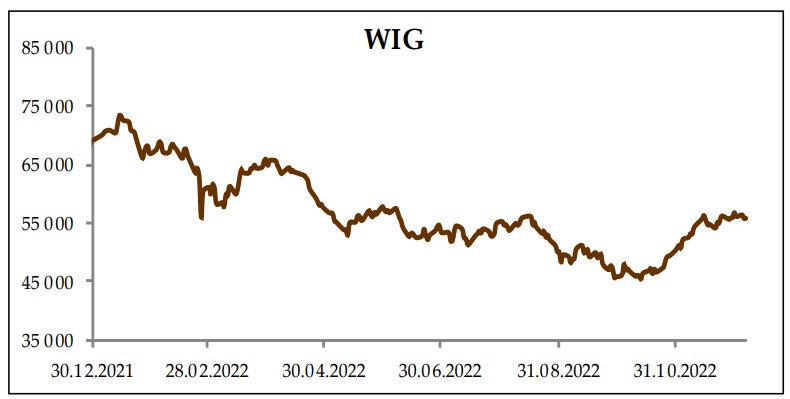

Polska – rynek akcji

Listopad upłynął pod znakiem widocznej kontynuacji poprawy sytuacji na rynkach akcji. Głównym powodem były nadzieje na zakończenie podwyżek stóp procentowych przez Fed w perspektywie kilku najbliższych miesięcy (prawdopodobnie na poziomie 5%). Indeks WIG wzrósł w listopadzie o ponad 11% i powrócił w okolice 55 tys. punktów, zmniejszając stratę od początku roku do 19,1%. Z blue chips w br. najlepiej zaprezentował się JSW (aż +72%), a najgorzej: CCC (- 64%), Cyfrowy (-43%) i Allegro (-43%).

Indeks WIG20 w listopadzie wzrósł o ponad 13% do poziomu około 1800 punktów. Bardzo sprzyjające dla krajowego rynku akcji było zachowanie rodzimych obligacji skarbowych, gdzie mieliśmy do czynienia z silnymi spadkami rentowności, między innymi dzięki niższemu od oczekiwań odczytowi inflacji za listopad.

Za nami spektakularne odbicie krajowych indeksów giełdowych. Indeks WIG20 w ciągu zaledwie półtora miesiąca wzrósł od dołków o ponad 30%. Tak spektakularnych wzrostów nie było na naszym rynku już dawno. Pojawia się naturalnie pytanie, czy to już początek nowego trendu wzrostowego, czy może klasyczne silne odbicie w bessie, tzw. bear market rally. Argumenty można znaleźć zarówno za jednym, jak i za drugim scenariuszem. Na plus działają niskie wyceny krajowych spółek giełdowych; na minus fakt, iż bessa trwa na razie trzynaście miesięcy, a szczyt inflacji i dołek odczytów PKB dopiero prawdopodobnie przed nami. Powyższe nakazuje być ciągle ostrożnym, natomiast skala tego ostatniego odbicia rynku akcji może być dobrym prognostykiem tego, co może nas czekać w przypadku, kiedy na dobre rozpocznie się rzeczywisty trend wzrostowy.

08.12.2022

Źródło: Gsign76/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania