Pekao TFI: czym grozi trzymanie pieniędzy „w skarpecie”?

Kim jest cichy złodziej, który sprawia, że trzymana przez nas w domu gotówka systematycznie znika? I co zrobić, żeby temu zapobiec? Prezes Pekao TFI, tłumaczy dlaczego inwestowanie powinno być, jak oglądanie schnącej farby lub rosnącej trawy

Natura nie znosi próżni

Zarówno w biznesie, jak i w życiu. Kiedy coś się kończy – to automatycznie pojawia się coś nowego. Marzec przejdzie do historii jako miesiąc, w którym emocje całkowicie zawładnęły inwestorami. Najpierw wielu z nich sprzedawało swoje walory i rynki straciły ok. 30%. Później wielu z nich rzuciło się do inwestowania i tym samym rynki gwałtownie wzrosły. W marcu mieliśmy nie tylko dynamiczne ruchy na giełdach, ale także w bankomatach. Wielu Polaków postanowiło ulokować pieniądze „w skarpetach”. Zrezygnowali z depozytów, funduszy inwestycyjnych, czekając na przysłowiowy koniec świata.

Reklama

Zapomnieli jednak o ikonicznych słowach znanego amerykańskiego ekonomisty Paula Samuelsona słynącego z tzw. teorii dobrobytu, czyli że „inwestowanie powinno być jak oglądanie schnącej farby lub rosnącej trawy”.

Pieniądze na „czarną godzinę”

Oczywiście w sytuacji kryzysu wypłacanie pieniędzy z banku i wkładanie do przysłowiowej „skarpety” wydaje się mieć sens - przynajmniej psychologiczny. To pieniądze na „czarną godzinę”. Trzymając je w domu mamy złudne poczucie wpływu na naszą finansową przyszłość.

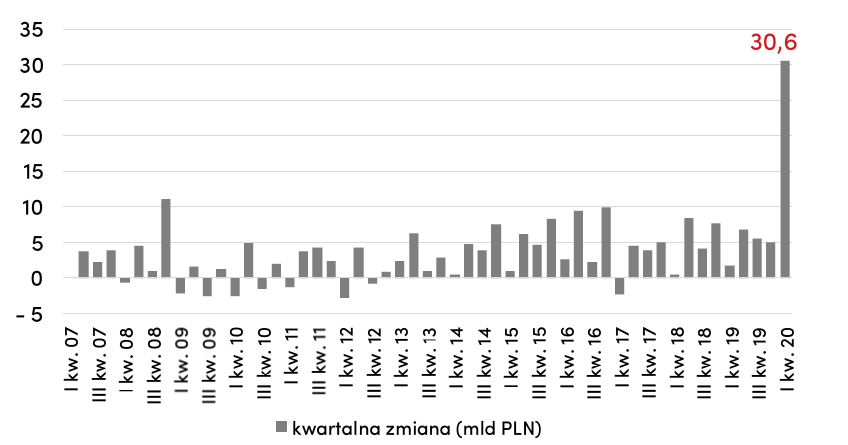

Wykres 1. W pierwszym kwartale 2020 r. wypłaciliśmy 30 mld złotych z bankomatów i w okienkach bankowych najwięcej od dekady. To 50% więcej, niż w całym 2019 roku.

Źródło: Opracowanie własne Pekao TFI, na podstawie danych z NBP

W sumie w I kwartale 2020 r. wypłaciliśmy z bankomatów i w okienkach bankowych około 30 mld złotych. To 50% więcej niż w całym 2019 roku. I najwięcej od kiedy dostępne są dane. Dodatkowo ponad 20 mld złotych klienci wypłacili z funduszy inwestycyjnych a najwięcej z tych, które inwestują w obligacje. Czy ci, którzy wypłacili swoje pieniądze z banków i wycofali giełdy zrobili dobrze? Czas pokaże.

Czego może uczyć nas doświadczenie i przeszłość?

Po pierwsze - trzymanie fizycznej gotówki w domu to większe ryzyko, niż utrzymywanie pieniędzy na rachunku w dobrze dokapitalizowanym banku. I nie chodzi tylko o ryzyko kradzieży, czy zagubienia gotówki, ale nawet po prostu o samego wirusa. WHO, Bank Anglii, Korea, Chiny - wszyscy zachęcają do korzystania z kart, płatności zbliżeniowych, a nie z gotówki. Banknoty mogą być jednym ze sposobów, w jaki wirus się rozprzestrzenia. A niewielu z nas ma w domu ultrafioletowe lampy służące do dezynfekcji pieniędzy.

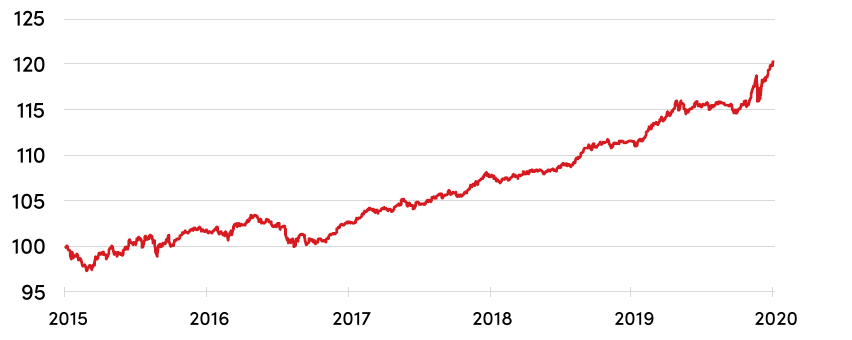

Po drugie - inflacja. Dzisiaj wynosi ponad 4%, więc trzymanie środków bezczynnie w domu, czy na niskooprocentowanym depozycie, może oznaczać utratę ich siły nabywczej. Inaczej mówiąc – przy obecnej inflacji - za 100 złotych dzisiaj mogę kupić mniej, niż za te same 100 złotych rok temu. Wysoka inflacja to problem nie tylko Polaków, np. Węgrzy, czy Czesi również się z nią zmagają.

Wykres 2. Inflacja w Polsce za okres ostatnich 10 lat.

Źródło: Opracowanie własne Pekao TFI, na podstawie danych z NBP i GUS.

Inflacja to taki cichy złodziej, którego nie widzimy, ale który sprawia, że gotówka trzymana w domu powoli, ale systematycznie znika. Jaką mamy więc alternatywę do trzymania pieniędzy w przysłowiowej „skarpecie”, jeśli nie chcemy za dużo ryzykować, ale jednocześnie nie chcemy tracić tego co już mamy? Wiadomo przecież od zawsze, że „pieniądz robi pieniądz”, a pieniądz „skarpetkowy” na pewno nie da zarobić.

Obligacje skarbowe

Jednym z rozwiązań jest lokowanie pieniędzy w obligacje skarbowe. W łatwy sposób można uzyskać do nich dostęp np. nabywając jednostki uczestnictwa funduszy inwestycyjnych. Co prawda wówczas wartość naszych środków podlega wahaniom, dziś nawet 1-3 procentowym, ale za to daje znacznie większą nadzieję na utrzymanie siły nabywczej posiadanych pieniędzy w horyzoncie roku i dłużej.

Wykres 3. Indeks polskich obligacji skarbowych (FTSE Poland Government Bond Index).

Źródło: Opracowanie własne Pekao TFI na podst. danych z serwisu Bloomberg

Obligacje to czysta matematyka, w szczególności te emitowane przez kraje – czyli obligacje skarbowe. Jeśli kraj jest wiarygodny, wypłacalny – to jest relatywnie niewielkie ryzyko niewypłacalności emitenta i straty kapitału. Przy inflacji w wysokości 4%, trzymane w domu 1000 PLN po 2 latach realnie warte będzie 925 PLN, czyli wartość nabywcza tych 1000 złotych spadnie.

Jeśli jednak te same 1000 PLN zainwestujemy na te same 2 lata np. w obligacje skarbowe to po tym czasie, przy przedstawionych założeniach, nie tylko odzyskamy ten tysiąc, ale zyskamy też odsetki, które wynikają z konstrukcji obligacji.

Co to oznacza dla nas?

Przechowywanie pieniędzy w domu daje nam złudne poczucie wpływu na naszą finansową przyszłość i przy występowaniu inflacji daje pewność straty. Trzymanie pieniędzy w obligacjach lub funduszach inwestujących w obligacje może czasami zwiększać dyskomfort psychiczny, z uwagi na górki i dołki, ale daje nam szansę, że nie stracimy na samej inflacji.

Tym bardziej, że jak wiemy i natura i biznes nie znoszą próżni – po zakończeniu kryzysu i pandemii wszystko powinno wrócić do normalności, czyli wartość zainwestowanych pieniędzy będzie rosła - jak przysłowiowa trawa Paula Samuelsona. Bo on dobrze rozumiał, że to pieniądz robi pieniądz.

Zobacz również: Prezes Pekao TFI o inflacji i o tym, dlaczego nie warto trzymać pieniędzy w skarpecie.

29.04.2020

Źródło: Shutterstock.com / Evgeniya369

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania