Dywersyfikacja jeszcze nie umarła

Choć można byłoby obecnie wątpić w jej skuteczność, dywersyfikacja nie umarła. Co więcej, w dzisiejszym otoczeniu geopolitycznym i rynkowym nabiera jeszcze większego znaczenia. Jedno się jednak przez 3 dekady zmieniło: dywersyfikować jest dziś o wiele łatwiej.

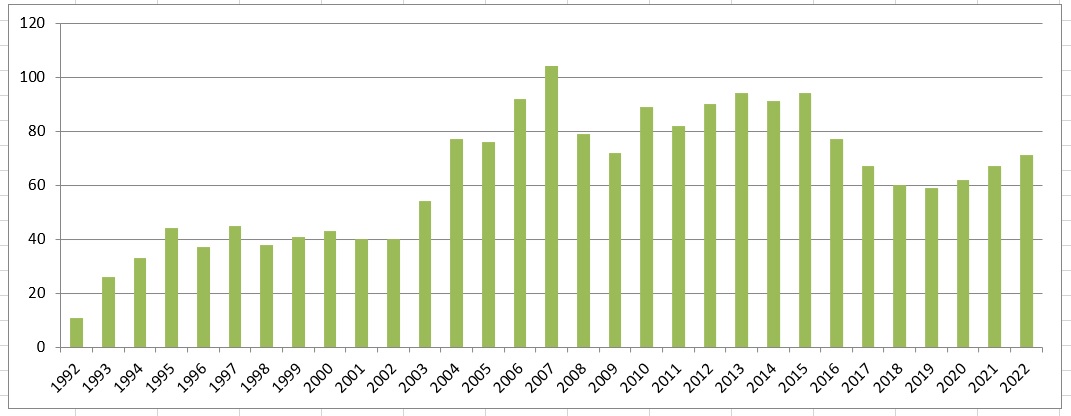

W 1992 roku Pioneer Pierwszy Polski Fundusz Powierniczy, czyli dzisiejszy Pekao Zrównoważony miał w portfelu mniej niż 20 pozycji. Składały się na to akcje zaledwie kilku spółek notowanych w tamtym czasie na warszawskiej giełdzie, m.in. Wedel, Elektrim czy dzisiejszy mBank (dawniej BRE Bank). Podobnie było u rywali. Pod koniec 1997 r., gdy na rynku funkcjonowało już 5 funduszy zrównoważonych, w skład ich portfeli wchodziło przeciętnie 45 pozycji. To pokazuje, jak trudno było o dywersyfikację, gdy krajowy rynek kapitałowy dopiero raczkował. Wystarczy powiedzieć, że pierwsza polska obligacja korporacyjna pojawiła się w portfelu krajowego funduszu dopiero w 1996 r. Prekursorem był fundusz Pioneer Wierzycielskich Papierów Wartościowych, który dziś działa pod nazwą Pekao Obligacji Plus. Papiery zagranicznych firm zaczęły pojawiać się w funduszach jeszcze później, bo dopiero w 2001 r.

Reklama

Obecnie portfel najstarszego w Polsce funduszu inwestycyjnego zbudowany jest z przynajmniej 200 składników, w tym z akcji około 90 krajowych i zagranicznych spółek, a także z różnego rodzaju papierów dłużnych, nie tylko skarbowych, ale też korporacyjnych. Zmiany zaszły też u innych. Dziś fundusze zrównoważone mają w portfelu średnio ponad 70 pozycji.

Samo Pekao TFI oferuje obecnie niemal 50 produktów inwestujących w przeróżnych zakątkach globu. Cały rynek to z kolei łącznie ponad 1300 krajowych funduszy otwartych i zamkniętych (akcyjnych, mieszanych, obligacyjnych, surowcowych), których aktywa warte są 265 mld zł. Możliwości dywersyfikacji znacząco się zatem przez te 3 dekady zwiększyły.

Średnia liczba składników w portfelach funduszy zrównoważonych

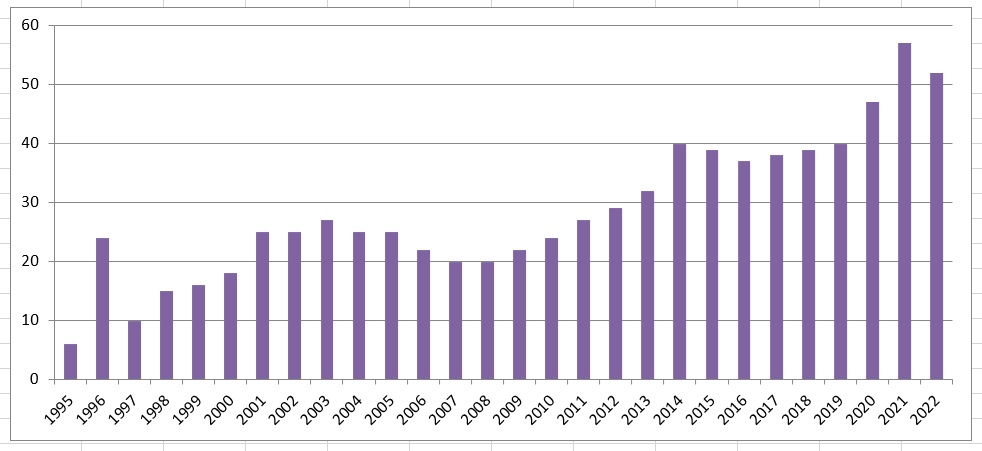

Średnia liczba składników w portfelach funduszy dłużnych

Umarł król, niech żyje król

Można jednak dziś w skuteczność dywersyfikacji wątpić, bo gdzie nie spojrzeć, tam spadki. Indeks WIG stracił w tym roku już 30 proc., amerykański S&P500 zanurkował w tym czasie o ponad 20 proc., tracą też giełdy w Europie Zachodniej. W tym czasie rentowności obligacji skarbowych europejskich i amerykańskich pięły się w górę (ceny spadały), a taniało złoto.

- Zdarzyło nam się już w tym roku kilkukrotnie słyszeć, że dywersyfikacja nie ma sensu, bo nie działa, kiedy najbardziej jej potrzebujemy. Na pierwszy rzut oka tegoroczne wyniki inwestycyjne wielu klas aktywów zdają się przeczyć zasadności dywersyfikowania swoich inwestycji. Akcje globalne przeceniły się o około 20 proc. Wszelkiej maści obligacje notowane na rynkach, zamiast zapewnić przeciwwagę dla spadających akcji, same zaliczyły obsunięcie cen o kilkanaście procent. Na minusie są też złoto (wyrażone w USD) i globalne trusty nieruchomościowe. Na plusie trzymają się jeszcze ceny nieruchomości w Polsce, ale wydaje się tylko kwestią czasu, gdy załamanie na rynku kredytów hipotecznych odbije się na tej klasie aktywów – uważa Maciej Pielok, CFA, dyrektor ds. strategii inwestycyjnej Pekao TFI.

Notowania indeksu polskich obligacji skarbowych TBSP na tle indeksu akcji WIG za ostatnie 12 miesięcy

Takie sytuacje na rynkach zdarzają się jednak niezwykle rzadko, tak jak rzadko mamy do czynienia najpierw z pandemią, a potem wojną i jej bolesnymi konsekwencjami społecznymi i ekonomicznymi w postaci wysokiej inflacji, podwyżek stóp procentowych, kryzysu energetycznego i wreszcie recesji. Wystarczy powiedzieć, że wskaźnik CPI w Polsce wynosi 16 proc. W strefie euro z kolei inflacja przekracza 9 proc. i jest na rekordowym poziomie, podobnie zresztą jak w USA. To zmusiło banki centralne do zaostrzania polityki monetarnej. Jedynie nad Wisłą stopy procentowe wzrosły już 11 razy, z poziomu 0,1 proc. do 6,75 proc. Także w USA i strefie euro polityka monetarna jest zacieśniana, co psuje nastroje nie tylko na rynku obligacji, ale również akcji. Nad Europą wisi dodatkowo widmo kryzysu energetycznego i recesji, co jedynie potęguje minorowe nastroje. W takich warunkach można stracić wiarę w dywersyfikację. Byłoby to jednak największym grzechem inwestora.

- Okresy jednoczesnych spadków notowań wielu klas aktywów bywały relatywnie krótkie. Zazwyczaj powodował je silny szok zewnętrzny (bądź sekwencja szoków), do którego rynki i gospodarki sprawnie się dostosowywały. Stąd pół roku jednoczesnych spadków cen akcji i obligacji to zwyczajnie zbyt krótki okres, by mówić o śmierci dywersyfikacji – przekonuje Maciej Pielok i dodaje, że nawet w tak trudnych warunkach rynkowych jak dzisiejsze, są aktywa, których notowania od początku roku są na plusie.

- To przede wszystkim surowce. Co prawda z założenia powinny one być niszowym składnikiem w portfelach inwestycyjnych, ale jednak nawet niewielki ich udział pozwoliłby już w tym roku nieco zamortyzować straty inwestycyjne. Trzymanie się zasady dywersyfikowania portfela inwestycyjnego o różne klasy aktywów pozwoliłoby skorzystać z surowcowego zrywu. Niestety mało inwestorów sięgnęło po surowce, ponieważ od dekady były one w bessie i zniechęcały swoimi wynikami – zauważa Maciej Pielok.

Notowania indeksu akcji amerykańskich S&P500 na tle indeksu surowców CRB Commodity za 12 miesięcy

Home bias powoli odchodzi do lamusa

Nominalnie rzeczywiście niewielu inwestorów skorzystało ze wzrostu surowców energetycznych czy rolnych, bo aktywa funduszy inwestujących na tym rynku na koniec lipca tego roku wynosiły niecałe 4 mld zł. Jest to jednak i tak znacznie więcej niż jeszcze np. dekadę temu. Wówczas w ich portfelach zgromadzone było łącznie zaledwie nieco ponad 0,5 mld zł. To jednak kropla w morzu… depozytów. Z danych na koniec czerwca wynika bowiem, że na rachunkach bieżących i lokatach Polacy trzymają ponad 1 bln zł. To więcej niż połowa wszystkich oszczędności zgromadzonych przez gospodarstwa domowe. Niezmiennie rodacy kochają też obligacje detaliczne. Jedynie w drugim kwartale tego roku ich sprzedaż przekroczyła 19 mld zł. Na koniec czerwca Polacy posiadali w portfelach papiery skarbowe warte łącznie 72 mld zł.

To pokazuje, że home bias, a więc preferowanie lokalnych aktywów kosztem tych zagranicznych, wciąż jest naszą piętą achillesową. Równocześnie widać jednak coraz większą skłonność Polaków do inwestowania poza granicami naszego kraju. Wystarczy spojrzeć na napływy do TFI. Od stycznia 2020 r. do funduszy akcji zagranicznych inwestorzy wpłacili na czysto niemal 5 mld zł. W tym samym czasie z funduszy akcji polskich wypłacili 1,3 mld zł. Dziś, kiedy WIG jest najsłabszym indeksem akcji na świecie, za naszą wschodnią granicą toczy się wojna, a kryzys energetyczny poważnie zagraża gospodarce, odchodzenie od home bias może jeszcze bardziej przybrać na sile.

- Po lutym bieżącego roku chyba nikogo nie trzeba przekonywać co do zasadności lokowania swoich pieniędzy również za granicą. Wojna w Ukrainie była kubłem zimnej wody na poczucie bezpieczeństwa inwestorów w Polsce, ale i szerzej w Europie. Odważymy się powiedzieć, że w kilka miesięcy potrzeba globalnego inwestowania nasiliła się w głowach inwestorów bardziej, niż przez całą ostatnią dekadę edukowania ich o zaletach „wychodzenia” na rynki zagraniczne - mówi Maciej Pielok.

Polacy przekonują się też do inwestycji w walutach obcych, co również ma w obecnym otoczeniu korzystny wpływ na nasze inwestycje. Złoty tanieje bowiem do euro i dolara.

- Jeśli ktoś inwestuje za granicą w dolarze i nie zabezpiecza ryzyka walutowego, to wynik takiej inwestycji zależy także od zmiany kursu USD/PLN. W tym roku dolar umocnił się już o ponad 20 proc. do złotego i w niezabezpieczonych portfelach okazał się bardzo skutecznym stabilizatorem wyniku. Jesteśmy zwolennikami mieszania w portfelach inwestycyjnych zarówno strategii zabezpieczonych, jak i niezabezpieczonych walutowo - mówi Maciej Pielok.

Notowania pary walutowej USD/PLN za ostatnie 12 miesięcy

Dywersyfikacja skutkuje w długim terminie

Zasadą długoterminowego inwestowania powinno być maksymalizowanie zysku przy danym poziomie ryzyka lub uzyskanie określonego dochodu przy minimalnym ryzyku. Tylko dywersyfikacja pozwala te warunki spełnić. Portfel zbudowany z polskich akcji zawsze będzie bardziej ryzykowny niż portfel, który zawiera papiery udziałowe z różnych regionów świata. Dywersyfikując swoje inwestycje obniżamy wprawdzie oczekiwaną stopę zwrotu, ale również znacząco zmniejszamy ryzyko poniesienia dużych strat.

- Dywersyfikacja z definicji oznacza, że zawsze będzie jakieś aktywo, które lepiej zachowuje się od całości naszego portfela. Także w myśl tej idei, do naszego portfela powinny trafiać również te klasy aktywów, które nie mają obecnie dobrej passy. Dywersyfikacja nie jest dla tych, którzy chcą trafić w najlepszą inwestycję. Raczej jest to pomysł dla osób, które zrozumiały, że nikt nie potrafi przewidzieć co inwestycyjnie będzie na pierwszym miejscu w przyszłości. Dywersyfikacja to więc obstawienie wielu różnych scenariuszy – wyjaśnia Maciej Pielok.

Dlatego w dobrze zdywersyfikowanym portfelu powinno znaleźć się miejsce zarówno na akcje z różnych stron świata i sektorów, ale też obligacje korporacyjne jak i skarbowe, a także surowce przemysłowe oraz złoto, czy srebro. O korzyściach możemy natomiast rozmawiać w długim terminie. Wówczas liczby powiedzą więcej niż tysiąc słów. Przez ostatnią dekadę krajowy indeks WIG wzrósł o 10 proc., podczas gdy w tym czasie amerykański S&P500 zwyżkował o… 150 proc.

- Dywersyfikacja to także rozkładanie inwestycji w czasie. To jest nic innego jak uśrednianie cen zakupu czy sprzedaży poprzez rozłożenie swoich transakcji na transze. Takie podejście ogranicza ryzyko, że kupując trafimy w, potocznie mówiąc, „górkę”, a sprzedając w „dołek” notowań – wskazuje Maciej Pielok.

Jego zdaniem, rozłożenie inwestycji w czasie pozwala też oswoić się z emocjami i przeciągnąć je na swoją stronę, tak by były sprzymierzeńcem, a nie przeciwnikiem w efektywnym inwestowaniu.

- Przykładowo, kupując kolejną transzę akcji można wręcz cieszyć się ze spadków na giełdach – nabywamy coś taniej. Trudniej o takie nastawienie, gdy całą kwotę zainwestujemy na raz. I tu pojawia się ostatni bardzo ważny element skutecznej dywersyfikacji – cierpliwość. Dywersyfikacja, tak zresztą jak wiele mechanizmów w świecie inwestycji, potrzebuje czasu, żeby pokazać swoje zalety. Stąd koniecznie należy mieć ciągle z tyłu głowy swój horyzont inwestycyjny i starać się przy nim wytrwać – dodaje Maciej Pielok.

26.09.2022

Źródło: ismagination / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania