Spółki, w których OFE są o włos od przekroczenia progu 5%

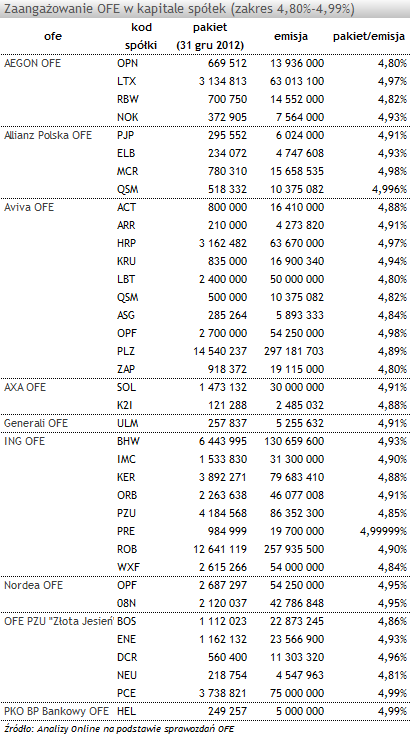

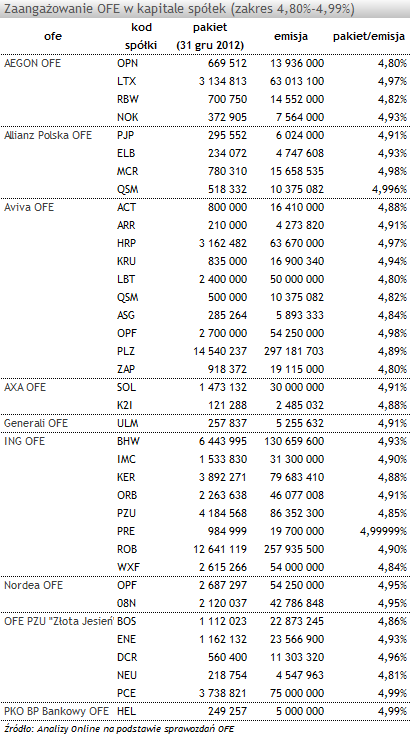

Coroczna publikacja sprawozdań otwartych funduszy emerytalnych to istna kopalnia unikalnej wiedzy na temat sentymentu zarządzających wobec pojedynczych papierów. Na co dzień jednym źródłem informacji o zmianach zaangażowania OFE w akcjonariacie spółek są komunikaty wynikające z obowiązków informacyjnych, związane z przekraczaniem stosownych progów. Od czasu do czasu obserwujemy fale komunikatów sugerujących poprawę sentymentu do inwestowania ze strony OFE, czy funduszy inwestycyjnych. Wnikliwa analiza danych pokazuje jednak, że przekroczenie progu to często konsekwencja nabycia relatywnie małego pakietu akcji, który dołączony do zakumulowanych wcześniej papierów skutkuje obowiązkiem informacyjnym. Korzystając z opublikowanych niedawno sprawozdań postanowiliśmy się przyjrzeć istotnym, ale niewidocznym dla przeciętnego inwestora pakietom, pracującym na nasze przyszłe emerytury. Aby ograniczyć spektrum możliwości, na potrzeby tego materiału podprogowość zdefiniowaliśmy jako zaangażowanie w kapitale spółki w przedziale 4,80%-4,999%. Dopuszczamy przy tym pewne uproszczenie, kierując się liczbą wyemitowanych akcji, a nie liczbą głosów, która w przypadku akcji uprzywilejowanych może być wyższa.

Wyodrębniliśmy w ten sposób 37 pozycji dotyczących 35 emitentów z portfeli 9 otwartych funduszy emerytalnych. Wśród spółek znajdziemy 11 przedstawicieli sektora finansowego i 8 reprezentantów sektora consumer discretionary. Przemysł i IT mają po 5 reprezentantów, cztery spółki prowadzą działalność w segmencie dóbr konsumpcyjnych pierwszej potrzeby. Ponieważ trudno omówić wszystkie przypadki, skupimy się na tych naszym zdaniem najważniejszych.

Wysokie, choć ‘podprogowe’ zaangażowanie więcej niż jednego OFE dotyczy jedynie dwóch spółek: Open Finance oraz QUMAK-SEKOM S.A. Co ciekawe emerytalny akcjonariat firmy pośrednictwa finansowego (poza Amplico, które ma ponad 6%) zmniejsza jej free float z ponad 33% do niespełna 11%. Ulubieńcem inwestorów finansowych jest również informatyczny QUMAK-SEKOM S.A. w przypadku którego ta grupa akcjonariuszy kontroluje 70% kapitału.

Aegon OFE jest bliski przekroczenia progu 5% w czterech spółkach. W skali roku zarządzający mocno, bo niemal o połowę zwiększył swoje zaangażowanie w Lentexie. Blisko progu znajduje się również udział w spółce Nokaut – to jedno z czterech OFE, które ujawniły się w akcjonariacie ubiegłorocznego debiutanta.

Allianz Polska OFE ma wysoki udział w czterech spółkach, przy czym trzy z nich działają w sektorze budowlanym lub blisko z nim związanym. Tu uwagę zwraca wyraźny wzrost zainteresowania w ostatnich 12 miesiącach akcjami spółki Mercor oraz sukcesywne zwiększanie zaangażowania w papiery Elektrobudowy, w której OFE kontrolują w sumie niemal 80% kapitału.

W portfelu Aviva OFE znajdziemy 10 spółek spełniających podane wyżej kryteria. Naszą uwagę zwróciło podwojenie zaangażowania w akcjach AB Avia Solutions Group, dzięki czemu Aviva stała się obok ING drugim pod względem zaangażowania OFE w tej spółce. Zarządzający z Aviva OFE o 2/3 zwiększyli liczbę akcji Zakładów Azotowych Puławy, które zostaną ostatecznie przejęte przez Azoty Tarnów.

AXA OFE posiadała na koniec roku blisko 5% akcji spółki Solar – ubiegłorocznego debiutanta, którego zarząd jest oskarżany przez inwestorów finansowych o wprowadzenie w błąd. Dziś akcje poznańskiej spółki kosztują mniej niż połowę ceny emisyjnej. W przypadku drugiej spółki, K2I, po trzech latach niemal stałego zaangażowania, w ubiegłym roku zarządzający zwiększył je niemal o +1/3.

W przypadku ING OFE, udziały bliskie 5% dotyczą ośmiu emitentów. Co ciekawe, w połowie to stany identyczne jak przed rokiem, a w pozostałych przypadkach zmiany mają charakter kosmetyczny. Największy ruch to zmniejszenie ilości posiadanych akcji PZU, przy czym pod koniec lipca spółka informowała o zejściu ING OFE poniżej 5%. Od tego momentu zarządzający pozbył się tylko kilkudziesięciu tysięcy akcji, więc trudno to traktować jako swoiste wotum nieufności.

Nordea OFE jest jednym z dwóch OFE utrzymujących bliskie progu 5% zaangażowanie w akcjach Open Finance. Zarządzający ma również 4,95% kapitału NFI "OCTAVA" S.A., przy czym w tym przypadku, wobec znacznie wyższego stanu posiadania przed rokiem i braku stosowanego komunikatu zakładamy, że stało się to w wyniku odpowiedzi na wezwanie w ramach którego spółka skupiła i umorzyła swoje akcje.

Zarządzający OFE PZU „Złota Jesień” utrzymuje pod progiem 5% zaangażowanie w 5 spółkach. Jedną z nich jest Bank Ochrony Środowiska, który podnosił kapitał w połowie ubiegłego roku. Z 6 mln akcji przydzielonych inwestorom instytucjonalnym ponad 4 mln trafiły do portfeli OFE, przy czym fundusz PZU stał się największym akcjonariuszem banku wśród OFE. Zarządzający odbudował też dwie pozycje w stosunku do stanu z 2010 roku – w spółce Neuca oraz w ZCH Police. O ile w pierwszym przypadku na koniec 2011 roku OFE PZU „Złota Jesień” w akcjonariacie nie było w ogóle (wcześniej 131 tys. akcji), o tyle w drugim grudzień przyniósł potrojenie wcześniejszego zaangażowania.

Na podstawie tak wycinkowej informacji trudno wyciągać dalekosiężne wnioski. Wydaje się jednak, że długoterminowy charakter inwestycji ze strony OFE w połączeniu ze świadomą decyzją o pozostawaniu ze swoim zaangażowaniem poniżej znaczącego progu nie jest przypadkowy. W większości przypadków może to stanowić punkt wyjścia do rozważań na temat atrakcyjności inwestycyjnej poszczególnych papierów.

Zespół Analiz Online

Wyodrębniliśmy w ten sposób 37 pozycji dotyczących 35 emitentów z portfeli 9 otwartych funduszy emerytalnych. Wśród spółek znajdziemy 11 przedstawicieli sektora finansowego i 8 reprezentantów sektora consumer discretionary. Przemysł i IT mają po 5 reprezentantów, cztery spółki prowadzą działalność w segmencie dóbr konsumpcyjnych pierwszej potrzeby. Ponieważ trudno omówić wszystkie przypadki, skupimy się na tych naszym zdaniem najważniejszych.

Wysokie, choć ‘podprogowe’ zaangażowanie więcej niż jednego OFE dotyczy jedynie dwóch spółek: Open Finance oraz QUMAK-SEKOM S.A. Co ciekawe emerytalny akcjonariat firmy pośrednictwa finansowego (poza Amplico, które ma ponad 6%) zmniejsza jej free float z ponad 33% do niespełna 11%. Ulubieńcem inwestorów finansowych jest również informatyczny QUMAK-SEKOM S.A. w przypadku którego ta grupa akcjonariuszy kontroluje 70% kapitału.

Aegon OFE jest bliski przekroczenia progu 5% w czterech spółkach. W skali roku zarządzający mocno, bo niemal o połowę zwiększył swoje zaangażowanie w Lentexie. Blisko progu znajduje się również udział w spółce Nokaut – to jedno z czterech OFE, które ujawniły się w akcjonariacie ubiegłorocznego debiutanta.

Allianz Polska OFE ma wysoki udział w czterech spółkach, przy czym trzy z nich działają w sektorze budowlanym lub blisko z nim związanym. Tu uwagę zwraca wyraźny wzrost zainteresowania w ostatnich 12 miesiącach akcjami spółki Mercor oraz sukcesywne zwiększanie zaangażowania w papiery Elektrobudowy, w której OFE kontrolują w sumie niemal 80% kapitału.

W portfelu Aviva OFE znajdziemy 10 spółek spełniających podane wyżej kryteria. Naszą uwagę zwróciło podwojenie zaangażowania w akcjach AB Avia Solutions Group, dzięki czemu Aviva stała się obok ING drugim pod względem zaangażowania OFE w tej spółce. Zarządzający z Aviva OFE o 2/3 zwiększyli liczbę akcji Zakładów Azotowych Puławy, które zostaną ostatecznie przejęte przez Azoty Tarnów.

AXA OFE posiadała na koniec roku blisko 5% akcji spółki Solar – ubiegłorocznego debiutanta, którego zarząd jest oskarżany przez inwestorów finansowych o wprowadzenie w błąd. Dziś akcje poznańskiej spółki kosztują mniej niż połowę ceny emisyjnej. W przypadku drugiej spółki, K2I, po trzech latach niemal stałego zaangażowania, w ubiegłym roku zarządzający zwiększył je niemal o +1/3.

W przypadku ING OFE, udziały bliskie 5% dotyczą ośmiu emitentów. Co ciekawe, w połowie to stany identyczne jak przed rokiem, a w pozostałych przypadkach zmiany mają charakter kosmetyczny. Największy ruch to zmniejszenie ilości posiadanych akcji PZU, przy czym pod koniec lipca spółka informowała o zejściu ING OFE poniżej 5%. Od tego momentu zarządzający pozbył się tylko kilkudziesięciu tysięcy akcji, więc trudno to traktować jako swoiste wotum nieufności.

Nordea OFE jest jednym z dwóch OFE utrzymujących bliskie progu 5% zaangażowanie w akcjach Open Finance. Zarządzający ma również 4,95% kapitału NFI "OCTAVA" S.A., przy czym w tym przypadku, wobec znacznie wyższego stanu posiadania przed rokiem i braku stosowanego komunikatu zakładamy, że stało się to w wyniku odpowiedzi na wezwanie w ramach którego spółka skupiła i umorzyła swoje akcje.

Zarządzający OFE PZU „Złota Jesień” utrzymuje pod progiem 5% zaangażowanie w 5 spółkach. Jedną z nich jest Bank Ochrony Środowiska, który podnosił kapitał w połowie ubiegłego roku. Z 6 mln akcji przydzielonych inwestorom instytucjonalnym ponad 4 mln trafiły do portfeli OFE, przy czym fundusz PZU stał się największym akcjonariuszem banku wśród OFE. Zarządzający odbudował też dwie pozycje w stosunku do stanu z 2010 roku – w spółce Neuca oraz w ZCH Police. O ile w pierwszym przypadku na koniec 2011 roku OFE PZU „Złota Jesień” w akcjonariacie nie było w ogóle (wcześniej 131 tys. akcji), o tyle w drugim grudzień przyniósł potrojenie wcześniejszego zaangażowania.

Na podstawie tak wycinkowej informacji trudno wyciągać dalekosiężne wnioski. Wydaje się jednak, że długoterminowy charakter inwestycji ze strony OFE w połączeniu ze świadomą decyzją o pozostawaniu ze swoim zaangażowaniem poniżej znaczącego progu nie jest przypadkowy. W większości przypadków może to stanowić punkt wyjścia do rozważań na temat atrakcyjności inwestycyjnej poszczególnych papierów.

Zespół Analiz Online

Rynek funduszy

Tylko u nas

21.01.2013

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania